1. Opłaty administracyjno-skarbowe

Do pierwszej grupy możemy zaliczyć następujące opłaty:

a) Rejestracyjne:

- jako czynny podatnik VAT – 170 zł. Opłaty należy dokonać tylko w przypadku chęci otrzymania druku potwierdzenia rejestracji do VAT,

- rejestracja szczególnej formy działalności, np. spółki jawnej: wpis do KRS – 500 zł oraz 100 zł za ogłoszenie w Monitorze Sądowym i Gospodarczym,

- za rejestrację samochodu,

- dokonanie wpisu do rejestru agentów ubezpieczeniowych – 110 zł,

- za dokonanie wpisu do rejestru działalności regulowanej, np.: podmiotu wykonującego działalność kantorową – 1087 zł.

b) Za wydanie zaświadczeń i pozwoleń:

- zaświadczenie o numerze nadania NIP (np. jeśli zgubimy taki dokument. Przy zakładaniu działalności jest on wysyłany podatnikowi bez pobierania opłaty) – 21 zł,

- zaświadczenie o niezaleganiu w podatkach lub stwierdzające stan zaległości – 21 zł (za każdy egzemplarz),

- pozwolenia lub koncesje, np. za zezwolenie na wykonywanie działalności brokerskiej w zakresie ubezpieczeń albo reasekuracji – 1087 zł,

- zezwolenia na sprzedaż napojów alkoholowych.

c) Podatki:

- od czynności cywilnoprawnych (PCC) – przy zakładaniu spółki cywilnej 0,5% wartości umowy spółki. Podatek ten płaci także nabywca od umowy kupna-sprzedaży (np. komputera, samochodu lub innego przedmiotu) w wysokości 2%, jednak jeśli wartość umowy kupna jest ≥1000 zł,

- od nieruchomości,

- akcyzowy,

- cło.

d) Pozostałe:

- udzielenie pełnomocnictwa lub prokury, czyli upoważnienie osoby do podpisywania w naszym imieniu np. deklaracji VAT lub innych pism wyjaśniających bądź rejestrację – 17 zł, (w przypadku UPL-1, pełnomocnictwa do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej, nie ma dodatkowych opłat),

- notarialna – np. przy zakupie nieruchomości,

- sądowa – np. przy zakupie nieruchomości,

- opłaty członkowskie – np. do Krajowej Izby Lekarskiej, Krajowej Izby Architektów, itp.

2. Bieżące koszty prowadzenia działalności

Zgodnie z art. 22. ust. 1. ustawy o podatku dochodowym od osób fizycznych kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. Podatnik powinien ocenić czy między wydatkiem a osiągnięciem przychodu zachodzi związek przyczynowo-skutkowy.

a) Koszty związane z funkcjonowaniem biura/lokalu/hali

- pieczątka – może kosztować od 15 zł do 50 zł (lub więcej), w zależności jaki rodzaj i format przedsiębiorca wybierze. Na chwilę obecną, kiedy większość dokumentów jest w formie elektronicznej.

- materiały i urządzenia biurowe,

- czynsz za lokal, pomieszczenie biurowe lub halę produkcyjną,

- opłaty za media (prąd, woda, gaz) związane z użytkowaniem pomieszczeń, w których jest prowadzona działalność,

- abonament za internet, telefon, specjalistyczne programy czy dostęp do portali branżowych,

- strona internetowa, opłaty za usługi informatyczne czy reklamowe,

- raty leasingowanych maszyn, urządzeń lub samochodów.

b) Rachunek bankowy

Wiele banków oferuje klientom posiadającym firmy, bezpłatne prowadzenie konta i/lub darmowe przelewy. Jeśli jednak na koncie firmowym pobierane są prowizje lub inne dodatkowe opłaty możemy je zaliczyć do kosztów prowadzenia działalności.

c) Ubezpieczenie działalności/lokalu/samochodu

Księgujemy w koszty prowadzenia działalności na podstawie polisy. Nie ma znaczenia czy ubezpieczenie jest ono płatne jednorazowo czy w ratach.

d) Samochody

Używane na trzy różne sposoby:

- środek trwały – oprócz wydatków eksploatacyjnych tj. paliwo, płyny, części czy naprawy kosztem będzie także amortyzacja.

- pojazd w leasingu – w ciężar kosztów będą zaliczane raty leasingowe, w tym duża opłata wstępna, oraz bieżące wydatki na utrzymanie pojazdu.

- samochód prywatny używany do celów służbowych – kosztem będzie jedynie 20% wartości wydatków poniesionych na jego eksploatację i ubezpieczenie w przypadku pojazdów osobowych, dla samochodów ciężarowych nie ma takiego ograniczenia.

Ważne! W zależności od tego czy posiadamy samochód osobowy czy ciężarowy będą występowały różnice w ich rozliczaniu.

e) Środki trwałe, wyposażenie

- Środkami trwałymi są przedmioty o wartości początkowej powyżej 10 000 zł (dla płatników VAT liczy się cena netto z faktury).

- Do ewidencji wyposażenia można wpisywać przedmioty w wartości między 1 500 zł a 10 000 zł (dla płatników VAT liczy się cena netto z faktury). Od 2020 roku nie ma już obowiązku prowadzenia ewidencji wyposażenia, jednak przepisy nie zabraniają tego dla własnych potrzeb.

- Przedmioty o wartości poniżej 1 500 zł możemy księgować bezpośrednio w KPiR jako „Pozostałe wydatki”.

Wyposażenie staje się od razu kosztem w cenie zakupu, natomiast przy środkach trwałych kosztem są odpisy amortyzacyjne.

f) Pracownicy

W przypadku zatrudniania pracowników na umowę o pracę, zlecenia czy dzieło, kosztem będzie wartość brutto wynagrodzenia. Dodatkowym kosztem będą także składki ZUS opłacane przez pracodawcę (pracodawca finansuje część składki na ubezpieczenie emerytalne i rentowe oraz składkę wypadkową, Fundusz Pracy i składkę na Fundusz Gwarantowanych Świadczeń Pracowniczych), wpłaty na PPK oraz inne wydatki np. na badania okresowe, szkolenia bhp lub podnoszące kwalifikacje zawodowe zatrudnianych osób.

g) Kursy i szkolenia

Także sam przedsiębiorca może podnosić swoje kwalifikacje zawodowe poprzez uczestniczenie w różnego rodzaju szkoleniach. Ważne jest, aby zakupione kursy miały związek z prowadzoną działalnością (branżą) i nie miały charakteru wydatku osobistego.

h) ZUS

Rozpoczynający działalność gospodarczą mogą na początku wybrać opcję „ulgi na start” (opłacanie przez 6 miesięcy wyłącznie składki zdrowotnej) – jeśli spełniają warunki do jej zastosowania. Innym wariantem są tzw. składki preferencyjne (24 miesiące obniżonego zusu) – jednak i tutaj należy sprawdzić czy jakieś sytuacje nie dyskwalifikują nas do skorzystania z tej możliwości.

W kolejnych latach przedsiębiorcy mają także do wyboru mały zus lub duży zus.

W sytuacji, gdy właściciel firmy pracuje równocześnie na etacie i zarabia co najmniej minimalną krajową to w jego przypadku opłacana będzie jedynie składka zdrowotna.

i) Obsługa księgowa

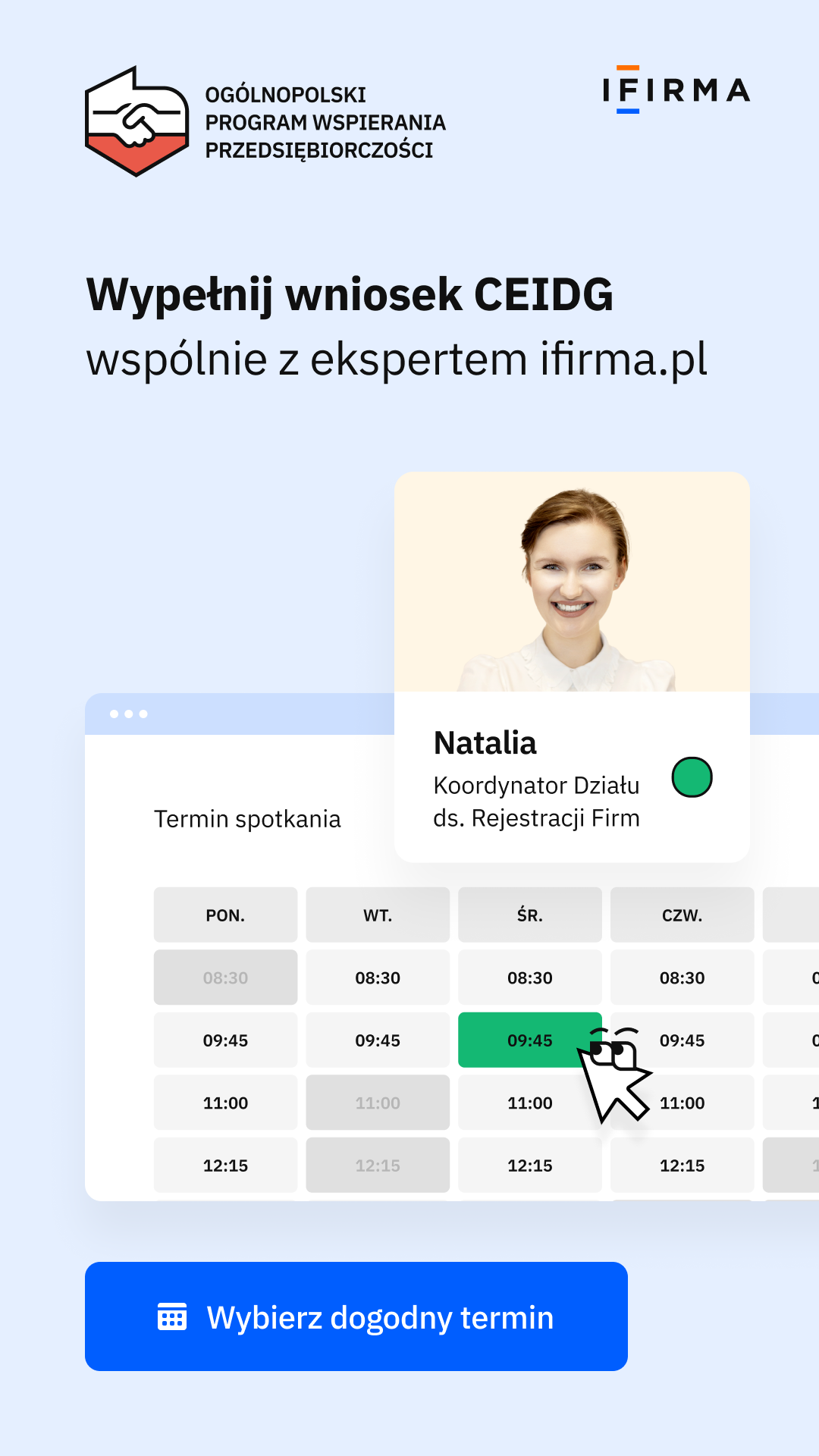

Prowadzenie działalności wymaga sporządzania odpowiednich ewidencji: zakupu, sprzedaży, środków trwałych, wyposażenia, a także składania deklaracji VAT, VAT-UE czy miesięcznych raportów osób ubezpieczonych. Przedsiębiorcy najchętniej zlecają swoją księgowość do biura rachunkowego. Jednak coraz bardziej popularne staje się korzystanie z księgowości internetowej. Koszty obsługi księgowej również wrzucimy w koszty prowadzenia działalności. W ifirma.pl proponujemy oba te rozwiązania: zarówno biuro rachunkowe, gdzie klient ma przypisaną księgową, która zajmuje się wyliczeniami podatków, jak i możliwość samodzielnego wprowadzania swoich dokumentów w opcji księgowości internetowej.

194

194

Bardzo fajny i konkretny artykuł. Pozdrawiam