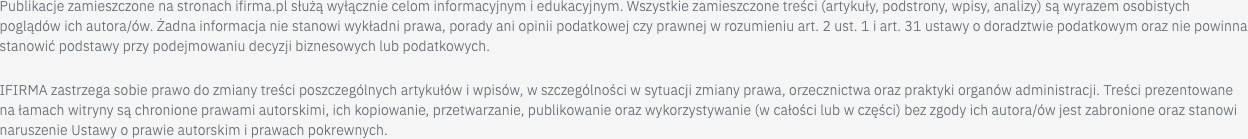

Transakcja trójstronna może być rozliczana na zasadach ogólnych lub zgodnie z procedurą uproszczoną. Co ważne, by możliwe było skorzystanie z uproszczenia, strony transakcji posiadają obowiązki sprawozdawczo-ewidencyjne. O czym należy pamiętać, by móc w uproszczony sposób rozliczyć transakcję trójstronną?

Transakcja trójstronna – uproszczone rozliczenie

Uproszczone rozliczenie transakcji trójstronnych to ukłon szczególnie w stronę pośrednika (czyli drugiego w kolejności uczestnika transakcji). Zgodnie z procedurą ogólną, powinien on bowiem zarejestrować się do celów VAT w obu pozostałych krajach biorących udział w danej operacji gospodarczej (więcej na ten temat przeczytasz tutaj).

Uproszczenie polega na tym, że dostawa krajowa od drugiego do ostatniego podatnika podlega mechanizmowi samoobliczenia podatku przez nabywcę, który traktuje ją jako WNT (obowiązek rozliczenia VAT spada więc na ostatniego uczestnika transakcji trójstronnej). O warunkach pozwalających na zastosowanie uproszczonej metody rozliczeń przeczytasz tutaj.

PIERWSZY PODATNIK VAT – firma A

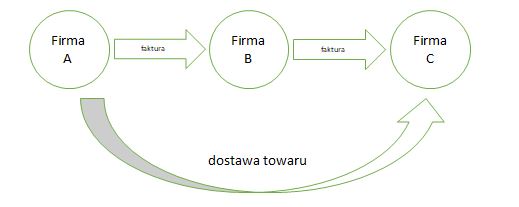

Firma A rozlicza klasyczne WDT na rzecz firmy B. Podatnik A uwzględnia tę transakcję w deklaracji VAT oraz w informacji podsumowującej (w poz. dotyczącej wewnątrzwspólnotowej dostawy towarów).

DRUGI PODATNIK VAT – firma B

Firma B dokonując dostawy na rzecz firmy C sporządza fakturę na trzeciego podatnika, zawierającą:

- adnotację: „VAT: Faktura WE uproszczona na mocy art. 135-138 ustawy o ptu” lub „VAT: Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE”

- informację, że VAT od tej transakcji rozliczy ostateczny nabywca

- NIP UE, który zastosował też przy nabyciu odsprzedawanych towarów

- NIP ostatniego podatnika.

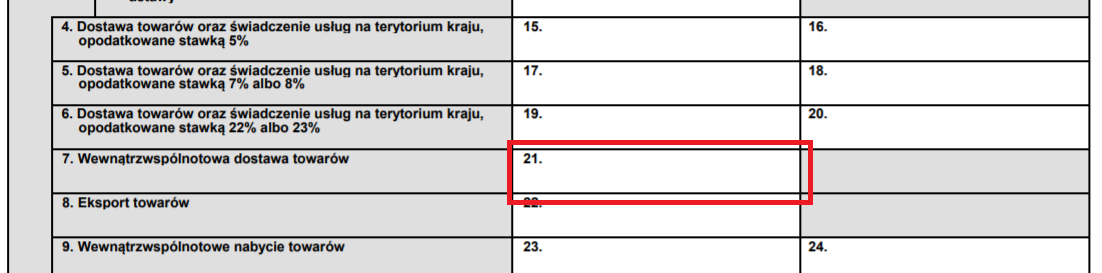

Co więcej, w prowadzonej ewidencji VAT powinien on zawrzeć informację o wynagrodzeniu za dostawy w ramach uproszczonej procedury oraz nazwę i adres ostatniego w kolejności podatnika VAT. Firma B ma ponadto obowiązek właściwie wykazać przeprowadzone transakcje w deklaracji VAT i informacji podsumowującej:

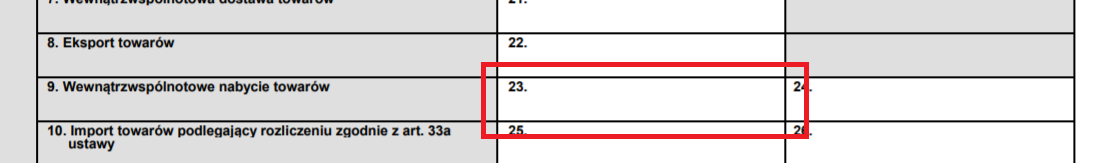

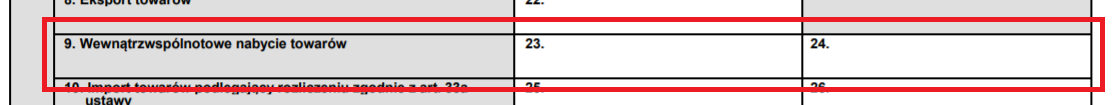

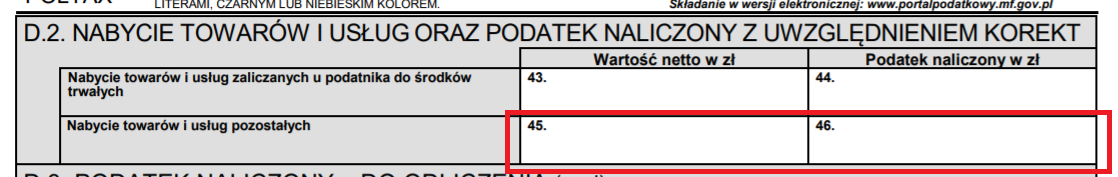

- WNT bez wartości podatku od wartości dodanej w poz. 23 dla VAT-7(17)

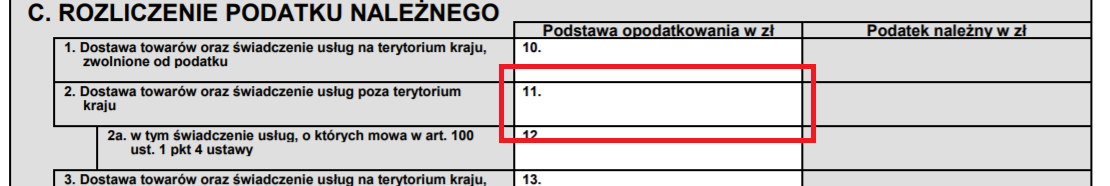

- dostawę na rzecz ostatniego w kolejności podatnika, która nie podlega opodatkowaniu VAT w poz. 11 dla VAT-7(17)

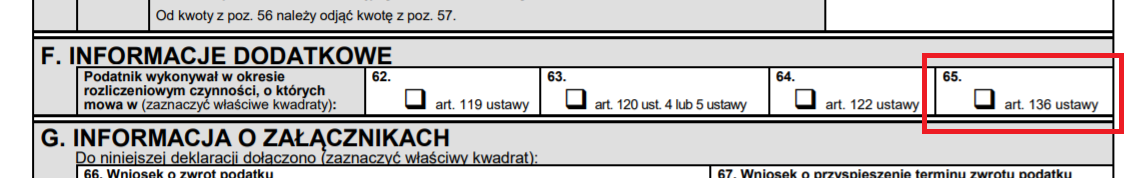

- w deklaracji VAT-7(17) powinien dodatkowo zaznaczyć kwadrat przy poz. 65

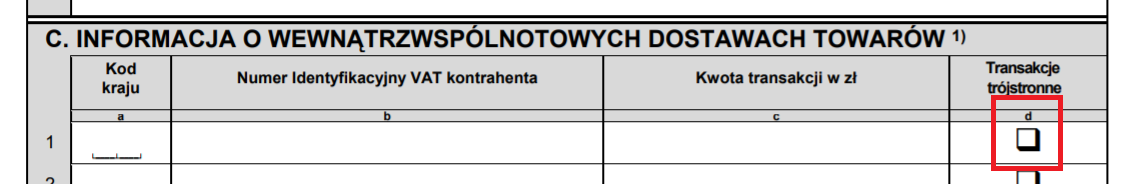

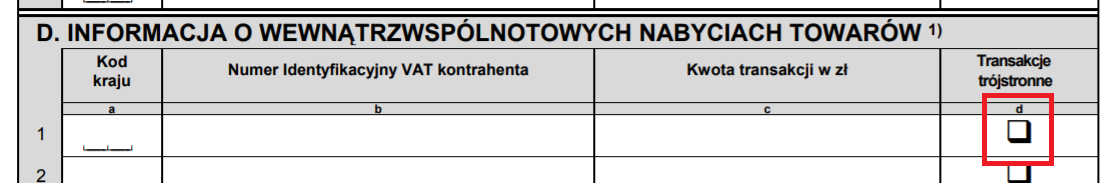

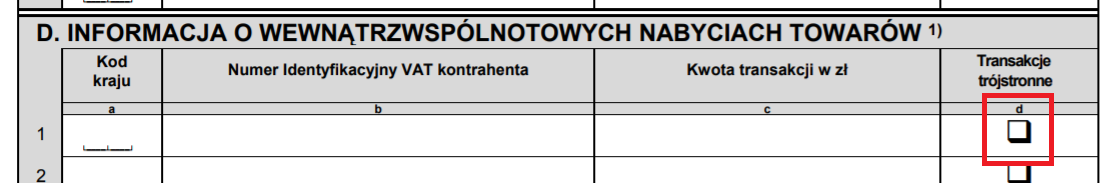

- w informacji podsumowującej przy pozycji dotyczącej WNT i WDT powinien zaznaczyć okienko mówiące o tym, że jest to transakcja trójstronna.

TRZECI PODATNIK VAT – firma C

Ostatni podatnik rozlicza klasyczne WNT – powinien on zatem naliczyć VAT od dokonanego nabycia, na zasadzie samoobliczenia. Transakcję tę wykazuje też jako WNT w składanej deklaracji VAT oraz informacji podsumowującej, zaznaczając jednocześnie kwadrat informujący, iż jest to transakcja trójstronna.

405

405