E-commerce

Co to jest API i jak wspiera nowoczesny e-commerce? Poznaj nowe API w naszym module

Co to jest API i jak wspiera nowoczesny e-commerce? Poznaj nowe API w naszym module

Kampania win-back w sklepie internetowym. Jak odzyskać nieaktywnych klientów?

Kampania win-back w sklepie internetowym. Jak odzyskać nieaktywnych klientów?

Formularz zwrotu i formularz reklamacji w sklepie online – jak je stworzyć? Wzory do pobrania!

Formularz zwrotu i formularz reklamacji w sklepie online – jak je stworzyć? Wzory do pobrania!

Cyfrowy Paszport Produktu – co musisz wiedzieć o DPP?

Cyfrowy Paszport Produktu – co musisz wiedzieć o DPP?

Praca zdalna w e-commerce – jak skutecznie zarządzać zespołem? Narzędzia, procesy, wyniki

Praca zdalna w e-commerce – jak skutecznie zarządzać zespołem? Narzędzia, procesy, wyniki

Jak wdrożyć program afiliacyjny w sklepie online? Prowizje, cookie window i tracking

Jak wdrożyć program afiliacyjny w sklepie online? Prowizje, cookie window i tracking

Customer Lifetime Value w e-commerce – jak policzyć CLV i zwiększyć retencję?

Customer Lifetime Value w e-commerce – jak policzyć CLV i zwiększyć retencję?

Trendy w e-commerce 2026. Jak przygotować sklep na nowości i zmiany w nadchodzącym roku?

Trendy w e-commerce 2026. Jak przygotować sklep na nowości i zmiany w nadchodzącym roku?

SMS marketing w e-commerce – czy warto wykorzystywać SMS-y do komunikacji z klientami?

SMS marketing w e-commerce – czy warto wykorzystywać SMS-y do komunikacji z klientami?

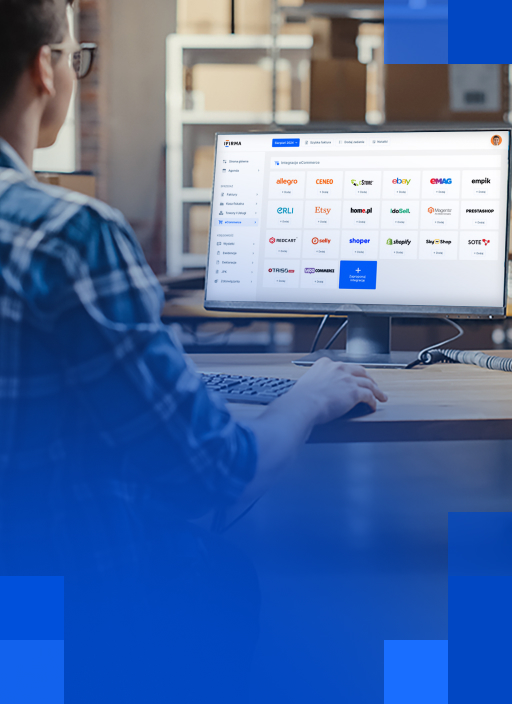

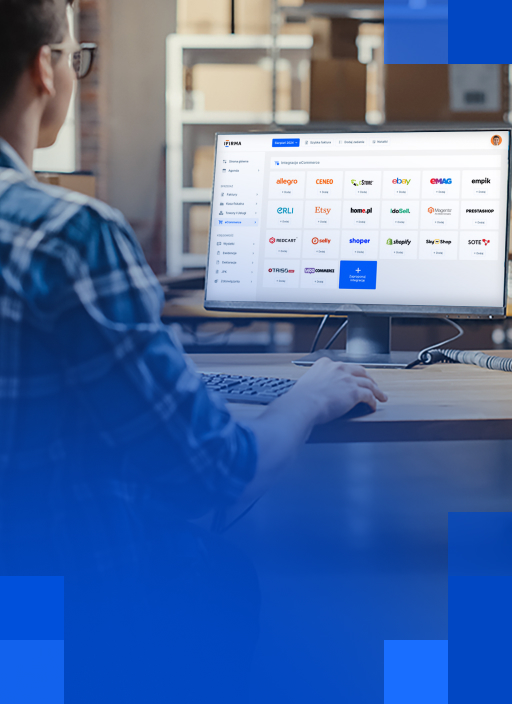

Obsługuj zamówienia z IFIRMA z marketplace i sklepów internetowych takich jak Allegro, Shoper, PrestaShop itp. Obsługuj, pakuj i wysyłaj zamówienia w jednym wygodnym ekosystemie

W IFIRMA wraz z obsługą zamówień e-commerce możesz wygodnie wystawiać faktury do zamówień, generować paragony, a także zlecić nam obsługę księgową Twojego sklepu internetowego

Dzięki integracji z bazą GUS ułatwiamy też wystawianie faktur – wystarczy, że wpiszesz NIP kontrahenta, a reszta danych uzupełni się automatycznie.