Prowadząc działalność gospodarczą nie zawsze pojawia się VAT do zapłaty, wówczas nadwyżka jest przenoszona na kolejny miesiąc czy kwartał. Co jeśli taka sytuacja trwa już dłuższy czas, czy podatnik ma możliwość ubiegania się o zwrot podatku VAT? Sprawdź jak odzyskać VAT w ciągu 25 dni!

Zwrot podatku na rachunek VAT

Od lipca 2018 obowiązują nowe zasady ubiegania się o zwrot VAT związane z mechanizmem podzielonej płatności (split payment). Zgodnie z nowym przepisem art. 87 ust. 6a ustawy o VAT, na wniosek podatnika złożony wraz z deklaracją podatkową, urząd skarbowy jest obowiązany dokonać zwrotu różnicy podatku na rachunek VAT podatnika w terminie 25 dni, licząc od dnia złożenia rozliczenia. Zwrot na rachunek VAT w terminie 25 dni przysługuje niezależnie od tego, czy faktury zakupowe zostaną opłacone. W przypadku zwrotu podatku VAT na rachunek VAT ustawodawca nie przewidział żadnych dodatkowych warunków, które podatnik musiałby spełnić, poza wnioskiem podatnika złożonym wraz z deklaracją VAT-7/VAT-7K.

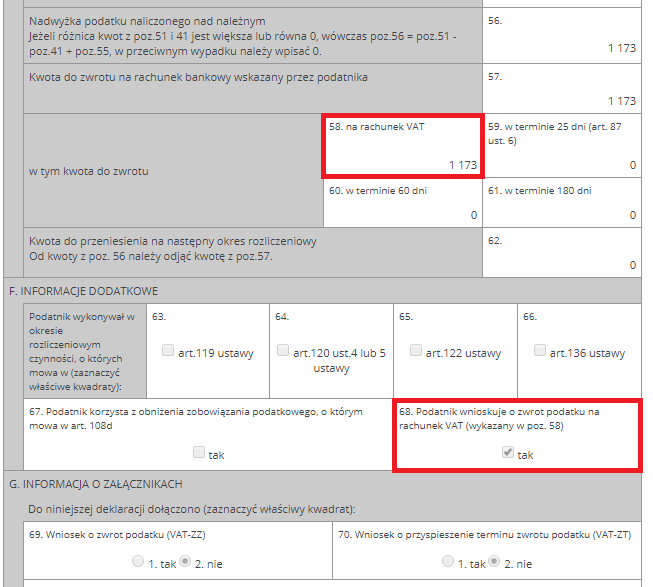

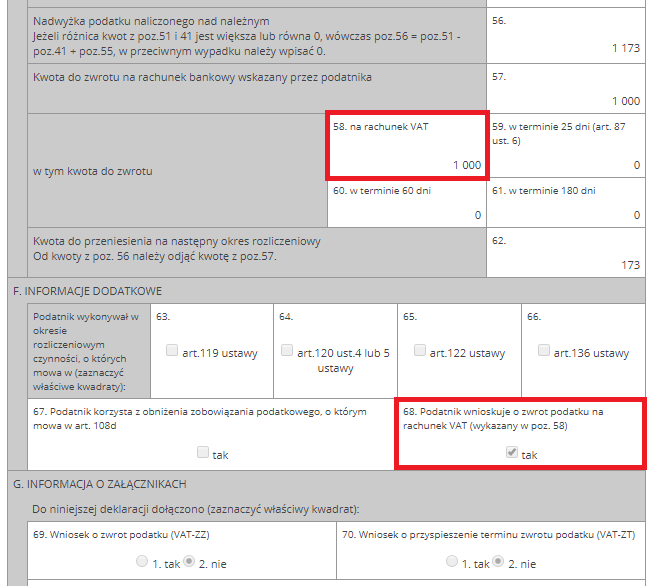

W nowych formularzach VAT-7(18)/VAT-7K(12) pojawiło się dodatkowe pole dotyczące zwrotu tego podatku (poz. 58) zatytułowane: „na rachunek VAT”. W przypadku nadwyżki podatku naliczonego nad należnym wykazanej w poz. 56 deklaracji, podatnik może wnioskować o zwrot całości lub części tej nadwyżki na rachunek VAT.

Wnioskując o zwrot podatku na rachunek VAT, dodatkowo należy zaznaczyć poz. 68 „Podatnik wnioskuje o zwrot podatku na rachunek VAT (wykazany w poz. 58). Na tej podstawie, poza deklaracją VAT-7/VAT-7K podatnik nie składa już dodatkowych wniosków aby otrzymać zwrot na rachunek VAT.

W sytuacji gdy w poz. 58 podatnik wykaże część kwoty, pozostała nadwyżka przechodzi do przeniesienia na następny okres rozliczeniowy (poz. 62). Nie ma możliwości ubiegania się o zwrot pozostałej części w tej samej deklaracji (w której wnioskowaliśmy o zwrot na rachunek VAT) na rachunek rozliczeniowy, w określonych ustawą terminach.

Wnioskując o zwrot podatku na rachunek VAT podatnik nie jest zobowiązany do dokonywania płatności za pomocą mechanizmu podzielonej płatności. Czyli niezależnie od tego czy podatnik w okresie, za który ubiega się o zwrot na rachunek VAT, dokonywał przelewów za pomocą mechanizmu podzielonej płatności, nabywa on prawo do otrzymania zwrotu nadwyżki podatku naliczonego nad należnym na rachunek VAT w terminie 25 dni od dania złożenia deklaracji.

Termin 25 dni nie będzie również podlegał przedłużeniu przez urząd skarbowy.

Co będzie mogło się stać ze środkami zgromadzonymi na rachunku VAT?

Regulują to przepisy bankowe. Ze środków zgromadzonych na rachunku VAT będzie można dokonać między innymi:

- Zapłaty podatku VAT wynikającego z faktur zakupu, na rachunek VAT sprzedawcy,

- Zwrotu podatku VAT na rachunek VAT nabywcy, w związku z udzielonymi rabatami, obniżkami cen, czy też zwróconymi zaliczkami,

- Wpłaty podatku od towarów i usług wynikającego z deklaracji rozliczeniowej lub dodatkowego zobowiązania podatkowego VAT,

- „Uwolnienia” środków z rachunku VAT na rachunek rozliczeniowy, po uzyskaniu zgody naczelnika urzędu skarbowego (na podstawie pisemnego wniosku o zwrot środków zgromadzonych na rachunku VAT).

Szczegółowe cele na jakie będzie można przekazać zgromadzone środki na rachunku VAT określa art. 62b ust. 2 ustawy Prawo bankowe.