Z początkiem 2019 roku zostały wprowadzone nowe uregulowania dotyczące opodatkowania podatkiem VAT dystrybucji bonów jednego i różnego przeznaczenia. Zmiana przepisów miała związek z koniecznością dostosowania przepisów krajowych do Dyrektywy Unii Europejskiej (UE). Obecnie obowiązujące zasady są jednakowe dla wszystkich państw członkowskich UE. Sposób rozliczania bonów jednego i różnego przeznaczenia rodzi wiele pytań, dlatego postaramy się odpowiedzieć na kilka z nich. W dzisiejszej publikacji odpowiemy na pytanie kiedy naliczamy podatek VAT należny.

Co to są bony różnego przeznaczenia MPV?

Większość pojęć związanych z bonami zostało uregulowane wprost w ustawie o podatku VAT. Od 1 stycznia 2019 roku bon został zdefiniowany w ustawie o VAT i obecnie pod poszczególnymi pojęciami należy rozumieć:

-

Pod pojęciem bonu rozumie się instrument, z którym wiąże się obowiązek jego przyjęcia jako wynagrodzenia lub części wynagrodzenia za dostawę towarów lub świadczenie usług.

Pod pojęciem bonu jednego przeznaczenia (SPV) rozumie się bon, w przypadku którego miejsce dostawy towarów lub świadczenia usług, których ten bon dotyczy oraz kwota podatku należnego są znane w chwili emisji tego bonu.

Pod pojęciem bonu różnego przeznaczenia (MPV) należy rozumieć bon inny niż bon jednego przeznaczenia.

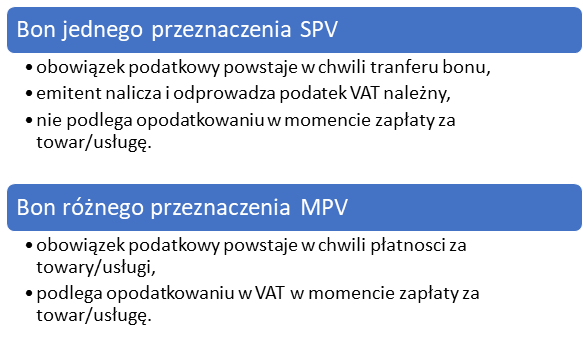

Sposób rozliczania w podatku VAT będzie uzależniony od rodzaju bonu, VAT będzie naliczany albo w chwili transferu bonu albo w chwili skorzystania z bonu, czy w momencie zapłaty za towar lub usługę.

Emisja i transfer bonu

Emisja bonu jest to pierwsze wprowadzenie bonu do obrotu przez emitenta. Emisją nie będzie wydrukowanie bonów w drukarni na zlecenie emitenta, jest to tylko czynność techniczna.

Transfer bonu jest to emisja bonu oraz każde przekazanie – sprzedaż tego bonu po jego emisji.

Kiedy naliczać podatek VAT należny?

Jak już wspomniano na wstępie rozróżniamy bony jednego i różnego przeznaczenia. Zasadnicza różnica pomiędzy nimi polega na tym, że w przypadku bonu jednego przeznaczenia (SPV) kwota i stawka podatku VAT znana jest już w chwili emisji bonu, a więc obowiązek podatkowy powstaje w chwili transferu bonu. Emitent bonu jednego przeznaczenia ma obowiązek odprowadzenia podatku VAT od pierwszego wprowadzenia bonu do obrotu. Bon SPV nie będzie już podlegał opodatkowaniu VAT w momencie jego realizacji.

Natomiast w przypadku bonu różnego przeznaczenia (MPV) nieznana jest stawka i kwota podatku VAT, w chwili transferu bonu nie powstaje obowiązek podatkowy. Dopiero w momencie płatności za towary lub usługi powstaje obowiązek podatkowy w VAT, czyli w momencie realizacji bonu MPV.

Powstanie obowiązku podatkowego w VAT to nic innego jak moment, w którym należy naliczyć i pobrać podatek VAT należny i wykazać go w JPK_V7 z odpowiednim oznaczeniem.