Księgowanie transakcji w obrocie z zagranicą w podatku VAT przysparza wielu problemów zarówno przedsiębiorcom, jak i księgowym. Duża swoboda w zawieraniu różnego rodzaju umów handlowych może stanowić później problem z właściwym odnotowaniem dokumentów księgowych szczególnie w rejestrach VAT. Dodatkowo wprowadzenie nowych procedur z oznaczaniem niektórych transakcji wcale tego zadania nie ułatwia. W dzisiejszej publikacji odniesiemy się do transakcji trójstronnych w podatku VAT.

Transakcje trójstronne w ustawie o VAT

Punktem wyjścia do naszych rozważań będzie odwołanie się do przepisów działu XII rozdziału 8 ustawy o VAT.

Przez wewnątrzwspólnotową transakcję trójstronną należy rozumieć transakcję, w której są spełnione łącznie następujące warunki:

- W transakcji uczestniczy trzech podatników VAT zidentyfikowanych na potrzeby transakcji wewnątrzwspólnotowych w trzech różnych państwach członkowskich. Dostawa towarów odbywa się w ten sposób, że pierwszy z nich wydaje towar bezpośrednio ostatniemu w kolejności, przy czym dostawa tego towaru jest dokonana między pierwszym i drugim oraz drugim i ostatnim w kolejności.

- Przedmiot dostawy jest wysyłany lub transportowany przez pierwszego lub też transportowany przez drugiego w kolejności podatnika VAT lub na ich rzecz z terytorium jednego państwa członkowskiego na terytorium innego państwa członkowskiego.

Przykład

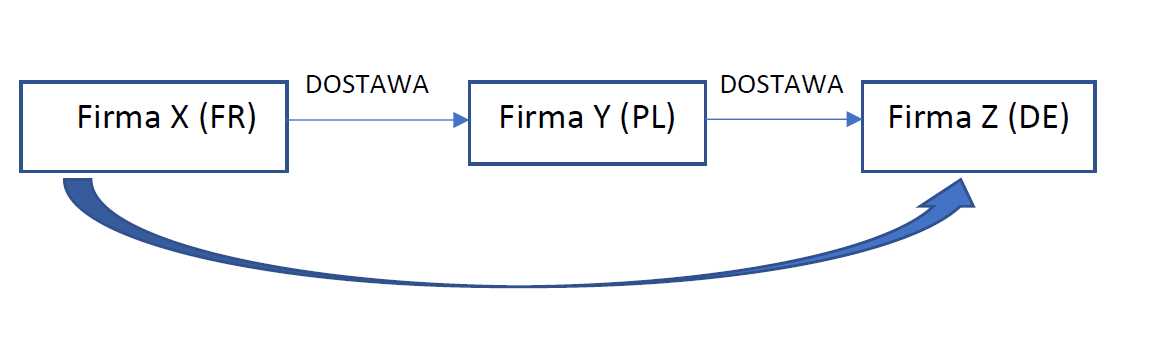

Firma Z mająca siedzibę w Niemczech zamawia towary w spółce Y mającej siedzibę w Polsce. Spółka Y nie posiada zamawianych towarów i składa zamówienie do firmy X we Francji. Firma X dostarcza zamówione towary bezpośrednio do firmy Z w Niemczech. Pierwszym uczestnikiem transakcji będzie w naszym przykładzie będzie firma X z Francji, drugim firma Y z Polski a trzecim firma Z w Niemiec.

Procedura uproszczona w transakcjach trójstronnych

Przez procedurę uproszczoną należy rozumieć procedurę rozliczania VAT, o której mowa w rozdziale 8 ustawy, w wewnątrzwspólnotowej transakcji trójstronnej, polegającą na tym, że ostatni w kolejności podatnik VAT rozlicza VAT z tytułu dokonania na jego rzecz dostawy towarów przez drugiego w kolejności podatnika VAT, jeżeli łącznie są spełnione następujące warunki:

- dostawa na rzecz ostatniego w kolejności podatnika VAT była bezpośrednio poprzedzona wewnątrzwspólnotowym nabyciem towarów u drugiego w kolejności podatnika VAT,

- drugi w kolejności podatnik VAT dokonujący dostawy na rzecz ostatniego w kolejności podatnika VAT nie posiada siedziby działalności gospodarczej na terytorium państwa członkowskiego, w którym kończy się transport lub wysyłka,

- drugi w kolejności podatnik VAT stosuje wobec pierwszego i ostatniego w kolejności podatnika VAT ten sam numer identyfikacyjny na potrzeby VAT, który został mu przyznany przez państwo członkowskie inne niż to, w którym zaczyna się lub kończy transport lub wysyłka,

- ostatni w kolejności podatnik VAT stosuje numer identyfikacyjny na potrzeby VAT państwa członkowskiego, w którym kończy się transport lub wysyłka,

- ostatni w kolejności podatnik VAT został wskazany przez drugiego w kolejności podatnika VAT jako obowiązany do rozliczenia podatku VAT od dostawy towarów realizowanej w ramach procedury uproszczonej.

Oznaczenie TT WNT i TT WDT transakcji trójstronnej

W rozporządzeniu w sprawie szczegółowego zakresu danych zawartych w deklaracjach i w ewidencjach VAT dla transakcji trójstronnych zostały przewidziane nowe oznaczenia w JPK_V7:

- Oznaczenie TT WNT dla wewnątrzwspólnotowego nabycia towarów dokonanego przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdział 8 ustawy.

- Oznaczenie TT D dla dostawy towarów poza terytorium kraju dokonanej przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdział 8 ustawy.

Oznaczeniu kodem TT D będą podlegały faktury VAT, na których znajdzie się adnotacja: „Faktura WE uproszczona na mocy art. 135–138 ustawy o VAT” lub “Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE”

W nawiązaniu do naszego przykładu drugim w kolejności podatnikiem będzie firma Y z Polski.