Na czym polega mechanizm dźwigni finansowej, jakie korzyści z niej wynikają i jak możesz uniknąć zagrożeń z nią związanych? Dowiesz się z tego artykułu!

Co to jest dźwignia finansowa?

Dźwignia finansowa to działanie polegające na pożyczeniu środków finansowych w celu zainwestowania ich w określone aktywa. Jest to dobra strategia inwestycyjna, o ile mamy pewność, iż będziemy w stanie osiągnąć zwrot z otrzymanego kapitału na późniejszą spłatę powstałego zobowiązania. W przeciwnym razie, wiążę się ona z dużym ryzykiem niewypłacalności.

Źródłami finansowania owych środków mogą być:

- Wzięcie kredytu

- Otrzymanie dofinansowania

- Emisja akcji lub obligacji

Na giełdzie mówi się o tzw. lewarowaniu finansowym, w którym również stosuje się dźwignię finansową. Następuje w momencie, gdy dany podmiot (broker lub firma) udziela pożyczki inwestorowi, dzięki czemu może on przeprowadzić transakcję z wykorzystaniem różnych instrumentów finansowych. Zwiększa to jego szansę na osiągnięcie większych zysków. Inwestor musi przeznaczyć pewną część swoich funduszy jako depozyt. Warto podkreślić, iż ta procedura różni się od inwestowania, które wymaga posiadania całości danej kwoty pieniężnej. Później wartość zaciągnięta należność wraca do brokera, natomiast inwestor pokrywa ewentualne straty finansowe lub otrzymuje zarobione fundusze.

Jak obliczyć dźwignię finansową?

Do jej obliczenia możesz wykorzystać różne wskaźników finansowych. Są to np.:

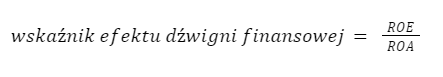

- Wskaźnik efektu dźwigni finansowej – o pozytywnych skutkach dźwigni mówimy, gdy wzrost zadłużenia (czyli zaciąganie nowych zobowiązań finansowych) przekłada się na wzrost rentowności firmy

Przy czym:

– ROE jest wskaźnikiem rentowności kapitału własnego i obliczamy go poprzez podzielenie zysku brutto firmy przez wartość kapitału własnego;

– ROA jest wskaźnikiem rentowności aktywów i obliczamy go poprzez podzielenie sumy zysku brutto i odsetek przez posiadane aktywa

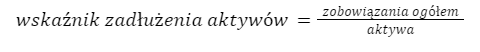

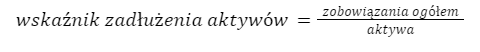

- Wskaźnik zadłużenia do aktywów – stosunek zaciągniętego długu względem odsetka zakupionych aktywów

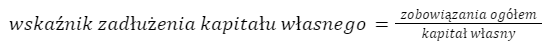

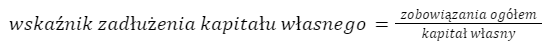

- Wskaźnik zadłużenia do kapitału własnego – określa o ile posiadany kapitał własny jest wyższy od zobowiązań finansowych

- Zwrot z kapitału własnego – przedstawia zysk firmy uzyskany z wniesionego kapitału własnego

Zalety dźwigni finansowej

Jakie możliwości stwarza dźwignia finansowa? Przede wszystkim są to:

- Zwiększenie zysków – o ile zainwestowane pieniądze przyczynią się do zwiększenia kapitału firmy;

- Może być stosowana podczas fuzji lub przejęcia przedsiębiorstwa;

- Poprawa zdolności kredytowej – jeżeli firma jest w stanie spłacić zadłużenie, które wcześniej zaciągnęła wpływa to pozytywnie na jej historię kredytową, w przyszłości pożyczkodawcy będą skłonniejsi do wsparcia finansowego;

- Pozwala na osiągnięcie celów biznesowych w znacznie szybszym czasie;

- Poprawa cash flow firmy;

- Możliwość inwestowania w różne aktywa przedsiębiorstwa;

- Z kolei angażując kapitał obcy w ramach dźwigni możliwe jest wykorzystanie tzw. osłony podatkowej, czyli obniżenie kwoty podatku dochodowego poprzez obce źródło finansowania.

Wady dźwigni finansowej

Natomiast jej minusami mogą być:

- Wiążę się z ryzykiem – może się zdarzyć, że firma nie będzie w stanie spłacić pożyczonych funduszy, bo np. nie udało jej się osiągnąć oczekiwanych zysków z inwestycji;

- Zmienność stopy zwrotu z kapitału własnego – jeśli będzie niższa od kosztu kapitału oznacza to straty finansowe;

- W niektórych transakcjach handlowych konieczne jest uiszczenie opłat, premii kontraktowych za uzyskanie kapitału.

Przykłady dźwigni finansowej

Oto kilka przykładów, kiedy można zastosować mechanizm dźwigni finansowej.

Finanse osobiste

Zakupienie nieruchomości, aby przeznaczyć ją na wynajem i móc generować dochód pasywny. Wiążę się to jednak z dużymi nakładami finansowymi, których prawdopodobnie większość osób nie posiada. W związku z tym, korzystają oni z możliwości wzięcia kredytu w banku, aby móc zainwestować pieniądze w zakup i ewentualnie remont mieszkania, domu itp. Oczekuje się, iż z czasem ich wartość będzie wzrastać, co ułatwi spłatę zobowiązania oraz osiągnięcie zysków.

Przedsiębiorstwa

Dla firm szczególnie ważna jest możliwość rozwoju, modernizacji i rozszerzania działalności, co wymaga generowania dużej ilości środków pieniężnych. Nie zawsze jednak jest to możliwe, dlatego przedsiębiorcy zwracają się do instytucji bankowych lub podejmują działania na giełdzie. Poprzez lewarowanie finansowe mogą oni wdrożyć planowane projekty inwestycyjne itp.

Jak korzystać z dźwigni finansowej?

Kluczową kwestią związaną z dźwignią finansową jest ograniczanie ryzyka, iż nie będziemy w stanie spłacić zaciągniętego zobowiązania. W związku z tym, musimy podejmować takie kroki, aby tego uniknąć. Co w takim razie możemy zrobić?

- Jak największy wkład własny

Im więcej jesteś w stanie zainwestować z posiadanych przez siebie środków, tym bardziej jesteś niezależny. W szczególności, gdy obecnie rynek jest niestabilny i wciąż obserwowane są duże wahania cenowe, dźwignia finansowa może przynieść bardzo negatywne skutki dla Twojej sytuacji finansowej.

- Dobrze przygotowany plan inwestycyjny

Jeśli potrzebujesz środków na realizację danego projektu, postaraj się szczegółowo opisać jego etapy, zwłaszcza możliwe ryzyka. Dzięki temu będziesz mógł/mogła lepiej przygotować się na gwałtowne pogorszenie sytuacji rynkowej. Podczas trwania projektu czuwaj nad postępami, aby mieć nad wszystkim kontrolę i w razie problemów – szybko reagować.

- Dywersyfikacja portfela inwestycyjnego

Kolejnym sposobem jest i posiadanie kilku rodzajów instrumentów finansowych w swoim portfelu inwestycyjnym. Nie inwestuj tylko i wyłącznie w akcje, zwłaszcza jednej spółki. Wybierz kilka podmiotów, w których mógłbyś/mogłabyś mieć udziały. Możesz również zakupić obligacje, które być może nie przyniosą Ci wysokich zysków, ale są stosunkowo bezpiecznym papierem wartościowym. Im większa różnorodność, tym lepiej dla bezpieczeństwa Twoich finansów.

Podsumowanie

Niektóre przedsięwzięcia wymagają zainwestowania dużej ilości pieniędzy, której zazwyczaj zwykli ludzie nie posiadają. Dotyczy to problemów życia codziennego, jak i prowadzenia własnej działalności gospodarczej. Chcąc się rozwijać, możemy skorzystać z zewnętrznego finansowania, które nazywamy dźwignią finansową. W zależności od rodzaju pożyczkobiorcy i jego celu, istnieją sposoby na pozyskanie niezbędnych funduszy. Pomimo szans, które stwarza ten mechanizm, wiąże się on jednak z dużym ryzykiem. Jeśli Twoje inwestycje nie zwrócą się, będziesz mieć problem ze spłatą powstałych zadłużeń. Dlatego też zawsze powinniśmy dokładnie analizować wszelkie za i przeciw przed podjęciem ostatecznej decyzji.

Rejestracja do VAT – kiedy trzeba zarejestrować się do VAT w 2025?

Rejestracja do VAT – kiedy trzeba zarejestrować się do VAT w 2025?

Sklep na Allegro od zera – jak zacząć sprzedaż krok po kroku

Sklep na Allegro od zera – jak zacząć sprzedaż krok po kroku

Zwolnienie dyscyplinarne pracownika – w jakich przypadkach może mieć miejsce?

Zwolnienie dyscyplinarne pracownika – w jakich przypadkach może mieć miejsce?

Jak obliczyć wysokość składki zdrowotnej? Podatek liniowy, ryczałt, zasady ogólne – omówienie na przykładach

Jak obliczyć wysokość składki zdrowotnej? Podatek liniowy, ryczałt, zasady ogólne – omówienie na przykładach