E-Urząd Skarbowy to kolejny projekt Ministerstwa Finansów skierowany do wszystkich obywateli, również do przedsiębiorców. W jednym miejscu można załatwić wiele spraw urzędowych bez wychodzenia z domu. W dzisiejszej publikacji napiszemy, jakie sprawy można załatwiać w e-Urzędzie Skarbowym.

E-Urząd Skarbowy

E-Urząd Skarbowy jest serwisem informacyjno-transakcyjnym, w którym po uwierzytelnieniu, podmiot będący osobą fizyczną, osobą prawną, lub jednostką organizacyjną nieposiadającą osobowości prawnej ma dostęp do informacji podatkowych. Dzięki tej formie komunikacji znacząco skraca się czas załatwiania spraw w urzędzie skarbowym. Komunikacja pomiędzy przedsiębiorcą a urzędem skarbowym tym kanałem informacyjnym będzie pod względem prawnym tak samo ważna, jak wykonywanie czynności w formie tradycyjnej.

Z funkcjonalności e-Urzędu Skarbowego mogą korzystać:

- Wszyscy podatnicy zarówno ci, którzy prowadzą działalność gospodarczą, jak i nieprowadzący działalności.

- Płatnicy.

- Pełnomocnicy.

- Komornicy sądowi i notariusze.

Czym jest E-Urząd Skarbowy online?

W celu skorzystania z funkcjonalności e-US wymagany jest dostęp do Internetu i posiadanie urządzenia, na którym będzie możliwe zalogowanie. Ministerstwo Finansów wydało Rozporządzenie w sprawie korzystania z e-Urzędu Skarbowego.

| Rodzaje spraw załatwianych w e-Urzędzie Skarbowym

|

| Usługi |

Dostęp |

Wnioski |

Twój e-PIT

Zeznanie podatkowe: PIT-28, PIT-36, PIT-37 lub PIT-38

|

Dostęp do aktualnych danych

Znajdują się tutaj informacje również dotyczące prowadzonej działalności gospodarczej

|

Wniosek o wydanie zaświadczenia:

- o niezaleganiu lub stanie zaległości w podatkach,

- o dochodach,

- o wysokości dochodu i składkach,

- o prowadzonej działalności gospodarczej,

- o sytuacji innego przedsiębiorcy, które wydaje się za jego zgodą,

- kierowanego do zagranicznego organu podatkowego dotyczącego podatku dochodowego,

- o rezydencji podatkowej.

|

E-mikrofirma

Bezpłatna aplikacja do generowania i wysyłania JPK_V7

|

Mikrorachunek

Dostępna jest informacja na temat indywidualnego numeru rachunku bankowego, na który należy dokonywać wpłat należnych podatków

|

Zgłoszenie ZAP-3

Zgłoszenie aktualizacji danych osoby fizycznej nieprowadzącej działalności gospodarczej takich jak:

- adres zamieszkania,

- dane kontaktowe,

- numer rachunku bankowego.

|

Mandaty

Wykaz mandatów karnych

|

Historia złożonych i otrzymanych dokumentów

|

Pismo ogólne

Takie pismo wysyła się w przypadku braku oddzielnych formularzy. W takim przypadku pismo wysyłane jest z odpowiednim załącznikiem

|

| Płatności online

|

Historia dokonanych płatności

|

Wniosek o:

- stwierdzenie nadpłaty,

- zaliczenie nadpłaty lub zwrotu na poczet zaległości, lub przyszłych zobowiązań.

Pismo w sprawie wyjaśnienia wpłaty

|

Akty notarialne

Wykaz aktów notarialnych

|

Historia logowania

|

UPL-1

Pełnomocnictwo do podpisywania elektronicznych deklaracji podatkowych.

OPL-1

Odwołanie pełnomocnictwa do podpisywania elektronicznych deklaracji podatkowych

|

Historia deklaracji

Dostępny przegląd wszystkich złożonych deklaracji podatkowych

|

Informacja o udzielonych pełnomocnictwach

|

Czynny żal

Zawiadomienie o popełnieniu czynu zabronionego

|

Pełnomocnictwa

Historia udzielonych pełnomocnictw

|

|

Zawiadomienie ZAW-NR

Zawiadomienie o dokonaniu wpłaty na rachunek inny niż wskazany na białej liście

|

Rozliczenia

Usługa pozwala na uzyskanie informacji o:

- złożonych, zaksięgowanych i rozliczonych zeznaniach podatkowych i JPK_V7,

- dokonanych wpłatach, wyksięgowanych odsetkach za zwłokę,

- dokonanych zwrotach w PIT i VAT,

- saldzie rozliczeniowym w PIT i VAT.

|

Wniosek o wydanie WIS

Wiążąca Informacja Stawkowa dotyczy zapytania w sprawie stawki VAT dla danego towaru czy usługi

|

E-Urząd Skarbowy logowanie

Załatwianie spraw przez e-US jest bardzo przyjazne, nie wymaga wychodzenia z domu, sprawy można załatwiać na dowolnym urządzeniu przez 24 godziny 7 dni w tygodniu. Dostępnych jest kilka sposobów logowania do e-US.

| Przez login.gov.pl

|

Dane autoryzujące

|

Profil zaufany

Za pomocą loginu lub hasła do bankowości elektronicznej

|

Należy wpisać numer PESEL lub NIP i datę urodzenia

|

Aplikacja mObywatel

Za pomocą zeskanowanego kodu QR

|

Trzeba wpisać kwotę:

- łącznego przychodu z zeznania za 2023 rok,

- jedną z kwot z dowolnej informacji od płatnika za 2024 r. (np. z PIT-11).

|

Bankowość elektroniczna

Za pomocą hasła do bankowości elektronicznej

|

Wpisać kwotę nadpłaty/do zapłaty z zeznania za 2023 r. |

e-Dowód

Za pomocą aplikacji mobilnej lub komputera z czytnikiem

|

Przy logowaniu z wykorzystaniem danych autoryzujących możliwy jest dostęp jedynie do usługi Twój e-PIT, pozostałe usługi będą niedostępne |

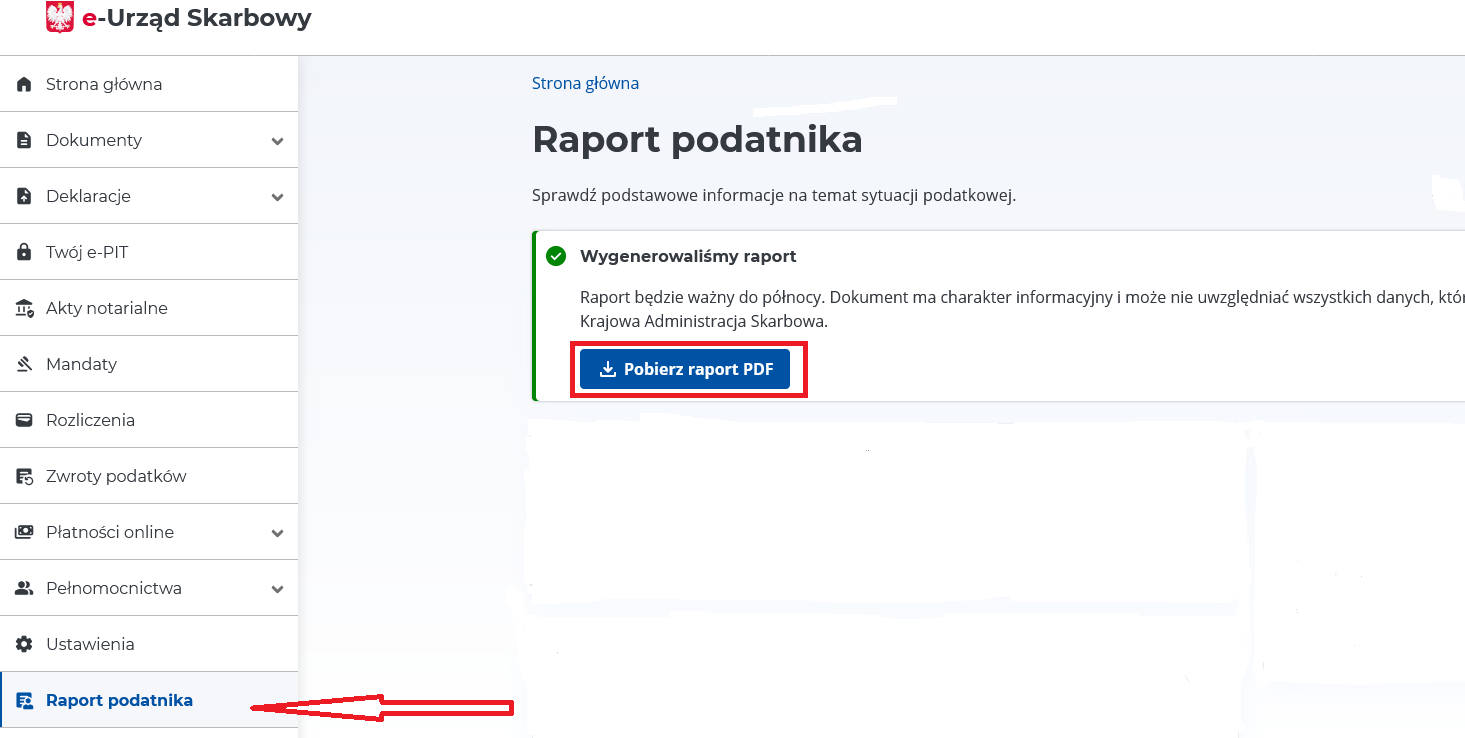

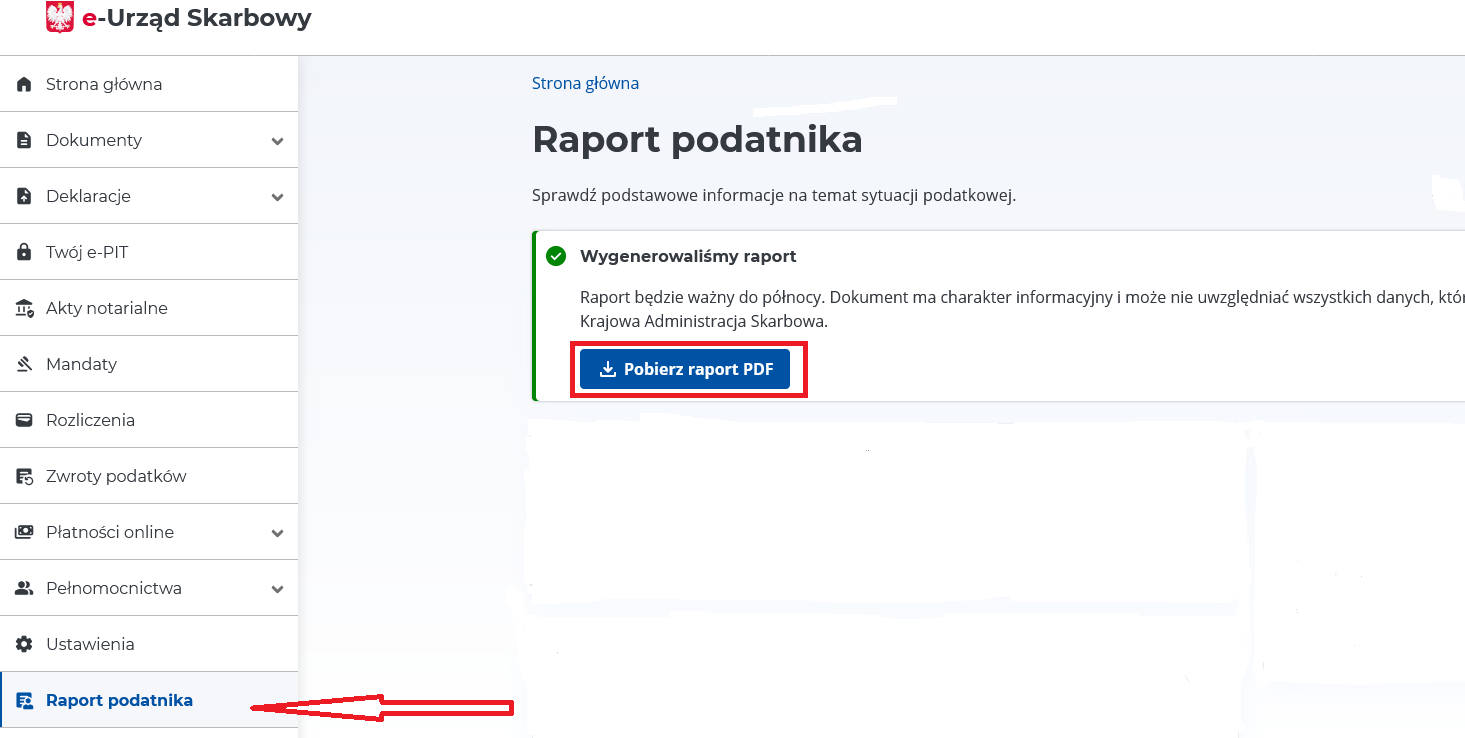

E-Urząd Skarbowy Raport Podatnika

Raport Podatnika można wygenerować przez e-US. Usługa jest dedykowana dla przedsiębiorców i organizacji, ale zgodnie z zapowiedziami w przyszłości ma być również dostępna dla osób fizycznych nieprowadzących działalności gospodarczej.

| Raport Podatnika ma charakter wyłącznie informacyjny i może nie zawierać wszystkich danych, które są w posiadaniu Krajowej Informacji Skarbowej (KAS). |

| Wygenerowany raport jest ważny do północy tego samego dnia, w którym został wygenerowany. |

| Raport Podatnika może również wygenerować pracownik urzędu skarbowego na wniosek przedsiębiorcy. |

Raport Podatnika zawiera następujące informacje:

- Dane identyfikacyjne, w tym formę opodatkowania.

- Numer mikrorachunku i rachunku do zwrotów.

- O posiadanych zaległościach podatkowych.

- O prowadzonym postępowaniu egzekucyjnym.

- O przynależności do grupy VAT lub kapitałowej.

- O udzielonych pełnomocnictwach.

Raport można wygenerować po zalogowaniu na głównej stronie e-US. Po przygotowaniu raport będzie można pobrać w formie “kafelków” lub w formacie pliku PDF.

e-Urząd Skarbowy raport podatnika

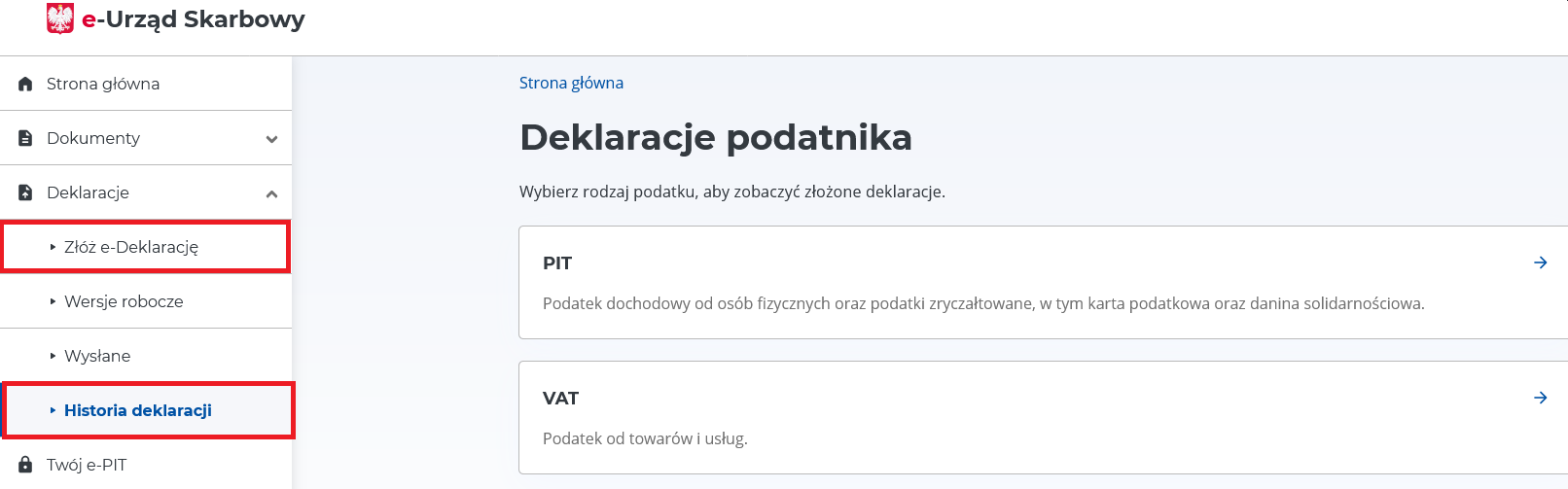

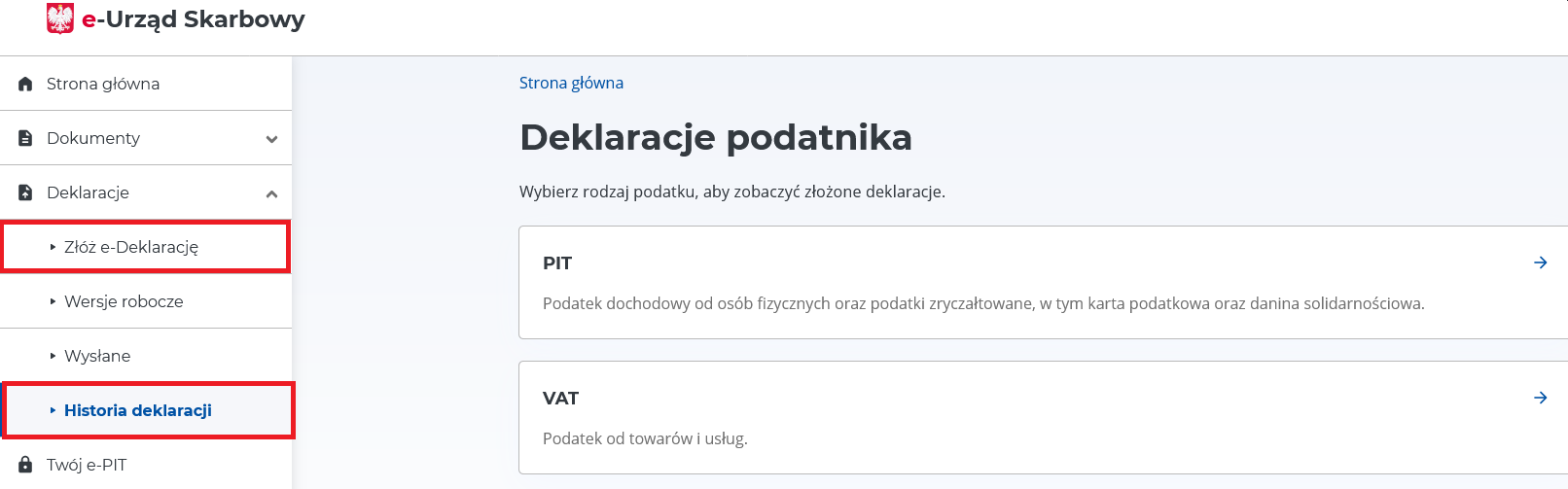

E-Urząd Skarbowy PIT

W e-US widoczna jest historia złożonych e-Deklaracji i historia deklaracji przesłanych do urzędu skarbowego poza e-Urzędem Skarbowym.

E-Urząd Skarbowy deklaracje podatnika

Każdą deklarację PIT można zobaczyć w podglądzie, można również ją pobrać w formacie PDF. Widoczna jest m.in.: data złożenia, okres, którego dotyczy, rodzaj dokumentu, urząd skarbowy, który otrzymał deklarację.

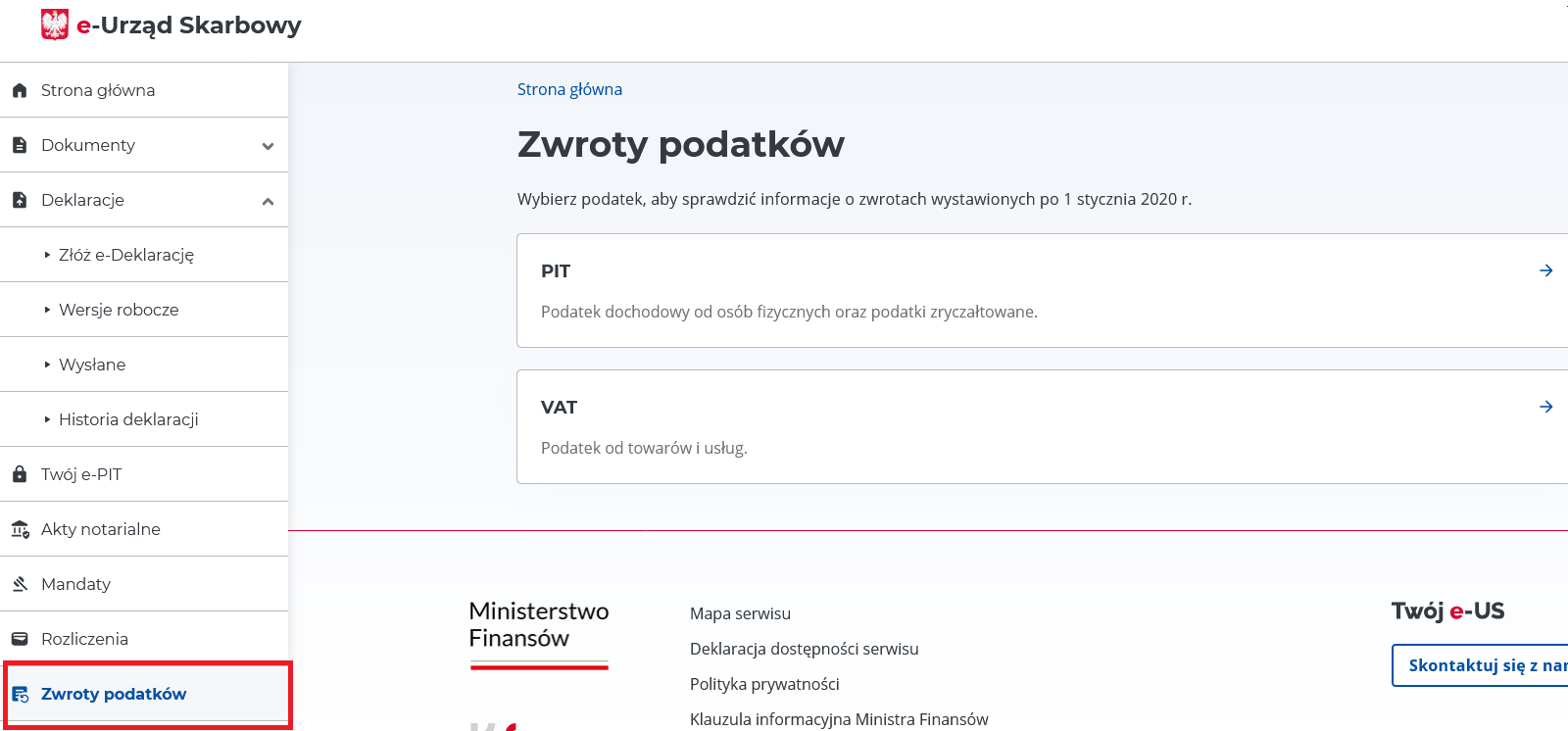

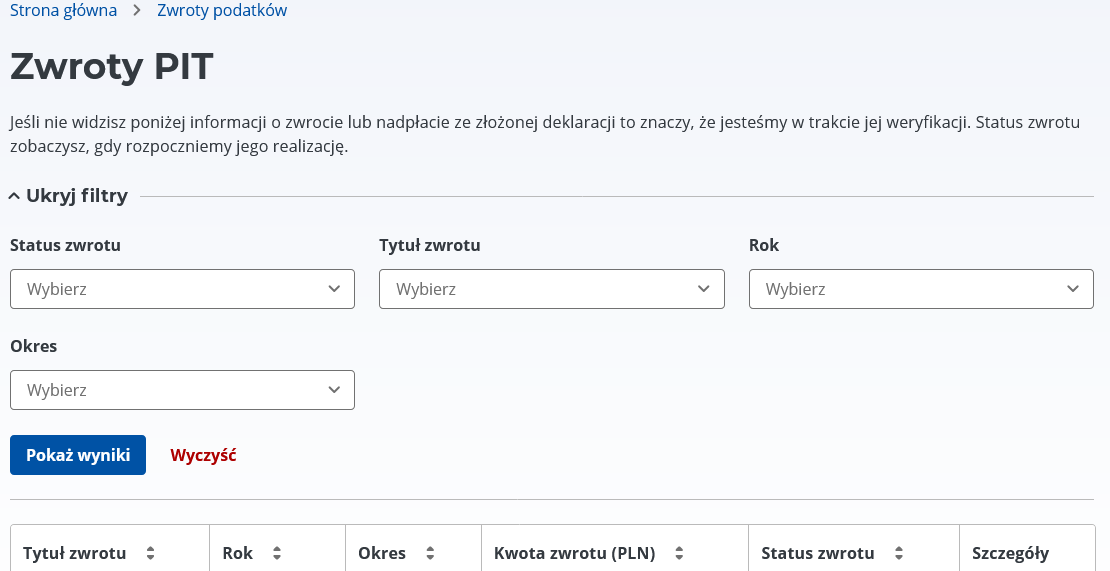

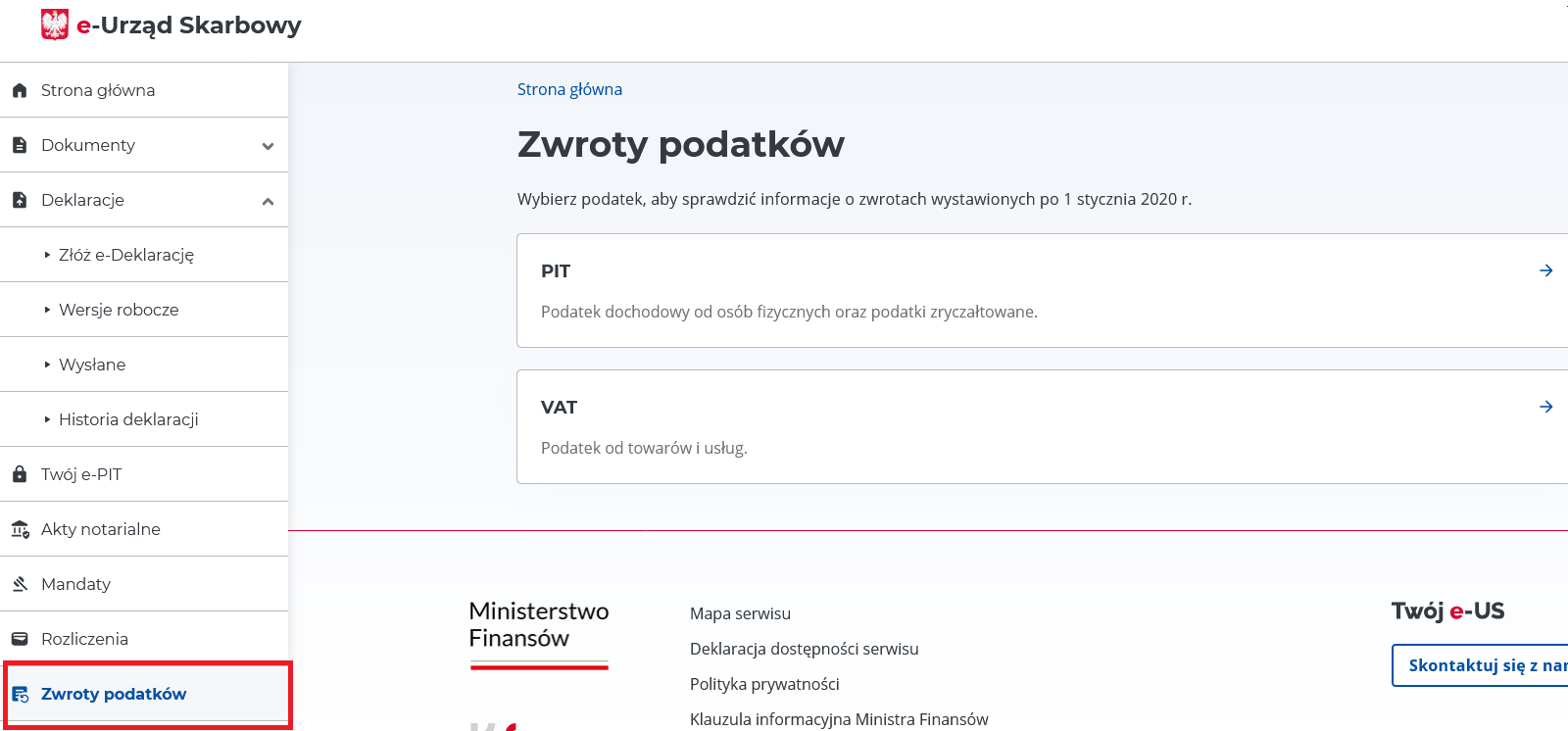

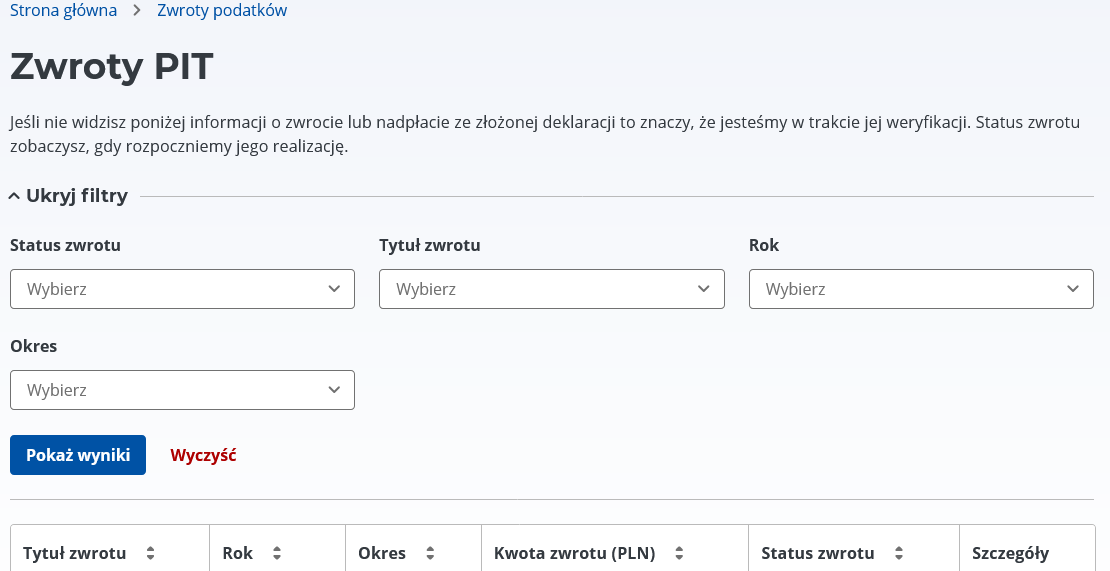

Status zwrotu podatku w E-Urząd Skarbowy?

Po zalogowaniu do e-US można sprawdzić jaki jest status zwrotu podatku, jeśli w złożonym zeznaniu rocznym powstała nadpłata lub zwrot z tytułu podatku VAT.

E-Urząd Skarbowy zwroty podatków

Po wejściu w zwroty z podatku PIT widoczna jest informacja o zwrocie lub nadpłacie. Można obejrzeć wybraną deklarację lub wszystkie złożone po 2020 roku. Status zwrotu informuje, czy organ podatkowy już zrealizował zwrot, czy jest w trakcie jego weryfikacji.

E-Urząd Skarbowy zwroty PIT

Tak samo będzie to wyglądało w przypadku zwrotów z podatku VAT.

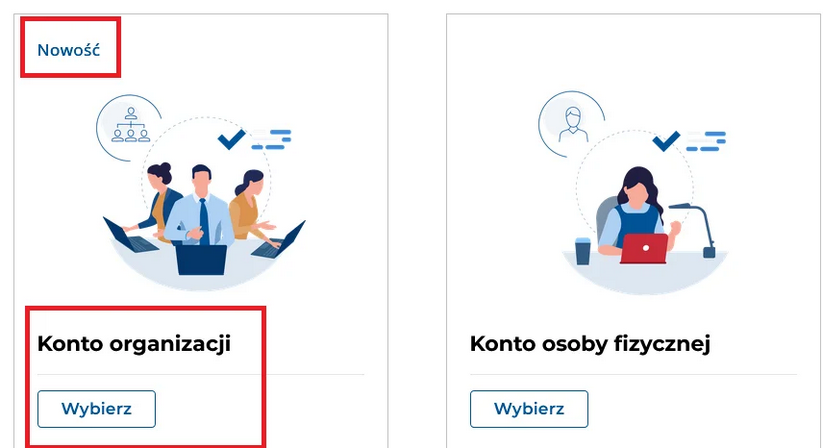

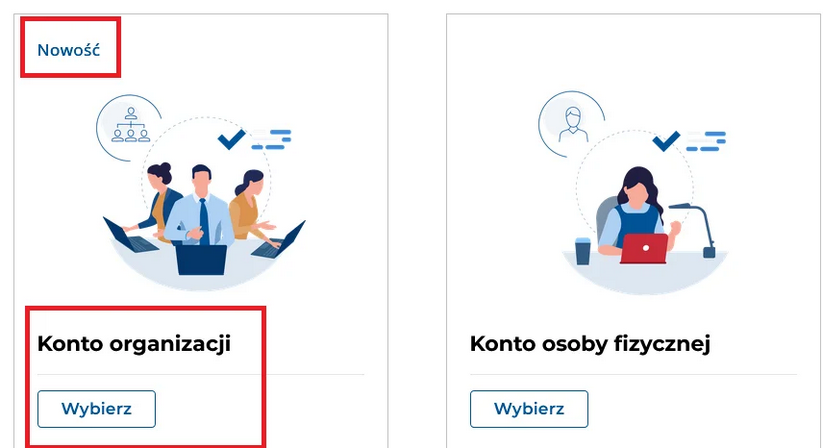

E-Urząd Skarbowy założenie konta dla organizacji

Konto organizacji jest to usługa dedykowana dla:

- spółki kapitałowej lub osobowej,

- stowarzyszenia,

- fundacji,

- spółdzielni,

- grupy kapitałowej,

- innej jednostki organizacyjnej.

Uwaga!

Organizacja musi posiadać numer NIP

Osoby, które otrzymały dostęp do konta organizacji, muszą się prawidłowo zalogować:

E-Urząd Skarbowy – Konto organizacji

| Dostęp do konta organizacji mogą otrzymać osoby fizyczne, które posiadają numer PESEL

|

| Wniosek o przyznanie dostępu do konta organizacji składa się do naczelnika urzędu skarbowego w sprawach ewidencji podatników i płatników organizacji

|

| Wniosek o przyznanie dostępu powinny podpisać osoby uprawnione do reprezentacji organizacji lub pełnomocnik ogólny |

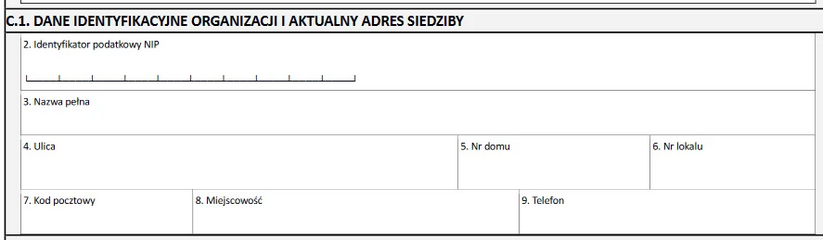

Wniosek o dostęp do konta organizacji musi zawierać w szczególności:

- Nazwę, NIP i adres siedziby organizacji.

- Imię, nazwisko, numer PESEL osoby, która ma mieć dostęp do konta organizacji.

- Informację o zakresie uprawnień – dostęp podstawowy lub rozszerzony.

|

| Dostęp do konta organizacji działa od momentu zarejestrowania wniosku

|

Wniosek z poziomu e-Urzędu Skarbowego może złożyć:

- pełnomocnik ogólny organizacji z własnego konta, o ile organizacja posiada pełnomocnika ogólnego,

- użytkownik konta organizacji, który otrzymał dostęp rozszerzony do konta organizacji w e-US.

|

Wniosek o przyznanie dostępu do konta organizacji.

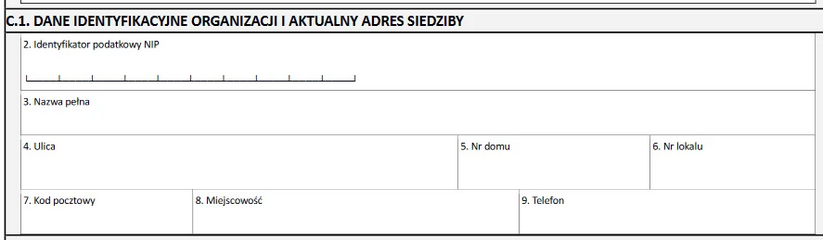

W części C.1 należy wpisać dane identyfikacyjne organizacji i jej aktualny adres:

Wniosek o przyznanie dostępu do konta organizacji

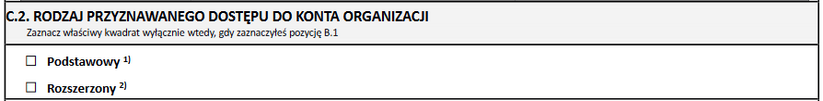

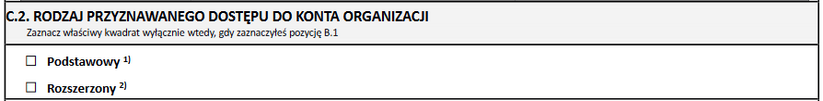

W części C.2 organizacja ma do wyboru zakres dostępu, jakim będzie dysponowała upoważniona osoba:

- podstawowy – użytkownik z dostępem podstawowym może wykonywać wszystkie czynności w e-Urzędzie Skarbowym,

- rozszerzony – użytkownik z dostępem rozszerzonym może wykonywać wszystkie czynności w e-Urzędzie Skarbowym oraz dodatkowo nadawać i odbierać dostęp innym użytkownikom do konta organizacji.

Wniosek o przyznanie dostępu do konta organizacji

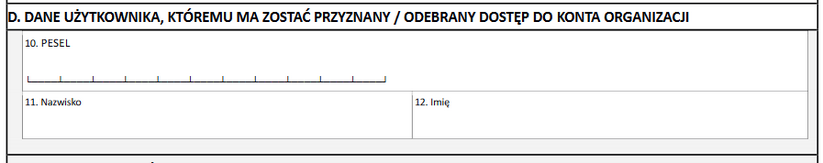

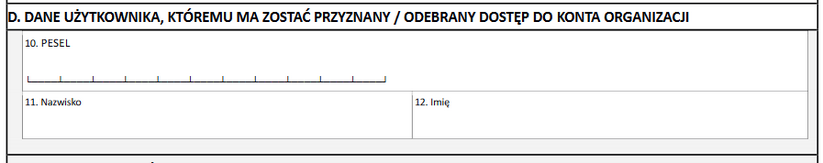

W części D należy podać numer PESEL, imię i nazwisko osoby fizycznej, która ma mieć przyznany dostęp do konta organizacji:

Wniosek o przyznanie dostępu do konta organizacji

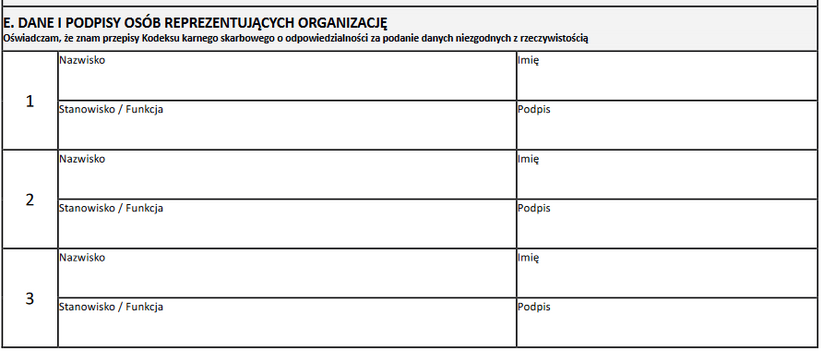

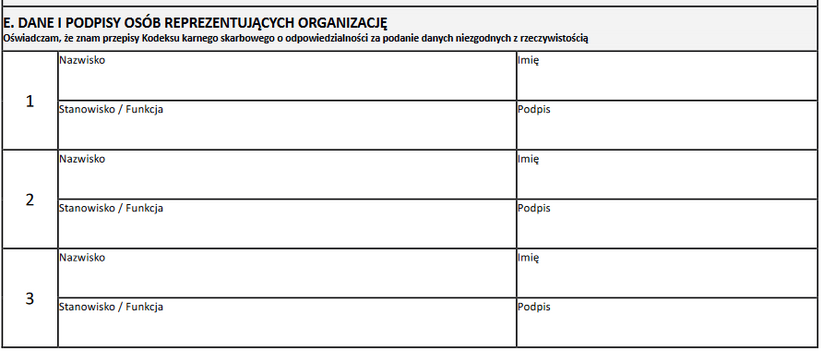

W części E podawane są dane imienne wraz z podaniem zajmowanego stanowiska lub pełnionej funkcji. Podpis złożony w tej części stanowi jednocześnie Oświadczenie o odpowiedzialności karno-skarbowej za podanie niezgodnych z prawdą informacji. Wniosek może zostać podpisany również przez pełnomocnika ogólnego:

Wniosek o przyznanie dostępu do konta organizacji – podpisy

Za pośrednictwem konta organizacji możliwe jest załatwienie szeregu spraw online, w szczególności:

- odbieranie pism na koncie organizacji doręczanych przez Krajową Administrację Skarbową (KAS) pod warunkiem, że organizacja wyraziła zgodę na e-korespondencję i nie posiada pełnomocnika ogólnego,

- składanie pism, wniosków, zawiadomień,

- dostęp do danych rejestracyjnych organizacji,

- dostęp do widoku sald i rozliczeń w urzędzie skarbowym,

- możliwość wygenerowania “Raportu Podatnika” o sytuacji podatkowej organizacji.

E-Urząd Skarbowy przyjazny dla księgowych i doradców podatkowych

Księgowi i doradcy podatkowi obsługujący przedsiębiorców, osoby prawne, fundacje i stowarzyszenia mogą wykorzystywać funkcjonalności konta organizacji w e-Urzędzie Skarbowym. Jest to możliwe pod warunkiem, że organizacja złoży wniosek o przyznanie dostępu do konta organizacji dla osoby fizycznej. W przyszłości planowana jest funkcjonalność w e-US, która umożliwi dostęp do konta przedsiębiorcy księgowym czy doradcom podatkowym, bez konieczności nadania pełnomocnictwa czy nadania uprawnień do konta organizacji.

| Użytkownik konta organizacji może złożyć deklarację z poziomu konta w e-US

|

| Użytkownik konta organizacji, podobnie jak pełnomocnik ogólny, może uzyskać na infolinii KAS informacje objęte tajemnicą skarbową, dotyczące organizacji, którą reprezentuje. Jest to możliwe dzięki tele-PIN-u

|

| TelePIN jest to sześciocyfrowy, który służy do weryfikacji tożsamości podczas kontaktu z infolinią Krajowej Administracji Skarbowej (KAS)

|

| Instrukcja nadawania kodu telePIN znajduje się na stronie podatki.gov.pl

|

Użytkownik konta organizacji podczas rozmowy telefonicznej z konsultantem KAS może uzyskać m.in. informację o:

- zaksięgowanych i rozliczonych deklaracjach podatkowych,

- rozliczeniu dokonanych wpłat, w tym pobranych odsetkach kosztach upomnienia,

- zrealizowanych zwrotach i nadpłatach,

- przeprowadzonych przeksięgowaniach,

- wystawionych upomnieniach, tytułach wykonawczych,

- zagrożeniu i wpisie do Rejestru Należności Publicznoprawnych (RNP) dla transakcji nierozliczonych.

Użytkownik konta organizacji może przez e-Urząd Skarbowy złożyć m.in.:

- Wniosek o stwierdzenie nadpłaty.

- Wniosek o wydanie zaświadczeniu o niezaleganiu w podatkach lub wysokości zaległości podatkowych.

- Pismo ogólne.

Ponadto z poziomu konta organizacji można przygotować i wydrukować Raport Podatnika, który zawiera najważniejsze informacje na temat rozliczeń podatkowych firmy.

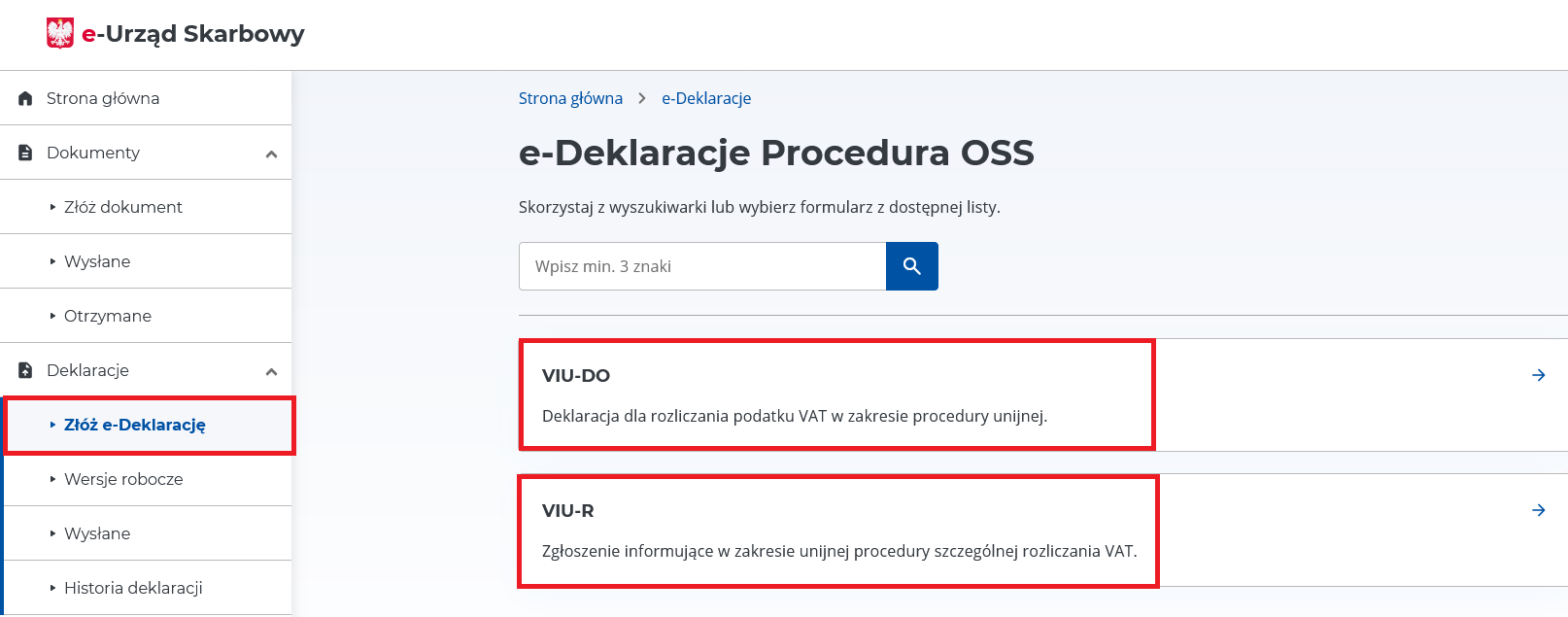

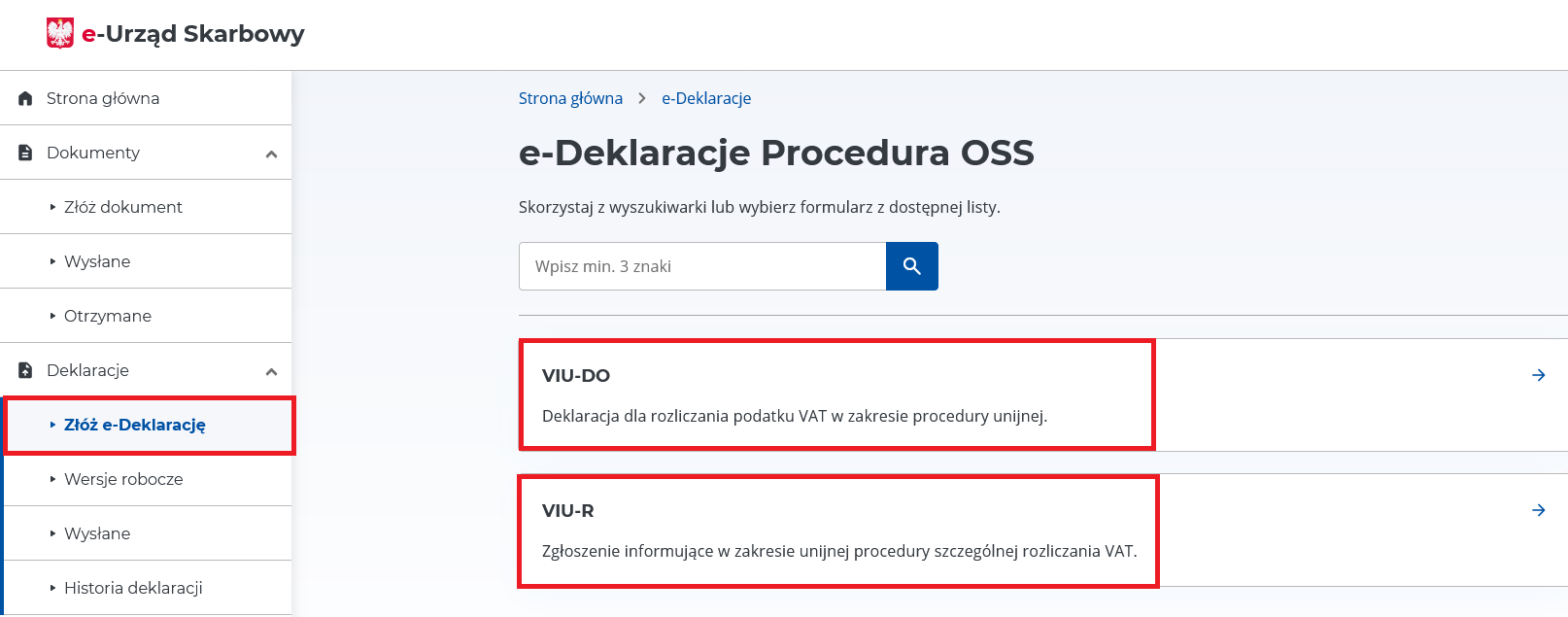

Zgłoszenie do OSS poprzez E-Urząd Skarbowy

Od 1 lutego 2025 roku wprowadzona została możliwość składania zgłoszenia VIU-R oraz deklaracji VIU-DO w zakresie procedury szczególnej OSS. Do tej pory można to było robić przez e-Deklaracje lub programy księgowe, jeśli posiadały taką funkcjonalność.

Ważne!

Zgłoszenie VIU-R oraz deklaracja VIU-DO nie wymaga posiadania elektronicznego podpisu kwalifikowanego, ponieważ jest opatrzona pieczęcią Szefa KAS

|

| Deklaracja VIU-DO może być złożona po raz pierwszy przez e-Urząd Skarbowy za I kwartał 2025 roku

|

Po zalogowaniu do e-US należy odszukać w e-Deklaracjach zgłoszenie VIU-R i deklarację VIU-DO:

E-Urząd Skarbowy – e-Deklaracje

Podsumowanie

W dzisiejszej publikacji omówiony został temat e-Urzędu Skarbowego, wyjaśniono jakie sprawy mogą być załatwiane tym kanałem informacyjnym.

Dostęp do e-Urzędu Skarbowego mogą uzyskać wszyscy podatnicy prowadzący, jak i nieprowadzący działalności gospodarczej, a także notariusze i komornicy sądowi.

Dzięki e-US przedsiębiorcy mają aktualny wgląd w rozliczenia podatkowe, widzą salda zaległości i nadpłat, status nadpłaty czy zwrotu. Mogą również sprawdzić złożone deklaracje podatkowe, ale również akty notarialne, udzielone pełnomocnictwa.

Po zalogowaniu na konto e-Urzędu Skarbowego dostępne są usługi:

- Twój e-PIT – zeznania podatkowe PIT-28, PIT-36, PIT-37, PIT-38,

- mandaty – informacje dotyczące mandatów karnych z możliwością zapłaty,

- e-mikrofirma – bezpłatne narzędzie do obsługi faktur krajowych, tworzenia ewidencji VAT i generowania JPK_V7,

- mikrorachunek podatkowy – indywidualny rachunek podatkowy, na który należy regulować zobowiązania podatkowe,

- płatności online – przez e-US można dokonać zapłaty należności do urzędu skarbowego.

Przedsiębiorca może złożyć przez e-US między innymi:

- pismo w sprawie wyjaśnienia wpłaty,

- wniosek o zaliczenie nadpłaty lub zwrotu podatku na poczet innych zobowiązań podatkowych,

- czynny żal – zawiadomienie o popełnieniu czynu zabronionego,

- zawiadomienie ZAW – NR, w przypadku wpłaty na rachunek bankowy spoza białej listy podatników,

- pismo ogólne do urzędu,

- pismo WIS – wniosek o wydanie Wiążącej Informacji Stawkowej (WIS).

Przedsiębiorcy mogą wygenerować i wydrukować Raport Podatnika, w którym znajdą się wszystkie najważniejsze informacje na temat aktualnej sytuacji firmy, jeśli chodzi o rozliczenia podatkowe.

Dostęp do konta organizacji takiej jak: spółki kapitałowe i osobowe, fundacje, stowarzyszenia, spółdzielnie, inne organizacje może otrzymać osoba fizyczna, która posiada numer PESEL. Użytkownik konta organizacji może załatwiać online wiele spraw w imieniu organizacji.

Od 1 lutego 2025 roku przez e-Urząd Skarbowy można złożyć zgłoszenie VIU-R do OSS i wysłać deklarację VIU-DO do Urzędu Skarbowego Warszawa-Śródmieście bez konieczności posiadania podpisu kwalifikowanego.

Funkcjonalności w e-Urzędzie Skarbowym są cały czas rozbudowywane, więc warto na bieżąco śledzić wprowadzane zmiany.

Stan prawny na dzień: 11.02.2025 r.

Jak znaleźć inwestora dla startupu?

Jak znaleźć inwestora dla startupu?

Workflow – jak zarządzać przepływem pracy w organizacji?

Workflow – jak zarządzać przepływem pracy w organizacji?

UE ma plan wobec AI. Zbuduje własną sztuczną inteligencję – będzie etyczna?

UE ma plan wobec AI. Zbuduje własną sztuczną inteligencję – będzie etyczna?

Przekroczenie limitu VAT – wezwanie do wyjaśnień

Przekroczenie limitu VAT – wezwanie do wyjaśnień