Działalność nierejestrowana w 2025

Wszystko, co musisz wiedzieć na temat NDG

Prowadzisz własną działalność nierejestrowaną? Poznaj możliwości, jakie daje Ci IFIRMA w zakresie zarządzania sprzedażą i rozliczeniami.

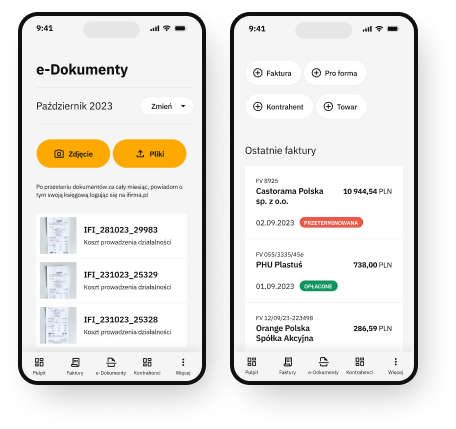

Aplikacja dla NDG

Rozpoczęcie własnego biznesu nie musi wiązać się z papierkową robotą i zgłaszaniem do urzędów. W Polsce możesz legalnie uniknąć płacenia składek ZUS i prowadzenia księgowości, a jednocześnie obsługiwać klientów i wystawiać im rachunki.

Legalną formą, która na to pozwala, jest działalność nierejestrowana. Dzięki niej możesz sprawdzić się w biznesie bez szeregu obowiązków administracyjnych i fiskalnych, związanych z działalnością gospodarczą. To też bezpieczne rozwiązanie dla osób, które dorabiają, np. udzielając korepetycji, ponieważ prowadzenie działalności niezarejestrowanej nie wiąże się z ryzykiem, że urzędy rozpoznają Twoje działania jako działalność gospodarczą.

Co to jest działalność nierejestrowana?

Działalność nierejestrowana (lub działalność bez rejestracji, działalność niezarejestrowana) to udogodnienie dla osób, które chcą w legalny sposób dorobić do domowego budżetu lub przetestować swój pomysł na biznes. Pojęcie działalności nierejestrowanej wprowadzono w roku 2018 w ramach pakietu ustaw zwanym Konstytucją dla Biznesu. Od tego momentu część osób, chcących dorobić bez konieczności rejestracji firmy, może z tego rozwiązania skorzystać.

Ustawodawca nierejestrowaną działalność gospodarczą określa jako drobną działalność zarobkową osób fizycznych, która nie wymaga rejestracji firmy. Mówiąc o działalności nierejestrowanej, stawiamy nasz biznes w opozycji do działalności gospodarczej, z którą wiążą się już konkretne prawne i księgowe kroki. Dlatego warto znać definicję działalności gospodarczej – to działalność zorganizowana, mająca charakter zarobkowy, prowadzona w sposób ciągły i we własnym imieniu. Nawet jeśli zdarzy się, że nasza działalność nierejestrowana spełnia te cechy, ale miesięczny przychód nie przekroczył w żadnym miesiącu 75% minimalnego wynagrodzenia za pracę, wyjątkowo nie jest traktowana jak działalność gospodarcza, a zatem nie wymaga rejestracji.

Nawet jeśli zdarzy się, że nasza działalność niezarejestrowana spełnia cechy działalności gospodarczej, ale miesięczny przychód nie przekroczył w żadnym miesiącu 75% minimalnego wynagrodzenia za pracę, wyjątkowo nie jest traktowana jak działalność gospodarcza.

W 2025 roku limit przychodów dla działalności nierejestrowanej wynosi 3 499,50 zł.

Załóż konto bez NIP i wystawiaj faktury!

Z IFIRMA rozliczysz swoją nierejestrowaną działalność.

Sprawdź materiał na YouTube na temat działalności nierejestrowanej:

Kto może prowadzić działalność nierejestrowaną?

Niezarejestrowana działalność gospodarcza to atrakcyjna forma aktywności zawodowej dla wszystkich przedsiębiorczych osób – mogą z niej skorzystać osoby, które chcą sprawdzić się w prowadzeniu biznesu, a także osoby posiadające stałe źródło dochodu, np. w formie umowy o pracę. Jeśli więc dysponujesz wolnym czasem i chcesz wykorzystać go na dodatkową działalność, jest to rozwiązanie dla Ciebie. Oczywiście zanim przejdziesz do działania, musisz spełnić kilka warunków.

-

Kryterium dochodowe:

maksymalna miesięczna kwota przychoduW ramach nierejestrowanej działalności obowiązujący limit miesięcznych przychodów wynika z minimalnego wynagrodzenia za pracę i stanowi 75% ustalonej kwoty. Oznacza to, że od 1 stycznia 2025 roku miesięczny przychód nie może przekroczyć kwoty 3 499,50 zł.

Okres Limit przychodu na miesiąc 1 stycznia–31 grudnia 2025 3 499,50 zł W limity wlicza się wyłącznie przychód z niezarejestrowanej działalności. Nie dotyczy więc przychodów z umowy o pracę czy – w większości przypadków – umowy zlecenia. O tym, kiedy umowa zlecenie nie wlicza się w zakres działalności nierejestrowanej, pisaliśmy w artykule „Umowa zlecenia a prowadzenie działalności nierejestrowanej”.

Sprawdź, jak to policzyliśmy

Od 1 stycznia roku 2025 najniższa krajowa wynosi 4 666 zł brutto. Limit wynosi 75% tej kwoty, czyli 0,75. Aby policzyć, ile miesięcznie możemy zarobić w danym okresie, wystarczy wykonać następujące obliczenie:

Najniższa krajowa brutto × 0,75

4666 × 0,75=3499,50

Oznacza to, że w 2025 nasz przychód miesięczny może wynosić 3499,50 zł brutto.

-

60 miesięcy odstępu od zawieszenia/zamknięcia działalności gospodarczej

Kolejne kryterium związane jest z prowadzeniem działalności gospodarczej. Nie możesz prowadzić jednocześnie działalności nierejestrowanej i gospodarczej, a od zamknięcia lub ostatniego zawieszenia Twojej firmy powinno upłynąć przynajmniej 60 miesięcy.

Wszystko, co musisz wiedzieć o NDG:Darmowy e-book!

Jakie są obowiązki osób prowadzących działalność nierejestrowaną?

Ustawodawca nie nakłada na osoby prowadzące działalność nierejestrowaną zbyt wiele obowiązków, jednak są kwestie, o których koniecznie trzeba pamiętać.

-

Prowadzenie ewidencji sprzedaży

W ramach działalności nierejestrowanej trzeba prowadzić uproszczoną ewidencję sprzedaży, w której zapisane będą osiągnięte w trakcie roku podatkowego kwoty przychodów.

-

Rozliczanie działalności nierejestrowanej w zeznaniu rocznym

Pamiętaj o rozliczeniu przychodów i kosztów działalności nierejestrowanej w zeznaniu rocznym PIT-36. Wtedy możesz też odzyskać częściowo zainwestowane (np. na materiały eksploatacyjne) w działalność niezarejestrowaną pieniądze, zmniejszając podstawę opodatkowania. Aby ułatwić sobie rozliczenie w zeznaniu rocznym, dobrą praktyką jest prowadzenie KPiR działalności nierejestrowanej, czyli Księgi Przychodów i Rozchodów.

O tym, jak rozliczyć dochody w zeznaniu rocznym, pisaliśmy w artykule „Działalność nierejestrowana a PIT – jak rozliczyć dochody w zeznaniu rocznym”.

-

Respektowanie praw konsumenta

Z perspektywy prawa cywilnego działalność nierejestrowana jest co do zasady działalnością gospodarczą, dlatego jako osoba, która ją prowadzi, masz obowiązek respektować prawa konsumentów, w tym wykonywać obowiązki informacyjne, m.in. w zakresie udzielania informacji o prawie odstąpienia od umowy zawieranej na odległość.

-

Wystawianie dokumentów sprzedaży

Jeśli klient tego zażąda, masz obowiązek wystawienia rachunku lub faktury. Do tego celu możesz wykorzystać np. program do faktur ifirma.pl. Więcej na ten temat piszemy w artykule „Jaki dokument sprzedaży wystawia osoba prowadząca działalność nierejestrowaną”.

Ile można zarobić prowadząc działalność nierejestrowaną?

W 2025 roku w ramach działalności nierejestrowanej możesz zarobić nawet 41 994 zł. Pamiętaj jednak o obowiązku odprowadzenia podatku na zasadach ogólnych w rocznym rozliczeniu PIT – przy rocznym przychodzie do 120 tys. złotych obowiązuje Cię stawka 12% podatku. Działalność nierejestrowana daje również możliwość odliczania kosztów. Możesz to zrobić raz w roku za cały rok, dlatego też warto zbierać dokumenty potwierdzające zakup materiałów i usług niezbędnych do uzyskania przychodów.

Obawiasz się konieczności założenia działalności gospodarczej?

Nasi konsultanci ds. rejestracji firmy pomogą Ci w otwarciu działalności gospodarczej. W IFIRMA dbamy o przedsiębiorców od planu na biznes po rozliczenie księgowego miesiąca.

Jak założyć działalność nierejestrowaną?

Niezarejestrowana działalność gospodarcza nie wymaga podejmowania specjalnych kroków. Wystarczy zacząć działać. Warto jednak to działanie przemyśleć projektowo: zastanowić się, ile czasu na nie poświęcisz, jakie przyniesie Ci korzyści, jakich zasobów potrzebujesz oraz czy niezbędna będzie dla Ciebie dodatkowa przestrzeń. Weź również pod uwagę limity przychodów, których nie możesz przekroczyć, aby Twoje działania nie przerodziły się niespodziewanie w działalność gospodarczą.

Jak zacząć prowadzić nierejestrowaną działalność gospodarczą?

Na początku ważny jest sam pomysł, a to, czy jest dobry, najłatwiej sprawdzić w praktyce, rozpoczynając obsługę klientów. Często w ramach tego rodzaju działalności sprzedawane jest rękodzieło np. świece sojowe, makramy, dekoracje do wnętrz, obrazy. Jeśli wciąż zastanawiasz się, jakie usługi możesz świadczyć – przejdź do punktu „Działalność nierejestrowana – jakie usługi?”, a jeśli masz już pomysł, możesz zacząć działać. Uwzględnij czas, który poświęcisz na prowadzenie swojej nierejestrowanej działalności. Weź pod uwagę zamawianie materiałów, przetwarzanie ich w docelowy produkt, kontakt z klientami, działania marketingowe. Kiedy rozpoczniesz ogłaszanie swojej usługi klientom, warto równocześnie przygotować wzory dokumentów sprzedaży, a także ewidencję sprzedaży. Możesz skorzystać z gotowego zestawienia wzorów wraz z omówieniem, sporządzonego przez specjalistów ifirma.pl. A jeśli Twój pomysł przerodzi się w coś większego, zawsze możesz skorzystać ze wsparcia oferowanego przez IFIRMA. Konsultanci ds. rejestracji firm pomogą Ci w całym procesie rejestracji i odpowiedzą na wszystkie pytania.

W ramach nierejestrowanej działalności możesz mieć swoje logo i nazwę. Warto o tym pamiętać, szczególnie jeśli masz w planach rozwijanie swojego pomysłu. Dodatkowo pod nazwą wymyślonej przez Ciebie marki możesz tworzyć profile w mediach społecznościowych, własną stronę internetową, a nawet reklamować swoich produkty lub usługi. Nie musisz też ukrywać się z cenami, możesz śmiało o nich mówić i prezentować w sieci pełną ofertę.

Gdzie zgłosić działalność nierejestrowaną?

Chęci prowadzenia działalności nierejestrowanej nie trzeba nigdzie zgłaszać ani uzupełniać żadnych formalności związanych z zakładaniem firmy. To znaczy, że nie musisz składać wniosków do urzędu skarbowego, o wpis do CEIDG, ZUS-u czy GUS-u. Nie potrzebujesz też numerów REGON ani NIP.

Jakie usługi można świadczyć na działalności nierejestrowanej?

Z pominięciem kilku specjalizacji wymagających koncesji, wachlarz możliwych usług do świadczenia w ramach działalności niezarejestrowanej jest niemal nieskończony – sky is the limit. Jeśli szukasz pomysłu, jakie usługi świadczyć w ramach działalności nierejestrowanej, zastanów się, co lubisz robić, w czym jesteś dobry lub na jakie usługi występuje w Twojej okolicy zapotrzebowanie. Na rozpoczęcie niezarejestrowanej działalności gospodarczej decydują się początkujący influencerzy, fotografki czy designerzy, a także osoby udzielające korepetycji. Nierejestrowana działalność to również dobre rozwiązanie, by sprawdzić swoje siły w branży modowej, oferować projekty zaproszeń ślubnych, a nawet sprzedawać własne wypieki.

W kontekście usług na działalności nierejestrowanej ważną kwestią jest konieczność odprowadzania składek przez usługobiorcę, czyli de facto Twojego klienta. Więcej na ten temat dowiesz się z artykułu „Działalność nierejestrowana a składki ZUS”.

Usługi niedozwolone

Usługi, których nie możesz realizować w ramach nierejestrowanej działalności, to:

- ochrona osób lub mienia,

- sprzedaż alkoholu,

- organizacja imprez turystycznych,

- usługi detektywistyczne,

- zbieranie odpadów.

Przykładami działalności, których nie możesz wykonywać w ramach nierejestrowanej działalności, bo zdefiniowano je jako działalność gospodarcza w rozumieniu ustawy Prawo przedsiębiorców, są na przykład: pośrednictwo ubezpieczeniowe, w tym wykonywanie czynności agencyjnych (zgodnie z ustawą o dystrybucji ubezpieczeń), usługowe prowadzenie ksiąg rachunkowych (zgodnie z ustawą o rachunkowości).

Usługi objęte specyficznymi zasadami

Jest jeszcze jedna ważna zasada, którą warto mieć na uwadze. Prowadząc działalność nierejestrowaną, co do zasady jesteś zwolniony z podatku VAT na podstawie art. 113 ust. 1 lub 9 ustawy o podatku od towarów i usług. Ustawodawca przewidział jednak kilka rodzajów działalności, które bezwzględnie będą wymagały statusu aktywnego płatnika VAT z zachowaniem wszystkich konsekwencji tego statusu – czyli uzyskania numeru NIP oraz prowadzenia rejestru sprzedaży i zakupów. Ta zasada będzie Cię dotyczyć, jeśli chcesz świadczyć usługi prawnicze, doradztwa, jubilerskie, a także dostawy wyrobów z metali szlachetnych, towarów opodatkowanych akcyzą, sprzedaży środków transportu czy nieruchomości. Więcej na ten temat piszemy w artykule „Czy numer NIP jest potrzebny przy prowadzeniu działalności nierejestrowanej”.

Biznes rośnie i czas na zmiany?

Biuro rachunkowe IFIRMA rozlicza firmę, Ty rozwijasz biznes.

Marlena

Księgowa w IFIRMA

Jaki PIT należy składać dla działalności nierejestrowanej?

Rozliczenia za prowadzoną działalność niezarejestrowaną powinieneś dokonać na druku PIT-36 w części „Dochody i straty podatnika”. W wierszu „Działalność nierejestrowana” wykaż osiągnięte przychody i koszty.

W przypadku niezarejestrowanej działalności gospodarczej nie wykazujesz należnej zaliczki na podatek, ponieważ nie masz obowiązku obliczania i wpłacania zaliczki w trakcie roku podatkowego. Zeznanie PIT-36 składa się w terminie do 30 kwietnia roku następnego.

Zeznanie złóż do naczelnika urzędu skarbowego zgodnie ze swoim miejscem zamieszkania w dniu składania rozliczenia. Możesz zrobić to osobiście lub elektronicznie, korzystając z usługi e-PIT. Złożenie takiego zeznania nie pozbawia Cię prawa do wspólnego opodatkowania dochodów z małżonkiem czy skorzystania z przysługujących ulg podatkowych.

Działalność nierejestrowana – FAQ

Co z podatkiem dochodowym?

Osoby prowadzące działalność nierejestrowaną obowiązuje opodatkowanie na zasadach ogólnych, co oznacza, że do kwoty 120 tys. złotych rocznie podatek do zapłaty wynosi 12% dochodu. Podstawę opodatkowania można raz w roku obniżyć na podstawie dokumentów potwierdzających wydatki na produkty i usługi niezbędne do uzyskania przychodu.

Czy ten rodzaj działalności jest opodatkowana VAT-em?

Jeśli prowadzona działalność nierejestrowana nie obejmuje wymienionych w art. 113 ust. 13 usług i towarów, nie jesteś czynnym płatnikiem VAT, nie masz obowiązku posiadania numeru NIP.

Zwolnień, o których mowa w ust. 1 i 9, nie stosuje się do podatników:

- dokonujących dostaw:

- towarów wymienionych w załączniku nr 12 do ustawy,

- towarów opodatkowanych podatkiem akcyzowym, w rozumieniu przepisów o podatku akcyzowym, z wyjątkiem:

- energii elektrycznej (CN 2716 00 00),

- wyrobów tytoniowych,

- samochodów osobowych, innych niż wymienione w lit. e, zaliczanych przez podatnika, na podstawie przepisów o podatku dochodowym, do środków trwałych podlegających amortyzacji,

- budynków, budowli lub ich części, w przypadkach, o których mowa w art. 43 ust. 1 pkt 10 lit. a i b,

- terenów budowlanych,

- nowych środków transportu,

- następujących towarów, w związku z zawarciem umowy w ramach zorganizowanego systemu zawierania umów na odległość, bez jednoczesnej fizycznej obecności stron, z wyłącznym wykorzystaniem jednego lub większej liczby środków porozumiewania się na odległość do chwili zawarcia umowy włącznie:

- preparatów kosmetycznych i toaletowych (PKWiU 20.42.1),

- komputerów, wyrobów elektronicznych i optycznych (PKWiU 26),

- urządzeń elektrycznych (PKWiU 27),

- maszyn i urządzeń, gdzie indziej niesklasyfikowanych (PKWiU 28),

- hurtowych i detalicznych części i akcesoriów do:

- pojazdów samochodowych, z wyłączeniem motocykli (PKWiU 45.3),

- motocykli (PKWiU ex 45.4);

- świadczących usługi:

- prawnicze,

- w zakresie doradztwa, z wyjątkiem doradztwa rolniczego związanego z uprawą i hodowlą roślin oraz chowem i hodowlą zwierząt, a także związanego ze sporządzaniem planu zagospodarowania i modernizacji gospodarstwa rolnego,

- jubilerskie,

- ściągania długów, w tym factoringu;

- nieposiadających siedziby działalności gospodarczej na terytorium kraju.

źródło: https://isap.sejm.gov.pl/isap.nsf/DocDetails.xsp?id=WDU20040540535

Co z wystawianiem faktur?

Prowadząc niezarejestrowaną działalność gospodarczą nie masz obowiązku wystawiania faktur, chyba, że poprosi Cię o to nabywca. Wówczas należy wystawić fakturę w terminie trzech miesięcy od końca miesiąca, w którym dostarczyłaś/eś towar lub wykonałaś/eś usługę, otrzymałaś/eś całość lub część zapłaty.

Czy można działać w różnych branżach w ramach jednej działalności nierejestrowanej?

Tak. Nic nie stoi na przeszkodzie, żeby stworzyć jedną działalność nierejestrowaną z kilku różnych branż. Ważne jest, aby pamiętać przy tym o limicie miesięcznego przychodu uprawniającego do prowadzenia działalności nierejestrowanej. Wynosi on 75% minimalnego wynagrodzenia, czyli w 2025 roku 3 499,50 zł.

Czy można świadczyć usługi na NDG?

Działalność nierejestrowana pozwala na świadczenie usług zarówno na rzecz osób fizycznych, jak i firm. Należy jednak pamiętać, że istnieje lista usług niedozwolonych w ramach tej formy prowadzenia działalności lub takich, które zostały zdefiniowane jako działalność gospodarcza w ustawie Prawo przedsiębiorców. Warto mieć na uwadze, że niektóre usługi (prawnicze, doradcze, jubilerskie, windykacyjne) są objęte obowiązkowym VAT-em.

Świadcząc usługi na NDG, trzeba też pamiętać o obowiązku opłacania składek ZUS. Przepisy traktują usługi na działalności nierejestrowanej tak samo jak pracę w ramach umowy cywilnoprawnej, która podlega składkom ZUS na zasadach ogólnych.

Czy sprzedając artykuły spożywcze i żywność na NDG trzeba zgłosić się do sanepidu?

Tak, w przypadku obrotu żywnością trzeba uzyskać pozwolenie sanepidu. Szczegółowe wymagania dla ruchomych punktów gastronomicznych znajdziemy w rozdziale III do załącznika II Rozporządzenia 852/2004 w sprawie higieny środków spożywczych.

Wymogi znajdują się przede wszystkim w ustawie o bezpieczeństwie żywności i żywienia, pomocne informacje można także znaleźć w FAQ Sanepidu

W jaki sposób można ewidencjonować sprzedaż?

W ramach działalności nierejestrowanej trzeba prowadzić uproszczoną ewidencję sprzedaży ze wszystkimi miesięcznymi przychodami. Będzie ona podstawą do rozliczenia podatku dochodowego. W każdym miesiącu zyski mogą być różne, byleby tylko nie przekraczały limitu 75% minimalnego wynagrodzenia. Taką ewidencję można prowadzić i w formie papierowej (np. w zeszycie), i elektronicznie (np. w arkuszu kalkulacyjnym). W obu przypadkach musi zawierać podstawowe elementy: datę i kwotę sprzedaży, liczbę porządkową (czyli numer zapisanej transakcji) oraz sumę dotychczasowej sprzedaży. Można w niej także umieścić opis towarów czy numer faktury.

Jak można wystawić paragon i fakturę?

Prowadzenie działalności nierejestrowanej zwalnia z obowiązku wystawiania faktur. Na życzenie klienta jak najbardziej można jednak wystawić dowód zakupu. Taki rachunek nie wymaga żadnej konkretnej formy ani wzoru, musi być jednak czytelny i zawierać najważniejsze informacje: numer kolejny, datę wystawienia, dane sprzedawcy i nabywcy, nazwę usługi oraz kwotę. Klient ma 3 miesiące od dnia zakupu na zgłoszenie chęci otrzymania paragonu, a sprzedawca ma 7 dni na jego wystawienie.

W przypadku faktury również nie ma uregulowanego formatu. Można skorzystać z bloczka do faktur albo z elektronicznego programu do wystawiania faktur. Na fakturze powinny się znaleźć: numer kolejny, nadany w ramach jednej lub więcej serii, data wystawienia, imiona i nazwiska podatnika i nabywcy, nazwa towaru lub usługi oraz ich liczba/ilość, a także kwota (cena jednostkowa i kwota należności ogółem). Na zgłoszenie chęci uzyskania faktury klient ma 3 miesiące od końca miesiąca, w którym otrzymał towar lub usługę. Na jej wystawienie przedsiębiorca ma czas do 15. dnia następnego miesiąca.

Czy można prowadzić NDG, będąc na etacie?

Tak, nie ma przepisów, które zakazywałby łączenie działalności nierejestrowanej z jakąkolwiek formą zatrudnienia (umową o pracę, umową zleceniem czy umową o dzieło).

Jedynym ograniczeniem jest fakt, że nie można jednocześnie prowadzić działalności nierejestrowanej i zarejestrowanej działalności gospodarczej.

Jakie są zasady posiadania kasy fiskalnej?

Zasadniczo kasa fiskalna nie jest obowiązkiem związanym z prowadzeniem nierejestrowanej działalności. Jej obecność jest wymagana prawnie w przypadku, kiedy przychód ze sprzedaży w danym roku podatkowym przekroczy 20 tys. zł. Dodatkowo obowiązek rejestrowania sprzedaży na kasie fiskalnej dotyczy grupy towarów i usług określonych w § 4.1.rozporządzenia Ministra Finansów z dnia 24 listopada 2023 r. w sprawie zwolnień z obowiązku prowadzenia ewidencji sprzedaży przy zastosowaniu kas rejestrujących. Jeśli sprzedaż odbywa się online, a płatność jest w całości bezgotówkowa, nie ma obowiązku posiadania kasy fiskalnej nawet po przekroczeniu limitu.

Czy lata przepracowane w ramach działalności nierejestrowanej liczą się do emerytury?

Długość stażu pracy, a dokładnie – długość stażu ubezpieczeniowego nie wpływa na ustalenie prawa do emerytury dla osób urodzonych po 1949 roku. Wysokość opłaconych składek wpływa jednak na wysokość przyszłej emerytury. Jeśli więc w ramach działalności nierejestrowanej opłacane są składki (np. z umowy zlecenia), to zostanie to wzięte pod uwagę przy wyliczaniu emerytury.

Czy podjęcie NDG wiąże się z utratą statusu osoby bezrobotnej?

Niekoniecznie. Aby nie utracić statusu bezrobotnej, taka osoba może prowadzić działalność nierejestrowaną, z której przychód nie przekroczy 50% minimalnego wynagrodzenia miesięcznie. Wówczas może zachować również prawo do zasiłku, jednak wiąże się to z pewnymi ograniczeniami – konsekwencją podpisania jakiejkolwiek umowy związanej z działalnością nierejestrowaną jest wyrejestrowanie z listy osób bezrobotnych. Trzeba też pamiętać, żeby o każdym przychodzie, bez względu na jego wysokość, informować urząd pracy.

Jakie działalności są wykluczone z NDG?

Na działalności nierejestrowanej nie można zajmować się prowadzeniem usług, które wymagają zezwolenia, koncesji lub wpisu do rejestru działalności regulowanej. Do tej grupy należą: ochrona osób lub mienia, sprzedaż alkoholu, organizacja imprez turystycznych, usługi detektywistyczne oraz zbieranie odpadów.

Nie można też włączać do działalności nierejestrowanej usług, które zostały ustawowo zdefiniowane jako działalności gospodarcze w ustawie – Prawo przedsiębiorców, czyli na przykład pośrednictwa ubezpieczeniowego lub usługowego prowadzenia ksiąg rachunkowych.

Czy pracując w ramach NDG można potem starać się o dofinansowanie na start?

Dofinansowania takie jak ulga na start przysługują na zakładanie działalności gospodarczej. Działalność nierejestrowana nie jest działalnością gospodarczą, więc nie koliduje z późniejszym staraniem się o wsparcie finansowe.

Szczegółowe zasady dotyczące konkretnych dofinansowań najlepiej jednak sprawdzać w urzędzie pracy.

Czy można wynajmować lokal?

Działalność nierejestrowana nie zabrania wynajmu lokalu, w którym będzie się na przykład świadczyło usługi albo magazynowało produkty.

Czy przechodząc z działalności nierejestrowanej na działalność gospodarczą, trzeba kupić nową kasę na nowy NIP?

Numer NIP, tak jak PESEL, jest nadawany raz w życiu. Nie zmienia się więc razem z rodzajem prowadzonej działalności. Podobnie rodzaj kasy fiskalnej nie zależy od tego, czy prowadzona jest działalność nierejestrowana, czy gospodarcza, ale od typu sprzedawanych towarów/usług. Po przejściu z NGD na JDG można więc mieć tę samą kasę.

Czy trzeba zamknąć działalność gospodarczą, żeby otworzyć działalność nierejestrowaną?

Warunkiem do założenia działalności nierejestrowanej jest nieprowadzenie działalności gospodarczej. Jeśli wcześniej przedsiębiorca prowadził JDG, to aby ruszyć z nowym biznesem, nie musi jej zamykać. Istnieje też możliwość zawieszenia działalności gospodarczej. W obu przypadkach od czasu zamknięcia albo ostatniego zawieszenia musi minąć co najmniej 60 miesięcy.

Czy trzeba gdzieś zgłosić zamknięcie działalności?

Nie. Działalność nierejestrowana nie wymaga wpisu do CEIDG ani innej formy zarejestrowania, dlatego też nie ma potrzeby zgłaszania nigdzie jej zamknięcia. Można zrezygnować z działalności nierejestrowanej w dowolnym momencie, jednak trzeba pamiętać o zapłaceniu podatku dochodowego od zysków z jej prowadzenia.

Jedyną sytuacją, w której należy zgłaszać zamknięcie działalności nierejestrowanej, jest taka, w której działalność polegała na sprzedaży towarów i usług, które wymagają posiadania kasy fiskalnej. Wówczas należy złożyć do naczelnika urzędu skarbowego wniosek o wyrejestrowanie kasy wraz z raportem rozliczeniowym oraz protokołem z odczytu pamięci kasy wykonanym przez serwisanta.

Czy na działalności nierejestrowanej trzeba płacić VAT?

Obowiązek opłacenia podatku VAT nie zależy od rodzaju działalności, ale od typu towarów i usług. Pod ten obowiązek podlegają przedsiębiorcy, którzy chcą zajmować się działalnością wyłączoną ze zwolnienia podmiotowego VAT bądź przekroczyli limit 200 tys. zł. przychodu w roku podatkowym. Na działalności nierejestrowanej nie ma ryzyka przekroczenia tego limitu, dlatego, aby sprawdzić, czy konieczne jest opłacanie VAT-u, trzeba przyjrzeć się liście elementów wyłączonych ze zwolnienia podmiotowego VAT.

| Wyłączenie ze zwolnienia podmiotowego w VAT |

| Przekroczenie limitu zwolnienia podmiotowego w VAT |

Czy zakup telefonu komórkowego można potraktować i rozliczyć jako koszt działalności nierejestrowanej?

Jak najbardziej. Posiadając wystarczające dokumenty, fakturę z danymi imiennymi, możemy bez problemu rozliczyć koszt telefonu.

Działalność nierejestrowana kojarzy się z licznymi ułatwieniami również w obszarze opieki społecznej. Co z ubezpieczeniem społecznym?

Zasadniczo na działalności nierejestrowanej nie zgłaszamy się do ZUS-u. Nie opłacamy składek zdrowotnych, społecznych. Jednak jesteśmy traktowani jako osoba fizyczna, która może dobrowolnie zgłosić się do ZUS-u i płacić składki emerytalno-rentowe, jeżeli chce.

Czy prowadząc działalność nierejestrowaną, należy uznać za koszt zakup towaru, który później zostanie odsprzedany?

Oczywiście. Podatek płacimy od dochodu, a nie przychodu. Gdybyśmy kupowali towary i sprzedawali je bez ujmowania kosztów, rozliczenie nie byłoby korzystne. Koszty, które ponosimy, żeby ten rowar uzyskać, rozliczamy na koniec roku.

Co z PIT-em? Jak rozliczyć tę działalność nierejestrowaną?

Przy takiej działalności rozliczamy pełen przychód i robimy to raz w roku, na druku PIT-36. Jeśli pracujesz na umowę o pracę, zwróć uwagę na to, że ten druk się zmienia – rozliczenie z umowy o pracę składa się na Picie 37, natomiast w przypadku prowadzenia dodatkowo działalności nierejestrowanej trzeba skorzystać z PIT-u 36.

Co z limitem, gdy rozliczam się z małżonkiem? Czy ten limit się podwaja?

Niestety nie. Podwójny limit dotyczy pierwszej stawki na skali podatkowej. W przypadku prowadzenia działalności nierejestrowanej każda osoba ma swój limit, którego nie można pomnożyć.

Czy można połączyć działalność nierejestrowaną z ulgą dla młodych?

Nie. Ulga dla młodych nie obejmuje działalności nierejestrowanej.

Czy mogę na działalności nierejestrowanej kupować produkty poza granicami naszego kraju i sprzedawać je w Polsce?

Istnieją ograniczenia ze względu na VAT. Osoba niezarejestrowana do VAT-u ma możliwość skorzystania z limitu do 50 tysięcy złotych na sprowadzenie towarów z Unii Europejskiej, bez konieczności rejestracji. Sytuacja komplikuje się, jeżeli sprowadzane towary podlegają pod VAT w Polsce, jak na przykład elektronika, komputery, wyroby z metalami szlachetnymi, kosztowności, produkty kosmetyczne, toaletowe. Osoby zarejestrowane do VAT-u w Polsce nie mają możliwości skorzystania z tego limitu i są zobowiązane do rejestracji do VAT-u unijnego.

Czy na działalności nierejestrowanej można wynająć salon kosmetyczny albo wyspę w hipermarkecie?

Jest to możliwe. Co więcej, istnieje szansa, by koszt związany z takim wynajmem lokalu wrzucić później do rozliczenia.