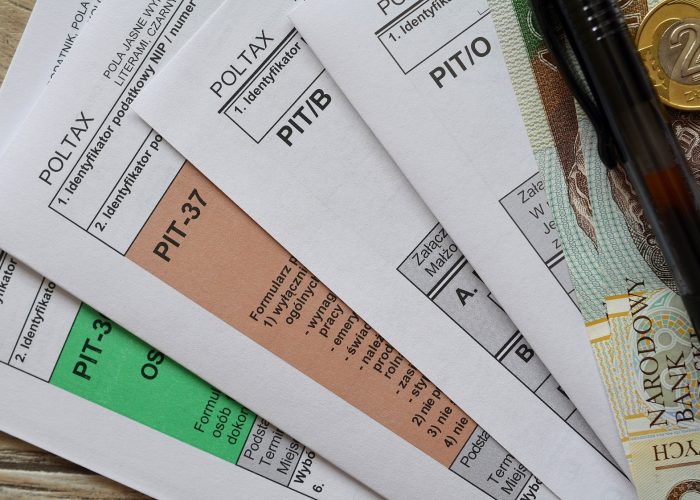

Każdy przedsiębiorca może znaleźć się w sytuacji, kiedy to zakupione przez niego towary handlowe lub materiały podstawowe zostaną dostarczone zanim otrzyma on fakturę potwierdzającą ich zakup. Mówi się wówczas o fakturze w drodze. Jak należy dokonać rozliczenia takiego zdarzenia w podatkowej księdze przychodów i rozchodów?

Zakup materiałów i towarów według rozporządzenia o KPiR

Zgodnie z par. 16 ust. 1 rozporządzenia MF w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, otrzymanie materiałów podstawowych, a także towarów handlowych powinno zostać potwierdzone na dowodzie zakupu datą i podpisem osoby, która je przyjęła. Co więcej, jeżeli materiał podstawowy lub towar handlowy został dostarczony przed otrzymaniem faktury, wówczas przedsiębiorca powinien sporządzić szczegółowy opis otrzymanej dostawy.

WAŻNE!

W art. 22 ust. 6b ustawy o PIT znajdziemy informację na temat momentu poniesienia kosztu – jest to dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania danego kosztu. Zapis ten dotyczy wszystkich przedsiębiorców prowadzących księgę przychodów i rozchodów.

Opis dostawy materiałów podstawowych lub towarów

Wspomniany wyżej opis otrzymanej dostawy towarów handlowych lub materiałów podstawowych powinien zawierać przede wszystkim:

- imię, nazwisko (firmę) oraz adres dostawcy,

- ilość, rodzaj, cenę jednostkową oraz wartość materiału (lub towaru handlowego).

Jeżeli wraz z dostawą przedsiębiorca otrzyma jej specyfikację od dostawcy (np. dokument WZ), na której będą zawarte ww. dane, wówczas nie musi on tworzyć dodatkowego opisu.

Faktura w drodze – zapis w KPiR

Na podstawie tak stworzonego opisu (potwierdzonego datą i podpisem osoby przyjmującej dostawy) przedsiębiorca powinien dokonać zapisu w kol. 10 KPiR, w dacie dostawy materiałów podstawowych lub towarów handlowych. Dokument ten stanowi bowiem dowód zakupu, który powinien zostać połączony z otrzymaną później fakturą (jeżeli dostawa faktury).

Rozbieżności między opisem dostawy a faktura zakupu

Przy księgowaniu na podstawie opisu dostawy materiałów podstawowych lub towarów handlowych może zdarzyć się, że informacje posiadane przez przedsiębiorcę w momencie dostawy nie były kompletne i wartość faktury różni się od wartości wykazanej wcześniej w KPiR. W takiej sytuacji podatnik powinien zaksięgować wspomnianą różnicę do księgi przychodów i rozchodów w dacie otrzymania faktury.

WAŻNE!

VAT od takiej dostawy wykazuje się dopiero w momencie otrzymania faktury – zgodnie z ustawą o VAT odliczenia tego podatku możemy dokonać dopiero po spełnieniu dwóch warunków: powstania obowiązku podatkowego u dostawcy oraz otrzymania faktury.

Kiedy warto prowadzić magazyn? Kliknij i sprawdź!

Korepetycje a podatki – jak opodatkować dochody z udzielania korepetycji?

Korepetycje a podatki – jak opodatkować dochody z udzielania korepetycji?

Wykorzystanie mediów społecznościowych do zwiększenia widoczności lokalnej firmy

Wykorzystanie mediów społecznościowych do zwiększenia widoczności lokalnej firmy

Księgowanie e-faktur w ifirma.pl

Księgowanie e-faktur w ifirma.pl

Ulga na bezpieczeństwo – propozycja od doradców podatkowych

Ulga na bezpieczeństwo – propozycja od doradców podatkowych

Dzień dobry,

Jeśli towary zostały zaksięgowane na podstawie opisu w marcu na kwotę 1000 zł, a faktura została wystawiona i otrzymana w kwietniu na kwotę 900 zł, to kwota 100 zł zmniejszy koszty uzyskania przychodu marca czy kwietnia?

Byłbym bardzo wdzięczny za odpowiedź.