W dzisiejszych czasach niewiele jest potrzebne, żeby można było dokonywać zakupów przez Internet niemal z każdego zakątka świata. Jeśli takie zakupy mają charakter prywatny, to nie ma tutaj większych problemów, ponieważ nie trzeba ich nigdzie rozliczać. Inaczej będzie wyglądała sytuacja, w której zakup jest dokonywany na firmę. W dzisiejszej publikacji zastanowimy się, w jaki sposób rozliczyć transakcję w JPK_V7, jeśli faktura jest wystawiona przez firmę z siedzibą główną na terenie UE lub w USA.

| Transakcje wewnątrzunijne |

Transakcje z krajami trzecimi |

WNT – Wewnątrzwspólnotowa Nabycie Towarów

|

Import towarów – przywóz z kraju trzeciego

|

WDT – Wewnątrzwspólnotowa Dostawa Towarów

|

Eksport towarów – wywóz poza terytorium UE

|

Import usług – nabycie usług od firmy spoza Polski

|

Eksport usług – sprzedaż usług poza Polskę

|

Jeżeli chodzi o import i eksport usług nie zastosowano podziału na wewnątrzunijny i poza UE, ponieważ zasada rozliczania jest podobna, a jedynie zmienia się miejsce prezentacji w JPK_V7. Dodatkowo eksport usług w ramach UE jest wykazywany w informacji podsumowującej VAT-UE. Na tym etapie chodziło przede wszystkim o pokazanie rodzaju transakcji zagranicznych, które należy rozliczać w podatku VAT.

Dostawa towarów przez firmę z siedzibą główną na terenie UE

Od czasów pandemii handel internetowy bije rekordy popularności. Większość sklepów przeniosło się do sieci, nic więc dziwnego, że coraz więcej osób i firm chętnie kupuje online. Obecnie przedsiębiorcy otrzymują sporo faktur, na których pojawia się zagraniczna nazwa firmy, ale polski numer NIP. Wiele firm zagranicznych rejestruje się na terenie innych krajów z uwagi na obowiązki z zakresu podatku VAT. Firmy te posiadają swoje magazyny na terenie wielu krajów UE i wysyłają towary z tych magazynów. Kluczowe w naszych rozważaniach będzie z jakiego kraju został wysłany towar. Dla polskiego przedsiębiorcy rodzi się pytanie, w jaki sposób powinien rozliczać otrzymane faktury.

Rozważmy 2 przypadki:

- Faktura wystawiona ze stawką 23% – dostawa towarów z innego kraju UE.

- Faktura wystawiona ze stawką 23% – dostawa towarów z Polski.

Przykład 1

Pan Adama zakupił towary od firmy zagranicznej z siedzibą w UE. Na fakturze sprzedaży pojawił się polski numer NIP i został naliczony VAT 23%. Kwota netto 1.000 zł, kwota VAT 230 zł. W tym przypadku pan Michał powinien jeszcze sprawdzić, czy towar został wysłany z Polski czy z innego kraju UE.

-

jeśli towar został wysłany z Polski, to można odliczyć podatek VAT na takich samych zasadach, jak od każdej innej faktury wystawionej przez polskiego przedsiębiorcę. Kwota VAT 230 zł będzie stanowiła podatek VAT naliczony podlegający odliczeniu,

Wykazanie w JPK_V7:

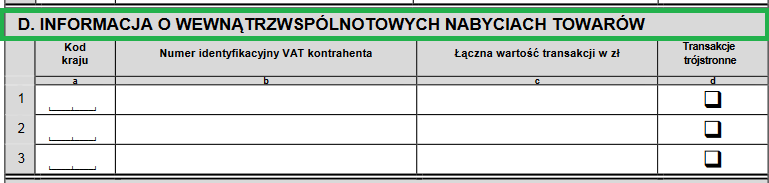

- jeśli natomiast towar został wysłany z innego kraju UE, to będzie to transakcja WNT, która podlega opodatkowaniu w Polsce. W podstawie do opodatkowania znajdzie się kwota 1.230 zł (brutto) i od niej zostanie naliczony podatek VAT należny i naliczony, który zostanie odpowiednio wykazany w JPK_V7. Taka transakcja będzie również wykazana w informacji podsumowującej VAT-UE.

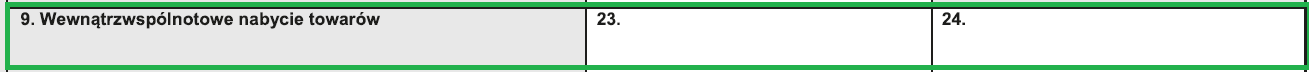

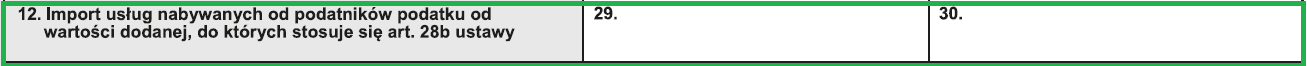

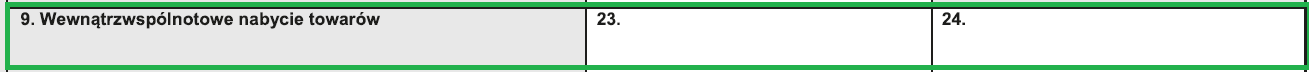

Wykazanie w JPK_V7 wewnątrzwspólnotowego nabycia towarów (WNT):

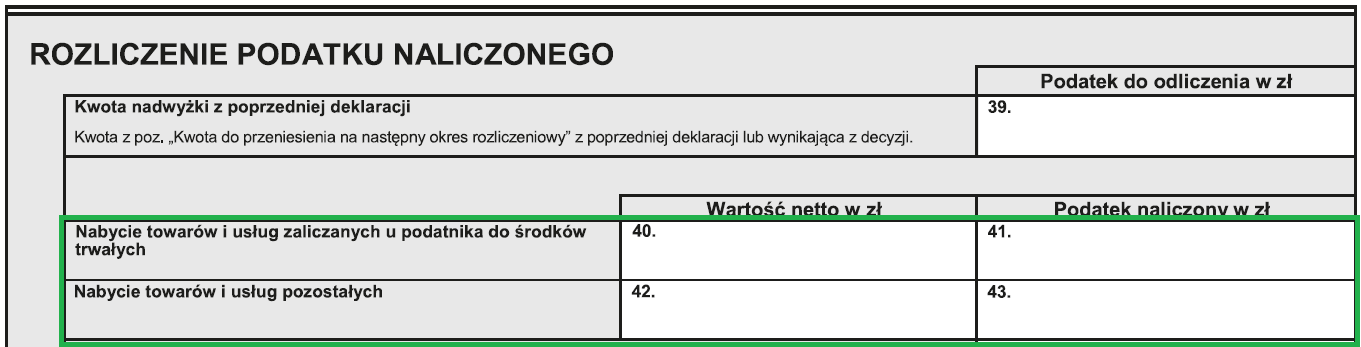

Rozliczenie podatku należnego:

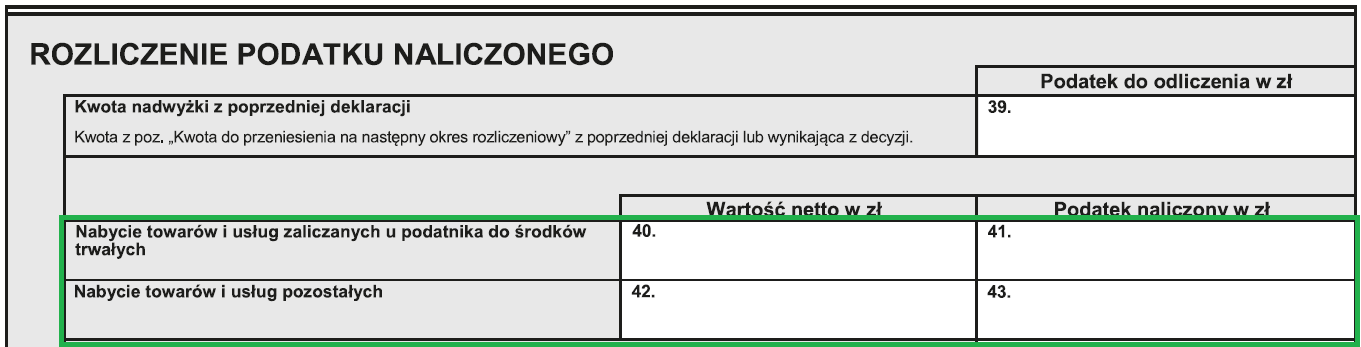

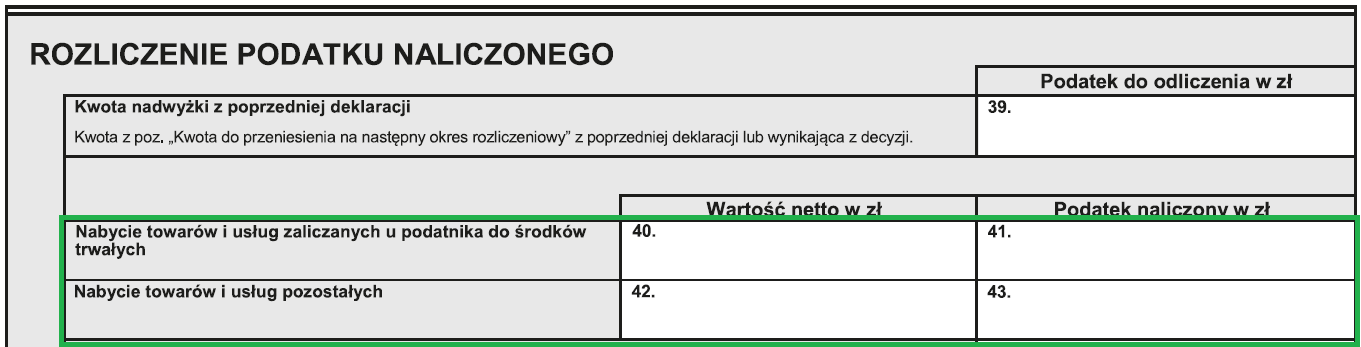

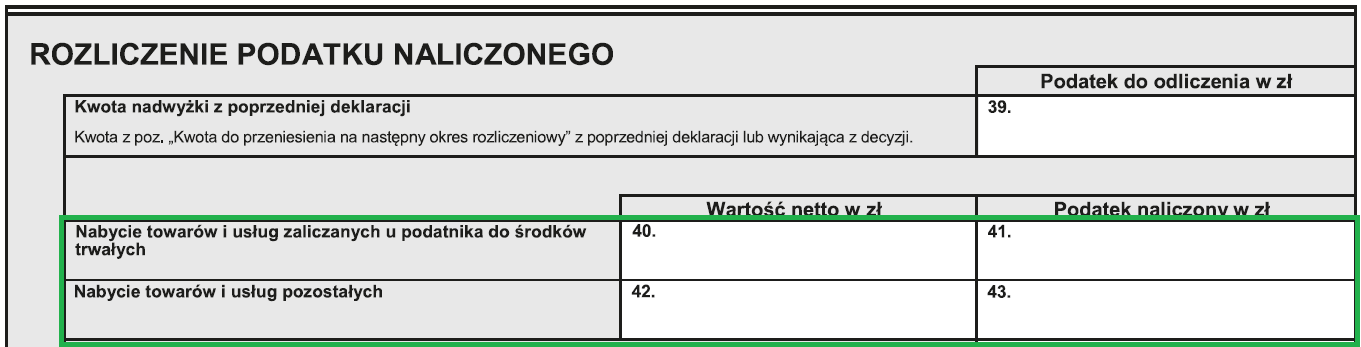

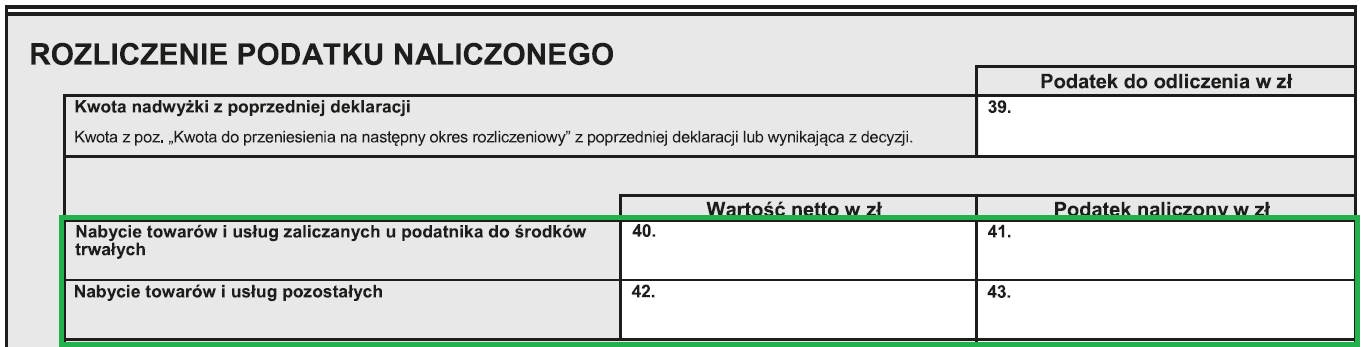

Rozliczenie podatku naliczonego:

Dla czynnego podatnika VAT transakcja WNT jest neutralna podatkowo, podatek VAT należny stanowi jednocześnie podatek VAT naliczony.

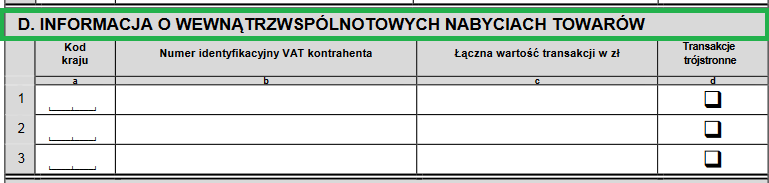

Informacja podsumowująca VAT-UE:

Informacja o tym, skąd towar został wysłany powinna widnieć na liście przewozowym.

Dostawa towarów przez firmę z siedzibą główną na terenie USA

Jeżeli firma zagraniczna ma siedzibę na terenie USA, to wówczas jeżeli towar będzie wysyłany do Polski, to mamy do czynienia z importem towarów. W takim przypadku towar dopuszczony do obrotu na terenie UE powinien podlegać odprawie celnej, na której zostanie naliczony m.in. VAT od importu. Opłaty celne należy uregulować do urzędu celno-skarbowego. Podstawą do odliczenia podatku VAT będzie stanowił dokument SAD lub PZC. Dodatkowo taka transakcja powinna być oznaczona w JPK_V7, jako “IMP”, oznaczenie będzie widoczne w części ewidencyjnej VAT odpowiednio w polach K_42 i K_43. W przypadku tradycyjnej odprawy celnej podstawę do zaksięgowania będzie stanowił dokument SAD lub PZC. Wpisuje się dane sprzedawcy z kraju trzeciego i numer odprawy celnej. Księgując taką transakcję w programie księgowym iFirma należy w zakładce “Wydatki” dodać wydatek na formularzu “Import towarów handlowych”. Spowoduje to automatyczne oznaczenie procedury symbolem IMP w części ewidencyjnej JPK_V7. Szczegółowa instrukcja księgowania importu towarów dostępna jest w podlinkowanej publikacji.

Faktura wystawiona przez firmę z USA stanowi jedynie podstawę do zaksięgowania kosztu w PKPiR.

Import usług od firmy z siedzibą główną na terenie UE

W przypadku importu usług jeśli na fakturze mamy numer NIP z przedrostkiem kraju UE, innego niż Polska, to mamy do czynienia z importem usług. W tym przypadku polski przedsiębiorca powinien pamiętać, że tutaj w grę wchodzi zasada odwrotnego obciążenia w podatku VAT, obowiązek podatkowy zostaje przerzucony na nabywcę usługi. Rozliczanie importu usług jest podobne do rozliczania transakcji WNT. Czynny podatnik VAT nalicza zarówno podatek VAT należny, który jest jednocześnie podatkiem VAT naliczonym. Każdy przedsiębiorca musi pamiętać o obowiązku rejestracji do podatku VAT.

Ważne!

Import usług wymaga rejestracji zarówno przez czynnego, jak i zwolnionego podatnika VAT

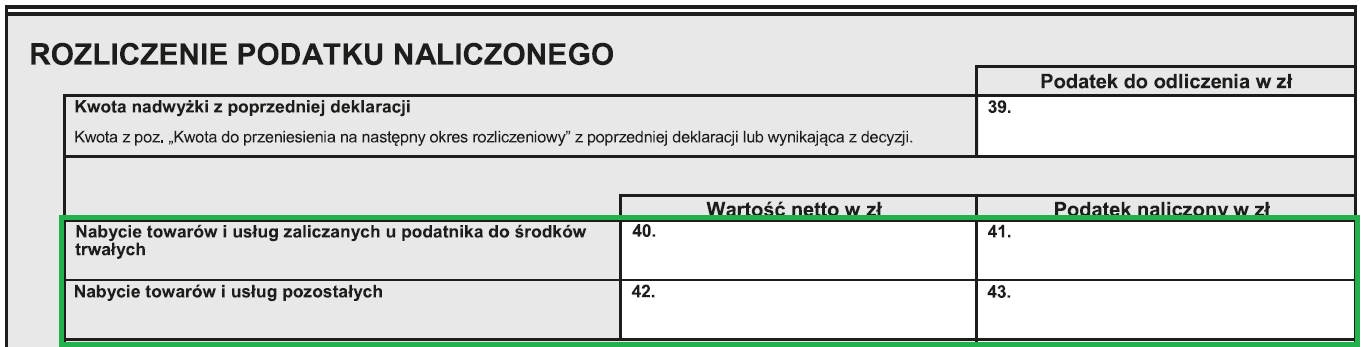

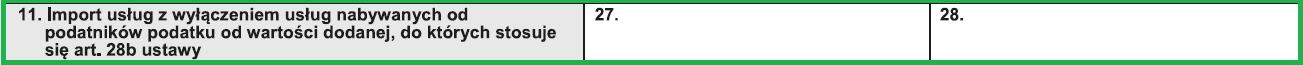

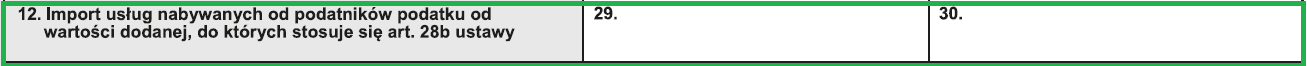

Import usług z UE jest wykazywany w JPK_V7:

Podatek należny:

Podatek naliczony:

Dla czynnego podatnika VAT import usług będzie neutralny podatkowego, ponieważ podatek VAT należny będzie jednocześnie podatkiem VAT naliczonym.

Jeśli faktura zostanie wystawiona z naliczonym podatkiem VAT, to w podstawie rozliczania znajdzie się kwota brutto. Szczegółowe informacje można znaleźć w

podlinkowanej publikacji.

Importu usług nie wykazuje się w informacji podsumowującej VAT-UE.

Import usług od firmy z siedzibą główną poza UE

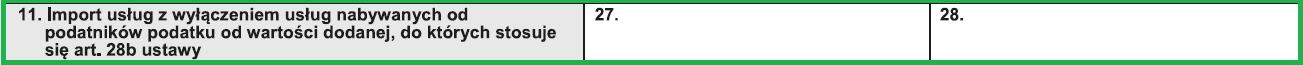

Zasada rozliczania importu usług od firmy z siedzibą poza UE jest taka sama, z tą tylko różnicą, że podatek VAT należny jest wykazywany w innym miejscu w JPK_V7:

Rozliczenie podatku naliczonego jest wykazywane w takim samym miejscu, jak w przypadku importu usług z UE. Jeśli faktura będzie wystawiona z naliczonym podatkiem VAT, to w podstawie należy wpisać kwotę brutto z faktury.

Ważne!

Przy imporcie usług, bez względu na to, czy z UE, czy spoza UE należy pamiętać, że do jej rozliczenia nie jest wymagana faktura. Obowiązek podatkowy powstaje z chwilą wykonania usługi, częściowego wykonania usługi, z chwilą zapłaty częściową lub całościową

Jak rozliczać transakcje zagraniczne – podsumowanie

Rozliczanie transakcji zagranicznych nadal przysparza problemów zarówno przedsiębiorcom, jak i księgowym. Jeszcze dość często zastanawiamy się, w jak prawidłowo rozliczyć transakcję w JPK_V7. Dostawa towarów z wysyłką z innego kraju UE będzie rozliczana jak transakcja WNT. Jeśli wysyłka będzie z Polski, a faktura z naliczonym polskim VAT, to faktura jest rozliczana na takich samych zasadach, jak faktura z Polski. Wysyłka spoza UE stanowi import towarów, a faktura będzie jedynie dokumentem kosztowym. Podstawę do odliczenia podatku VAT będzie stanowił dokument celny. Import usług rozliczany jest na takich samych zasadach, bez względu na to czy usługodawcą jest firma z UE, czy spoza UE. Jedyna różnica jest w prezentacji podatku należnego w JPK_V7. Import usług nakłada obowiązek rejestracji do VAT-UE i uzyskanie NIP-UE. W publikacji zaprezentowano ogólne zasady rozliczania faktur wystawianych przez firmy zagraniczne. Na pewno nie rozwiało to wszystkich wątpliwości, które mogą powstać przy tej okazji. W swojej indywidualnej sprawie przedsiębiorca ma prawo zawsze zadać pytanie w urzędzie skarbowym, czy w Krajowej Informacji Skarbowej, jeśli w dalszym ciągu jakieś kwestie budziłyby wątpliwości.

Umowa spółki z o.o. – co powinna zawierać? Wzór do pobrania!

Umowa spółki z o.o. – co powinna zawierać? Wzór do pobrania!

Wellbeing pracowników – jak o niego dbać? Jakie metody działają?

Wellbeing pracowników – jak o niego dbać? Jakie metody działają?

Co zrobić, by spełnić oczekiwania wobec projektu?

Co zrobić, by spełnić oczekiwania wobec projektu?

Pełna ochrona DFG dla kupujących mieszkania od dewelopera — zmiany od 2 lipca 2024 roku!

Pełna ochrona DFG dla kupujących mieszkania od dewelopera — zmiany od 2 lipca 2024 roku!