Zgodnie z przepisami ustawy o podatku VAT transakcje łańcuchowe będą miały miejsce jeżeli uczestnikami transakcji handlowej będzie kilka podmiotów gospodarczych. Każdy podmiot będzie czynnym uczestnikiem w dostawie towarów na rzecz nabywcy towarów. Im więcej jest uczestników takiej transakcji tym trudniejsze jest właściwe określenie miejsca dostawy, a co za tym idzie właściwe opodatkowanie w VAT. Robi się to szczególnie problematyczne, gdy transakcja zaczyna wychodzić poza granice kraju.

- 1. Rodzaje transakcji łańcuchowych

- 2. Co to jest miejsce świadczenia przy transakcji łańcuchowej?

- 3. Co to jest transakcja ruchoma i nieruchoma?

- 4. Transakcje trójstronne w VAT

Transakcje łańcuchowe i trójstronne – omówione zagadnienia:

Rodzaje transakcji łańcuchowych

Ze względu na miejsce przeprowadzenia transakcji łańcuchowej można je podzielić na:

- Transakcje krajowe – wystąpią wówczas, gdy wszyscy uczestnicy w ramach jednej transakcji handlowej znajdują się na terenie jednego kraju.

- Transakcje międzynarodowe – wystąpią wówczas, gdy uczestnicy jednej transakcji handlowej znajdują się na terenie co najmniej dwóch państw.

Jak łatwo się domyśleć szczególnych problemów nastręczają transakcje międzynarodowe, szczególnie dokonywane w ramach Unii Europejskiej.

Co to jest miejsce świadczenia przy transakcji łańcuchowej?

Zgodnie z ustawą o VAT miejscem dostawy jest miejsce, w którym towary znajdują się w momencie rozpoczęcia wysyłki lub transportu do nabywcy. Przy transakcjach międzynarodowych najistotniejszą staje się kwestia prawidłowego przyporządkowania transportu towarów, ponieważ to będzie kluczowe do ustalenia miejsca świadczenia w transakcji łańcuchowej. Pozwoli to na prawidłowe określenie powstania obowiązku podatkowego w VAT dla każdego uczestnika transakcji.

▲ wróć na początekCo to jest transakcja ruchoma i nieruchoma?

Jeżeli towar jest wysyłany lub transportowany to jego wysyłka w transakcji łańcuchowej przyporządkowana jest tylko jednej dostawie w łańcuszku dostaw. W takim przypadku to transport determinuje określenie, która z transakcji jest transakcją “ruchomą”. Właściwe przyporządkowanie transportu do określonego uczestnika transakcji łańcuchowej jest problematyczne. W wydawanych wyrokach sądowych często jest odniesienie do wyroku Trybunału Sprawiedliwości Unii Europejskiej w sprawie C-430/09, w którym sąd odniósł się do problematyki przypisania transportu do konkretnej dostawy. W tym wyroku kluczowe było również wskazanie kiedy dochodzi do przeniesienia prawa do rozporządzania towarem jak właściciel z pierwszego dostawcy na pierwszego nabywcę. Właściwe przyporządkowanie transakcji “ruchomej” bywa często przedmiotem sporów z organami skarbowymi i sądami.

Pozostałe transakcje pomiędzy kontrahentami traktowane będą jako transakcje “nieruchome”, dla których:

- Dostawa towarów poprzedzająca wysyłkę lub transport uznaje się za dokonaną w miejscu rozpoczęcia wysyłki lub transportu towarów.

- Natomiast dostawę towarów następującą po wysyłce lub transporcie towarów uznaje się za dokonaną w miejscu zakończenia wysyłki lub transportu towarów.

Przykład 1

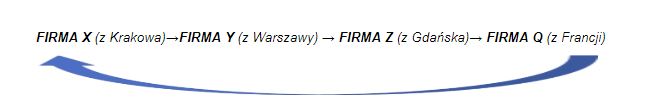

Firma X z Krakowa zamówiła towary od firmy Y z Warszawy, która nie posiada wymaganego asortymentu i składa zamówienie u producenta z Gdańska firmie Z, która również nie dysponuje towarem i zamawia go w firmie Q we Francji.

Firma Z zleca firmie Q z Francji bezpośrednie przekazanie towaru firmie X z Krakowa. Firma Q z Francji organizuje transport i wysyła towar bezpośrednio do firmy X. Transakcja pomiędzy firmą Z i firmą Q będzie transakcją ruchomą opodatkowaną w sposób właściwy dla transakcji wewnątrzunijnych. Firma Q rozpozna transakcję WDT a firma Z transakcję WNT. Pozostałe transakcje będą już transakcjami nieruchomymi i będą opodatkowane w Polsce według przepisów krajowych.

Należy pamiętać, że sposób rozliczenia transakcji łańcuchowej będzie przebiegał inaczej w zależności od tego, która z nich będzie nosiła znamiona transakcji “ruchomej”.

Transakcje trójstronne w VAT

Wewnątrzwspólnotowe transakcje trójstronne w procedurze uproszczonej w VAT zostały opisane w Rozdziale 8 ustawy o VAT. Żeby można było mówić o transakcji trójstronnej muszą być spełnione łącznie warunki, o których jest mowa w ustawie. W transakcji bierze udział trzech podatników, z trzech różnych krajów unijnych, zarejestrowanych na potrzeby transakcji unijnych dokonujących dostawy tego samego towaru. Więcej na ten temat można przeczytać tutaj.

Przykład 2

Firma A z Polski otrzymała zamówienie z firmy B z Francji, ponieważ nie posiada zamówionego asortymentu złożyła zamówienie w firmie C w Czechach. Firma z Czech prześle te towary bezpośrednio do firmy z Francji. Czeski przedsiębiorca rozpozna od tej transakcji WDT. Dla polskiego podatnika taka transakcja nie będzie podlegała opodatkowaniu w Polsce. Firma B z Francji przejmie obowiązek rozliczenia WNT od polskiego przedsiębiorcy firmy A. Gdyby nie było procedury uproszczonej w VAT polski przedsiębiorca musiałby się zarejestrować we Francji na potrzeby podatku VAT i tam rozliczyć tę transakcję.