Przedsiębiorcy, którzy prowadzą podatkową książkę przychodów i rozchodów (PKPiR) mają prawo do ujmowania w niej kosztów ponoszonych w związku z prowadzoną działalnością gospodarczą. Katalog takich kosztów jest otwarty i nie sposób wymienić ich wszystkich. W dzisiejszej publikacji opiszemy, jakie bilety za przejazdy można ujmować w PKPiR.

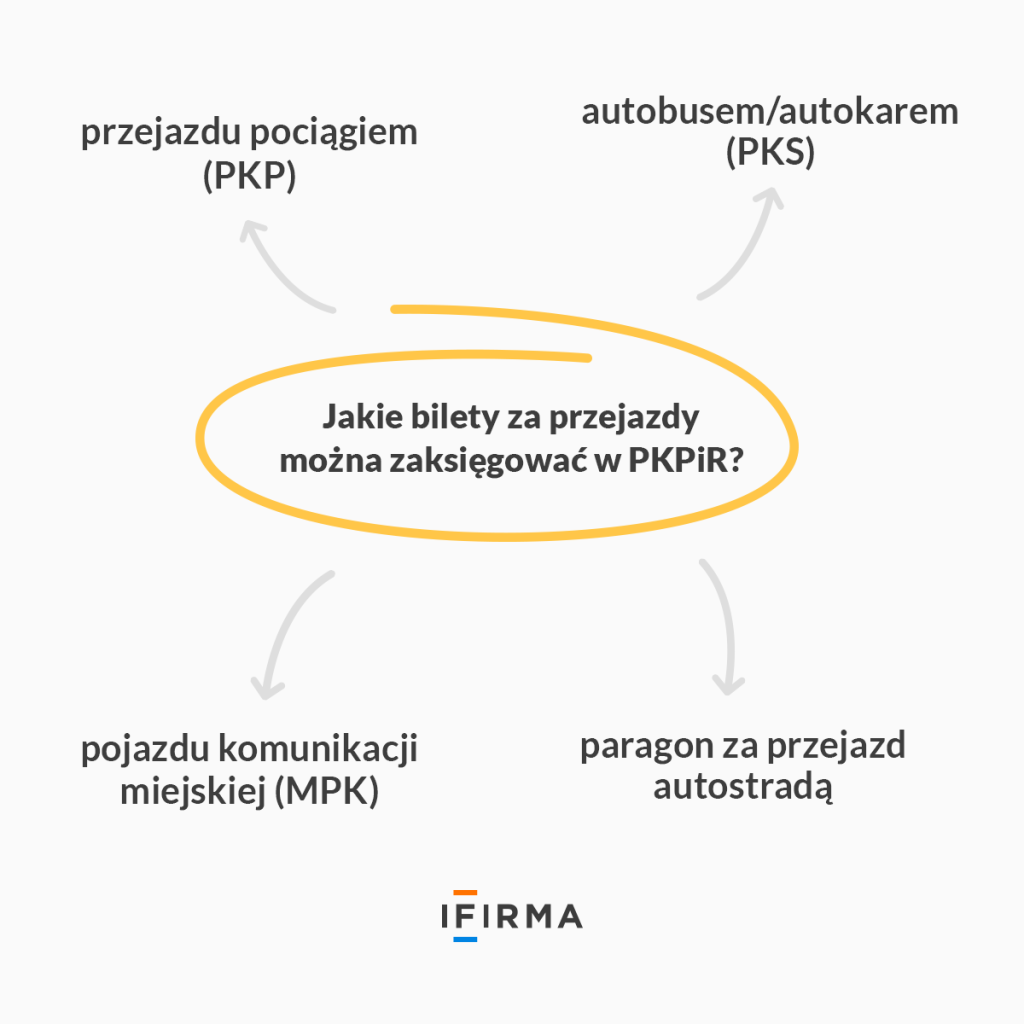

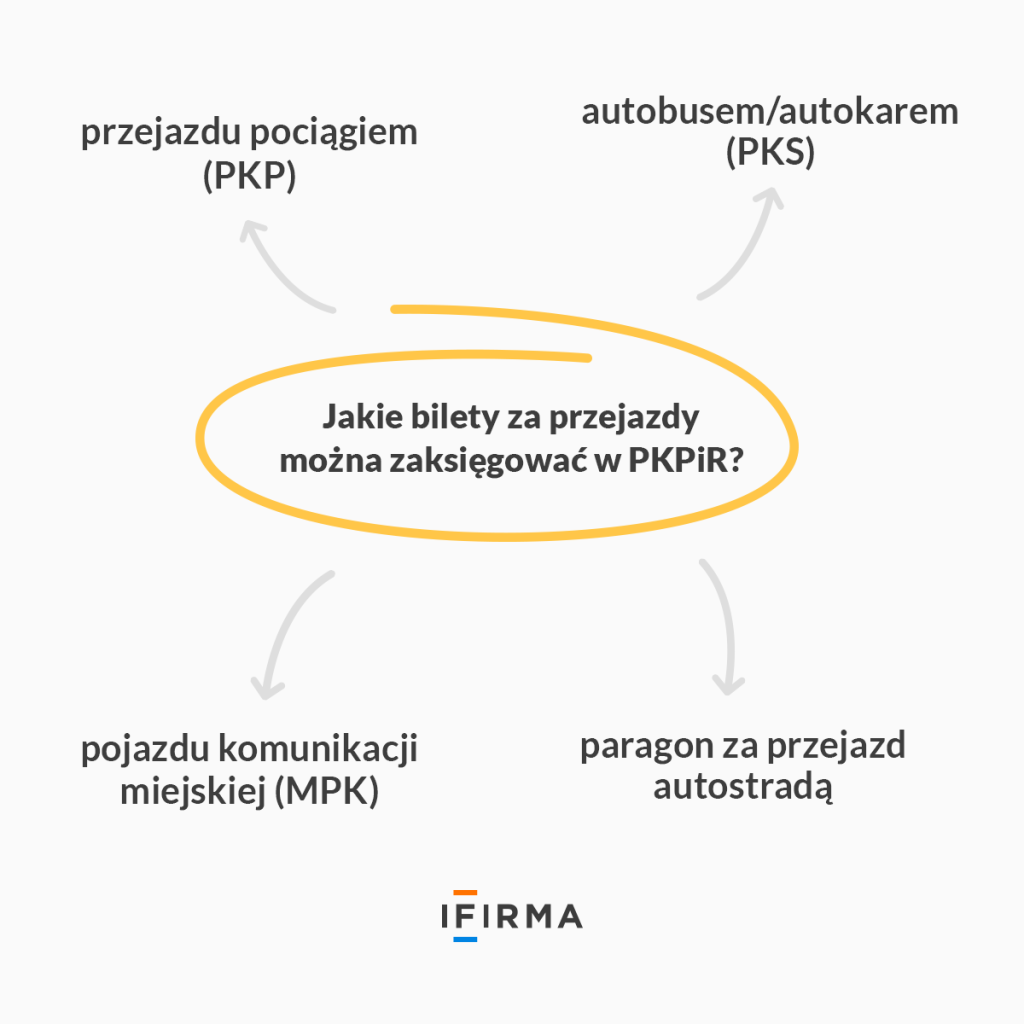

Jakie bilety za przejazdy można zaksięgować w PKPiR?

Przedsiębiorca najczęściej przemieszcza się własnym środkiem lokomocji, jednak nie można wykluczyć, że będąc na przykład w podróży służbowej skorzysta z usług transportu publicznego w postaci m.in.:

- przejazdu pociągiem (PKP),

- autobusem/autokarem (PKS),

- pojazdu komunikacji miejskiej (MPK),

- paragon za przejazd autostradą.

Rodzi się pytanie, czy bilet za taki przejazd można zaliczyć do kosztów podatkowych, a jeśli tak, to na jakiej podstawie. Otóż jak zajrzymy sobie do Rozporządzenia w sprawie wystawiania faktur dowiemy się, kiedy bilet może zostać uznany za fakturę z punktu widzenia przepisów podatkowych. W zakresie, o którym piszemy w dzisiejszym artykule przejazd na dowolną odległość pociągiem, taborem samochodowym, środkami transportu wodnego, przelot samolotem, można udokumentować biletem jednorazowym o ile znajdą się na nim następujące dane:

- numer i data wystawienia,

- imię i nazwisko lub nazwę podatnika wystawcy biletu,

- numer, za pomocą którego sprzedawca usługi jest zidentyfikowany na potrzeby podatku VAT, czyli numer NIP,

- informacje pozwalające na identyfikację rodzaju usługi,

- kwotę podatku VAT,

- kwotę należności ogółem.

Jeżeli bilet zawiera wszystkie wymienione elementy traktowany jest, jak faktura uproszczona a to oznacza, że od takiego biletu czynny podatnik VAT może również odliczyć podatek VAT naliczony.

Co do zasady bilety za przejazdy w takich sytuacjach będą mogły być zaksięgowane w PKPiR w kol. 13 w kwocie brutto przez podatnika korzystającego ze zwolnienia z VAT lub w kwocie netto przez podatnika VAT czynnego.

Paragon za przejazd autostradą

Paragon za przejazd autostradą, jeżeli ma związek z prowadzoną działalnością gospodarczą również najczęściej może się znaleźć w kosztach w PKPiR. Wszystko zależy od tego, w jakiej formie zostanie wystawiony paragon i jakie elementy będzie zawierał. Jeżeli znajdą się na nim wszystkie dane, o jakich jest mowa w Rozporządzeniu w sprawie wystawiania faktur traktowany jest, tak jak faktura VAT, można odliczyć podatek VAT naliczony. Natomiast jeżeli nie spełnia takiego wymogu, to należy jeszcze sprawdzić, czy w takim razie może być zaksięgowany tylko w podatku dochodowym na podstawie Rozporządzenia w sprawie prowadzenia PKPiR.

Bilety za przejazdy komunikacją miejską w KPiR

Nieco inaczej wygląda sytuacja z biletami za przejazdy komunikacją miejską. Taki bilet najczęściej nie znajdzie się w kosztach uzyskania przychodów, ponieważ nie zawiera wszystkich niezbędnych elementów, żeby go uznać za fakturę uproszczoną. Nie ma również podstaw do ujęcia wydatku w PKPiR na podstawie dowodu wewnętrznego. Ustawodawca precyzyjnie wymienił w Rozporządzeniu w sprawie prowadzenia PKPiR, jakie wydatki mogą się znaleźć na dowodzie wewnętrznym i nie ma tam wymienionych biletów komunikacji miejskiej. Jedynym wyjątkiem będzie tutaj rozliczenie takich biletów w związku z podróżą służbową przedsiębiorcy. Temat został opisany nieco szerzej w podlinkowanej publikacji.

Podsumowanie

Przedsiębiorcy najczęściej mają prawo do odliczenia poniesionych wydatków w związku z prowadzoną działalnością gospodarczą. W tej kategorii znajdują się również bilety za przejazdy różnego rodzaju środkami transportu m.in.: pociągiem, samolotem, autokarem, statkiem. W takich przypadkach, bez względu na pokonywane odległości, bilet można zaksięgować w kosztach uzyskania przychodów, o ile zawiera niezbędne dane. Co do biletów komunikacji miejskiej, to w tym przypadku, poza delegacją przedsiębiorcy, nie będzie można ich ująć w PKPiR.

Zamiast do nowej pracy- własny biznes. Jak wspierać początkujących przedsiębiorców?

Zamiast do nowej pracy- własny biznes. Jak wspierać początkujących przedsiębiorców?

Kim jest freelancer? Analiza badania „Portret Freelancera 2024”

Kim jest freelancer? Analiza badania „Portret Freelancera 2024”

Najlepsze aplikacje do przerabiania zdjęć

Najlepsze aplikacje do przerabiania zdjęć

Pomoc dla poszkodowanych w powodzi 2024 – zwolnienia, ulgi, zasiłek, 0% VAT. Pomoc od US oraz ZUS.

Pomoc dla poszkodowanych w powodzi 2024 – zwolnienia, ulgi, zasiłek, 0% VAT. Pomoc od US oraz ZUS.