Przedsiębiorcy bardzo często nabywają usługi nie tylko w kraju, ale również poza jego granicami. W takim przypadku muszą pamiętać, że takie transakcje rozliczane są na innych zasadach, niż transakcje krajowe. W dzisiejszym artykule odpowiemy na wiele pytań związanych z importem usług.

Jak należy rozumieć import usług?

Przez import usług należy rozumieć nabywanie usługi, poza granicami Polski, przy łącznym spełnieniu poniższych warunków:

- Usługodawcą, czyli podmiotem świadczącym usługę, jest podatnik nieposiadający siedziby działalności gospodarczej oraz stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju, czyli w Polsce.

- Usługobiorcą, czyli podmiotem nabywającym usługę, jest osoba fizyczna, osoba prawna, jednostka organizacyjna nieposiadająca osobowości prawnej, która prowadzi działalność gospodarczą, posiadająca siedzibę działalności gospodarczej lub stałe miejsce prowadzenia działalności gospodarczej na terytorium kraju, czyli w Polsce.

Kiedy powstaje obowiązek podatkowy przy imporcie usług?

W przypadku świadczenia usługi na rzecz podatnika (art. 28b ustawy o VAT) miejscem świadczenia jest kraj, w którym usługobiorca posiada siedzibę działalności gospodarczej. Jeżeli więc usługa jest nabywana przez polskiego przedsiębiorcę, to wówczas powinna zostać opodatkowana podatkiem VAT w Polsce.

W przypadku usług obowiązek podatkowy powstaje na zasadach ogólnych, zgodnie z art. 19a ust. 1 i 8 ustawy o VAT:

- z chwilą wykonania usługi,

- jeżeli przed wykonaniem usługi otrzymano całość lub część zapłaty, z chwilą otrzymania w odniesieniu do otrzymanej kwoty,

- w przypadku usług wykonywanych częściowo, dla której to części ustalono zapłatę z upływem tego terminu,

- w przypadku usług, dla których ustalono terminy płatności lub rozliczeń, z upływem każdego okresu, do którego odnoszą się te płatności lub rozliczenia, do momentu zakończenia świadczenia tej usługi. A w przypadku usług ciągłych przez okres dłuższy niż rok, dla których nie ustalono terminów płatności i rozliczeń, z upływem każdego roku podatkowego, do momentu zakończenia świadczenia tej usługi.

Stawka podatku VAT powinna być taka sama, jak dla opodatkowania usług w transakcjach krajowych, najczęściej jest to stawka 23%.

Podatek VAT należny i naliczony przy imporcie usług

Podstawę opodatkowania w VAT przy imporcie usług stanowi wszystko, co jest zapłatą za wykonaną usługę. Sposób rozliczenia będzie zależał od statusu przedsiębiorcy:

- Dla czynnego podatnika VAT z prawem do odliczenia podatku VAT naliczonego taka transakcja będzie neutralna podatkowo. Podatek VAT należny będzie jednocześnie podatkiem VAT naliczonym.

- Niezarejestrowany podatnik VAT ma obowiązek naliczyć podatek VAT należny i zapłacić do urzędu skarbowego. Podatek VAT naliczony, nie podlega odliczeniu, ale będzie kosztem uzyskania przychodów.

Dokumentowanie importu usług w VAT

Rozliczenia importu usług dokonuje się najczęściej na podstawie otrzymanej faktury od kontrahenta. Obecnie nie ma już obowiązku wystawiania faktury wewnętrznej, która dokumentuje nabycie usługi. W sytuacji, gdy przedsiębiorca nie otrzyma faktury, to i tak powinien rozliczyć taką transakcję w ewidencjach VAT, w dacie powstania obowiązku podatkowego. Można to zrobić na podstawie dowodu wewnętrznego, który u czynnego podatnika VAT, powinien zostać oznaczony jako “WEW”. Pamiętajmy, że ta zasada powinna być stosowana tylko w sytuacjach, gdy nie posiadamy faktury o usługodawcy.

Import usług jest wykazywany w JPK_V7 po stronie podatku należnego:

- w P_27 i P_28 – import usług spoza UE,

- w P_29 i P_30 – import usług z UE.

Po stronie podatku VAT naliczonego:

- w P_42 i P_43 – nabycia pozostałe,

- w P_40 i P_41 – nabycia związane ze środkami trwałymi.

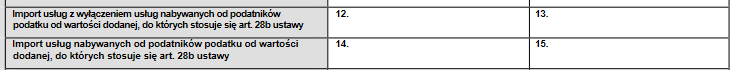

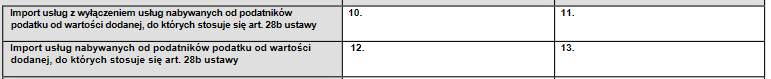

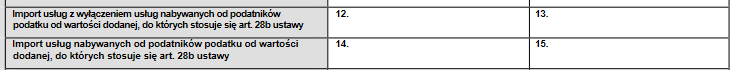

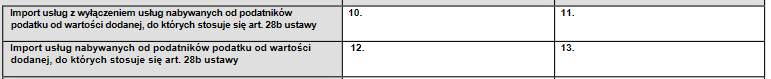

W przypadku przedsiębiorcy, który nie jest czynnym podatnikiem VAT import usług jest wykazywany w deklaracjach:

- VAT – 8 – jeżeli dokonują również transakcji WNT:

- VAT – 9M – jeżeli dokonują tylko importu usług:

Koszty uzyskania przychodów a import usług

Import usług stanowi dla przedsiębiorcy koszt podatkowy. Za dzień poniesienia kosztu uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu. W podatku dochodowym jeżeli przedsiębiorca nie posiada faktury potwierdzającej import usług, nie może ująć wydatku w kosztach. Najczęściej faktura jest wystawiona w walucie obcej, powstaje więc obowiązek dokonania przeliczenia na walutę polską. Do przeliczenia przyjmuje się średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury. Koszt ujmuje się w PKPiR w kol. 13 “Pozostałe wydatki”.

Czym są mikrofirmy? Pracuje w nich prawie połowa osób w wieku poprodukcyjnym!

Czym są mikrofirmy? Pracuje w nich prawie połowa osób w wieku poprodukcyjnym!

Czterodniowy tydzień pracy w Polsce – co wiemy o programie pilotażowym i co to oznacza dla przedsiębiorców?

Czterodniowy tydzień pracy w Polsce – co wiemy o programie pilotażowym i co to oznacza dla przedsiębiorców?

RZEcommerce 2025 – IFIRMA partnerem konferencji e-commerce

RZEcommerce 2025 – IFIRMA partnerem konferencji e-commerce

Wakacje od ZUS dla przedsiębiorców

Wakacje od ZUS dla przedsiębiorców