Prowadząc działalność gospodarczą, nie zawsze trzeba od razu kupować środek trwały za gotówkę czy na kredyt, żeby móc go użytkować. Obecnie jest dostępnych wiele opcji, które pozwalają wykorzystywać ruchomości lub nieruchomości w działalności bez posiadania aktu własności. Tak się przykładowo dzieje w sytuacji, gdy przedsiębiorca decyduje się na zawarcie umowy najmu, podnajmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze. W dzisiejszej publikacji zajmiemy się tematem inwestycji w obcym środku trwałym, z omówieniem stawek amortyzacji i księgowań na przykładach.

Pojęcie inwestycji w obcym środku trwałym

W ustawie o podatku dochodowym od osób fizycznych (PIT) nie wprowadzono definicji pojęcia “inwestycji w obcym środku trwałym”. Pojawia się jedynie to określenie przy przepisach dotyczących amortyzacji.

Dlatego też przytoczymy zapis z jednego z wyroków sądowych sygn. akt III SA/Wa 12/05 z dnia 8 czerwca 2006 r., w którym czytamy, że “Jako inwestycję w obcym środku trwałym należy rozumieć ogół kosztów poniesionych przez podatnika na przystosowanie wynajmowanego przez niego lub wydzierżawionego obiektu do stanu zdatnego do używania przez podatnika”.

W praktyce będzie to oznaczało dodatkowe nakłady ponoszone w związku z koniecznością dostosowania ruchomości czy nieruchomości do własnych potrzeb i takie działania będziemy traktowali, jako inwestycję w obcym środku trwałym.

Pod pojęciem inwestycji w obcym środku trwałym należy rozumieć nakłady ponoszone na:

- przebudowę,

- rozbudowę,

- rekonstrukcję,

- adaptację,

- modernizację.

Uwaga!

Wykonywanie prac remontowych lub konserwacyjnych, które mają na celu przywrócenie stanu pierwotnego środka trwałego, nie traktuje się, jako inwestycji w obcym środku trwałym.

Remont a ulepszenie

Warto w tym miejscu krótko przybliżyć pojęcia remontu i ulepszenia, co będzie pomocne przy klasyfikowaniu inwestycji w obcych środkach trwałych. Nie ma ustawowych definicji, ale dostępna jest bogata linia interpretacyjna i orzecznicza. W jednym z wyroków sądowych sygn. akt II FSK 2919/13 z dnia 26 stycznia 2016 r. czytamy między innymi, że w orzecznictwie sądowym przyjmuje się, że różnica między nakładami na remont, a nakładami na ulepszenie środków trwałych polega na tym, że pierwsze z nich zmierzają do podtrzymania, odtworzenia wartości użytkowej środków trwałych (naprawy), a drugie do podjęcia czy rozszerzenia działalności w drodze przebudowy, rozbudowy, rekonstrukcji, adaptacji lub modernizacji, powodującej istotną zmianę cech użytkowych. Na podstawie rozważań podjętych w przedmiotowym wyroku NSA można wysunąć następujące wnioski:

| Remont |

Ulepszenie |

| Odtworzenie wartości użytkowej środka trwałego. |

Istotna zmiana cech użytkowych poprzez przebudowę, rozbudowę, rekonstrukcję, adaptację lub modernizację. |

| Przywrócenie pierwotnego stanu technicznego. |

Przykładowe cechy:

- podniesienie wartości użytkowej,

- powiększenie składnika majątku,

- nadanie nowych cech użytkowych,

- przeróbka do wykorzystania w innym celu niż pierwotnie założonym.

|

Więcej szczegółowych informacji na temat różnic pomiędzy remontem a ulepszeniem można znaleźć w podlinkowanej publikacji.

Przykład 1

Pani Lucyna zamierza prowadzić salon fryzjersko-kosmetyczny. Podpisała umowę najmu na lokal użytkowy, który pierwotnie był wykorzystywany jako biuro. Zanim rozpocznie prowadzenie działalności gospodarczej, będzie musiała dokonać adaptacji tego pomieszczenia, żeby spełniało warunki umożliwiające prowadzenie działalności gospodarczej. W takim przypadku poniesione nakłady przez panią Lucynę będzie można zakwalifikować, jako inwestycję w obcym środku trwałym.

Przykład 2

Pan Konrad wynajął powierzchnie biurowe na prowadzenie działalności gospodarczej. Z uwagi na zniszczone ściany i podłogi poniósł nakłady na farby, panele i inne artykuły budowlane. Takie wydatki mają związek z przeprowadzeniem remontu, który polega na przywróceniu stanu pierwotnego wynajmowanych powierzchni i nie stanowią inwestycji w obcym środku trwałym.,/p>

Inwestycja w obcym środku trwałym – rozliczenie w podatku dochodowym

Przed rozpoczęciem inwestycji w obcym środku trwałym przedsiębiorca powinien nabyć pozwolenie od prawnego właściciela środka trwałego. Inwestycja w obcym środku trwałym będzie mogła być rozliczona w podatku PIT i VAT. Rozliczane wydatki powinny spełniać ustawowe warunki, a więc przede wszystkim mieć związek z prowadzoną działalnością gospodarczą i być właściwie udokumentowane. W zależności od kwoty poniesionej na ulepszenie obcego środka trwałego w danym roku podatkowym wydatek znajdzie się w kosztach uzyskania przychodów w dacie poniesienia lub poprzez odpisy amortyzacyjne. Ogólne zasady rozliczania w zależności od kwoty wydatku zostały ogólnie omówione poniżej.

| Inwestycja w obcym środku trwałym |

| Do kwoty 10.000 zł

|

Powyżej kwoty 10.000 zł

|

1. Mogą stanowić koszty uzyskania przychodów w dacie poniesienia lub

2. Mogą być jednorazowo zamortyzowane lub

3. Mogą być amortyzowane na zasadach ogólnych.

|

Kosztem uzyskania przychodów będą odpisy amortyzacyjne.

|

Przykład 3

Pan Mikołaj założył instalację gazową w wynajmowanym samochodzie za zgodą właściciela. Całkowity koszt usługi jest na kwotę 8.000 zł netto. W takim przypadku może wydatek w całości zaliczyć do kosztów podatkowych lub jednorazowo zamortyzować, lub dokonywać odpisów amortyzacyjnych zgodnie z planem amortyzacji.

Przykład 4

Pan Jakub zainstalował klimatyzację w wynajmowanym lokalu. Całkowity koszty usługi wyniósł 14.000 zł netto. Taki wydatek będzie rozliczany w czasie poprzez dokonywanie cyklicznych odpisów amortyzacyjnych.

Inwestycja w obcym środku trwałym – przekroczenie 10.000 zł w skali roku

Nie zawsze od razu będzie wiadomo, czy poniesione wydatki przekroczą w trakcie roku podatkowego kwotę 10.000 zł. Jeśli więc przedsiębiorca będzie dokonywał rozliczenia w kosztach uzyskania przychodów, a okaże się, że suma nakładów przekroczy jednak 10.000 zł, to powinien skorygować wcześniejsze księgowania.

| Po przekroczeniu limitu wydatków w kwocie 10.000 zł przedsiębiorca powinien skorygować wcześniejsze zapisy księgowe.

|

| Korekty rozliczeń dokonuje się w bieżącym okresie rozliczeniowym, w którym wystąpiły okoliczności będące przyczyną korekty.

|

Przykład 5

Pani Ilona prowadzi salon kosmetyczny, działalność rozlicza na PKPiR. W maju 2025 roku przeniosła swoją firmę do nowej siedziby i poniosła nakłady na dostosowanie lokalu do własnych potrzeb. Z założenia wydatki miały się mieścić w limicie 10.000 zł, ale w listopadzie 2025 r. kwota ta została przekroczona. W takim przypadku w miesiącu listopadzie pani Ilona powinna dokonać wyksięgowania kosztów poniesionych do końca października z kol. 13. Wprowadzić środek trwały do ewidencji środków trwałych i rozpocząć amortyzację zgodnie z przyjętym planem amortyzacji.

Przykład 6

Pan Michał wynajął lokal użytkowy na prowadzenie działalności usługowej w zakresie naprawy samochodów osobowych. Z uwagi na to, że pomieszczenia nie spełniają warunków dla tego rodzaju działalności, pan Michał zdawał sobie sprawę, że będzie musiał ponieść znaczne nakłady, przewyższające kwotę 10.000 zł, na przystosowanie lokalu. Przed podpisaniem umowy sporządził nawet kosztorys, w którym uwzględnił wydatki do poniesienia. Dlatego od początku inwestycji pan Michał odliczał tylko podatek VAT naliczony, jako czynny podatnik VAT z prawem do odliczenia, a faktury w części kosztowej nie były ujmowane w PKPiR. Dopiero po zakończeniu inwestycji w obcym środku trwałym przedsiębiorca zsumował wszystkie poniesione wydatki, dokonał wpisu do ewidencji środków trwałych i rozpoczął amortyzację, ujmując odpisy amortyzacyjne w kosztach uzyskania przychodów. W tym przypadku pan Michał potraktował tę inwestycję, jako środek trwały w budowie, od którego nalicza się odpisy amortyzacyjne dopiero w momencie przyjęcia do użytkowania po spełnieniu warunku kompletności.

Inwestycja w obcym środku trwałym – rozliczenie podatku VAT

W przypadku inwestycji w obcym środku trwałym rozliczenie podatku VAT od ponoszonych nakładów będzie odbywało się na zasadach ogólnych.

| Jeśli ponoszone nakłady mają związek z działalnością opodatkowaną, to przedsiębiorca odliczy 100% podatku VAT naliczonego od ponoszonych wydatków, chyba że są ustawowe ograniczenia |

| Jeśli ponoszone nakłady mają związek z działalnością nieopodatkowaną, to przedsiębiorca nie odliczy podatku VAT naliczonego. |

| Jeśli ponoszone nakłady mają związek z działalnością mieszaną, to przedsiębiorca odliczy podatek VAT naliczony zgodnie z ustaloną proporcją. |

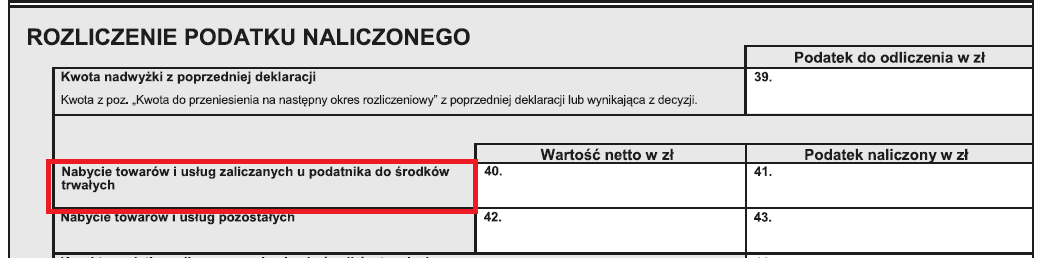

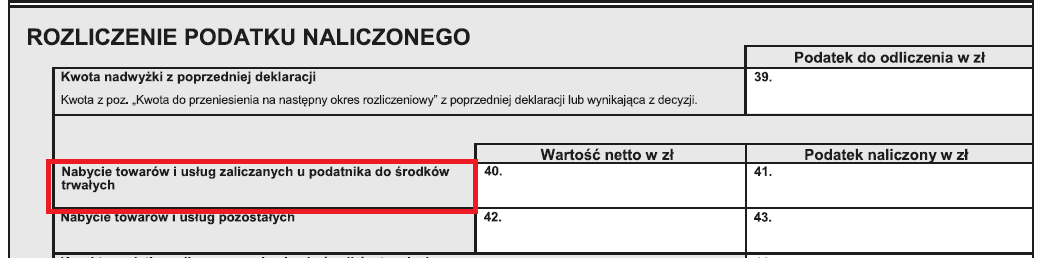

Dodatkowo przedsiębiorca powinien pamiętać, że jeśli inwestycja w obcym środku trwałym zostanie zaliczona do środków trwałych, to rozliczenie podatku VAT naliczonego będzie prezentowane w JPK_7 w części deklaracji w polach odpowiednio P_40 i P_41:

Inwestycja w obcym środku trwałym – stawka amortyzacyjna

Inwestycje w obcym środku trwałym podlegają amortyzacji niezależnie od przewidywanego okresu używania. Do inwestycji w obcym środku trwałym stosuje się taką samą Klasyfikację Środków Trwałych (KŚT) jak dla składnika majątku, w którym jest dokonywana inwestycja. Taką inwestycję wprowadza się do ewidencji lub wykazu środków trwałych w zależności od wybranej formy opodatkowania. Amortyzacji inwestycji w obcym środku trwałym dokonuje się według:

- Stawek amortyzacji znajdujących się na Wykazie stawek stanowiącym załącznik do ustawy PIT lub

- Według stawek indywidualnych.

|

Stawki amortyzacji dla inwestycji w obcym środku trwałym

|

|

Wykaz rocznych stawek amortyzacji – Załącznik 1 do ustawy PIT

|

Indywidualne stawki amortyzacji – okres amortyzacji nie może być krótszy niż:

- 10 lat – inwestycje w budynkach, budowlach, lokalach,

- grupy 3-6 i 8 KŚT:

- 24 miesiące – wartość początkowa środka trwałego do 25.000 zł,

- 36 miesięcy – wartość początkowa środka trwałego pomiędzy 25.000 a 50.000 zł,

- 60 miesięcy w pozostałych przypadkach,

- 30 miesięcy – środki transportu, w tym samochody osobowe.

|

Przykład 7

Pan Piotr wynajął wolnostojący budynek użytkowy, w którym chce prowadzić działalność gospodarczą. Budynek ma złe parametry termiczne i pan Piotr zdecydował się na jego ocieplenie. Taka usługa jest kwalifikowana jako ulepszenie i może być amortyzowana według indywidualnej stawki amortyzacji przez okres nie krótszy niż 10 lat.

Inwestycje w lokalach mieszkalnych

Jeśli w prowadzonej działalności gospodarczej przedsiębiorca wynajmuje nieruchomość mieszkalną, to powinien pamiętać, że nie ma prawa do dokonywania odpisów amortyzacyjnych od inwestycji w takim środku trwałym. Zgodnie z obecnie obowiązującymi przepisami nieruchomości o charakterze mieszkalnym nie mogą być amortyzowane. Jednak jest wyjątek od tej reguły, a mianowicie niezamortyzowana wartość początkowa takiej inwestycji może stanowić koszt zbycia na rzecz właściciela nieruchomości lub podmiotu trzeciego. Takie rozstrzygnięcie zapadło przykładowo w interpretacji nr 0111-KDIB1-1.4010.622.2021.2.BK z dnia 26 maja 2022 r.

| Inwestycja w obcy środek trwały, który jest budynkiem mieszkalnym, nie może być amortyzowana.

|

| Niezamortyzowana wartość początkowa takiej inwestycji może stanowić koszt zbycia tej inwestycji na rzecz właściciela nieruchomości bądź podmiotu trzeciego.

|

Przykład 8

Pan Robert w roku 2020 dokonał inwestycji w obcym środku trwałym będącym budynkiem mieszkalnym na kwotę 80.000 zł netto. Do końca 2022 roku odpis amortyzacyjny wyniósł 20.000 zł, kwota niezamortyzowana stanowi 60.000 zł. W 2025 roku inwestycja została sprzedana właścicielowi obiektu za kwotę 100.000 zł, a więc pan Robert będzie mógł zaliczyć do kosztów uzyskania przychodów kwotę 60.000 zł.

Inwestycja w obcym środku trwałym – przykłady

Jak się okazuje, przepisy w omawianym obszarze nie zawsze dają odpowiedzi na wszystkie pytania, dlatego przywołamy niektóre interpretacje podatkowe, w których omówione zostały problematyczne kwestie.

W interpretacji nr 0113-KDIPT2-1.4011.737.2021.2.AP z dnia 9 listopada 2021 r. padło pytanie, czy Wnioskodawca będzie mógł zaliczyć do kosztów uzyskania przychodu wydatki na adaptację użyczonej nieruchomości na potrzeby prowadzonej przez siebie działalności gospodarczej poprzez odpisy amortyzacyjne z tytułu inwestycji w obcym środku trwałym? W tym przypadku chodziło o ulepszenie budynku stanowiącego odrębną własność współmałżonka. Dyrektor Krajowej Informacji Skarbowej (KIS) zgodził się, że poniesione nakłady będą mogły stanowić koszty uzyskania przychodów rozliczone pod postacią odpisów amortyzacyjnych. Nie byłoby to możliwe, jeśli nieruchomość stanowiłaby wspólność majątkową małżeńską. Przedsiębiorca nie mógłby dokonywać ulepszenia własnego środka trwałego pod szyldem inwestycji w obcym środku trwałym.

Jednak jeśli będzie to nieruchomość mieszkalna, to bez względu na to, czy nieruchomość będzie stanowiła wspólność, czy odrębność majątkową małżeńską, to nie będzie można zaliczyć odpisów amortyzacyjnych do kosztów uzyskania przychodów.

W interpretacji nr 0115-KDIT3.4011.522.2020.2.AD z dnia 22 września 2020 r. zadane zostało pytanie, czy wartość nieumorzona inwestycji w obcych środkach trwałych stanowi koszt uzyskania przychodu po stronie wspólników spółki cywilnej? W tym przypadku w okresie najmu poniesione zostały znaczne nakłady na modernizację hali magazynowej i przyległego placu. Przy rozwiązaniu umowy najmu strony zawarły porozumienie, z którego wynika, że wynajmujący nie będzie dokonywał zwrotu kosztów poniesionych przez najemcę, ponieważ ulepszenia były w pełnym zakresie dokonane w interesie najemcy. Wynajmujący w żadnym momencie nie wyrażał woli zwrotu ponoszonych kosztów, a jedynie akceptował prowadzenie prac modernizacyjnych. Najemca nie będzie przywracał stanu poprzedniego wynajmowanego obiektu, ponieważ wykonane zmiany i ulepszenia, nie są możliwe do fizycznego zlikwidowania bez ryzyka destrukcji obiektu, a ponadto naraziłoby to go na ponoszenie dodatkowych kosztów. Nie leży to w interesie żadnej ze tron. W odpowiedzi na pytanie, czy wartość nieumorzona inwestycji w obcych środkach trwałych stanowi koszt uzyskania przychodu po stronie wspólników spółki cywilnej Dyrektor KIS napisał między innymi, że rezygnacja z dotychczas wynajmowanych nieruchomości podyktowana była gospodarczymi i ekonomicznymi względami mającymi na celu dalszy rozwój gospodarczy spółki z wykorzystaniem własnych składników majątkowych. Nie zachodzą żadne inne negatywnie przesłanki wykluczające możliwość zaliczenia przedmiotowego wydatku do kosztów uzyskania przychodów. Strata odpowiadająca wartości początkowej inwestycji w obcym środku trwałym pomniejszonej o dotychczasowe odpisy amortyzacyjne może stanowić koszt uzyskania przychodów na gruncie ustawy o PIT i będzie rozliczona u każdego ze wspólników proporcjonalnie do jego udziału w zyskach.

Z innej interpretacji podatkowej nr 0113-KDIPT2-1.4011.738.2022.4.KD z dnia 12 grudnia 2022 r. wynika, że nie uznaje się za inwestycję w obcym środku trwałym budowy budynku, na gruncie którego właścicielem jest jeden ze wspólników spółki cywilnej.

Rozwiązanie umowy najmu – skutki podatkowe

Jeśli dojdzie do sytuacji, w wyniku której dojdzie do rozwiązania umowy, przed upływem terminu do pełnego zamortyzowania inwestycji w obcym środku trwałym powstaje pytanie, jak postąpić z niezamortyzowaną częścią? Otóż w ustawie o PIT jest wprost zapisane, że nie uznaje się za koszty uzyskania przychodów strat powstałych w wyniku likwidacji nie w pełni umorzonych środków trwałych, jeżeli środki te utraciły przydatność gospodarczą na skutek zmiany rodzaju działalności. Można więc wnioskować, że jeśli strata powstanie z innych przyczyn, to niezamortyzowana część może zostać rozliczona w kosztach uzyskania przychodów.

Potwierdza to Dyrektor KIS w interpretacji nr 0114-KDIP2-1.4010.520.2023.1.PP z dnia 10 listopada 2023 r. W tym przypadku doszło do przekazania dzierżawcy hali jako inwestycji w obcym środku trwałym w związku z upływem czasu, na jaki została zawarta umowa dzierżawy. Wydatek poniesiony przez przedsiębiorcę w postaci niezamortyzowanej wartości hali nie został i nie zostanie w żaden sposób zwrócony, czy zrekompensowany, zgodnie z zawartą umową. Dyrektor KIS potwierdził, że kosztem uzyskania przychodów z tytułu wybudowania hali na cudzym gruncie i nieodpłatnego przekazania jej na rzecz właściciela gruntu zgodnie z postanowieniami umowy, będzie wartość, która odpowiada wydatkom poniesionym na jej wytworzenie, tj. wartość początkowa wynikająca z ewidencji środków trwałych, pomniejszona o sumę dokonanych odpisów amortyzacyjnych. Tym samym kosztem uzyskania przychodów będzie niezamortyzowana wartość tych nakładów w momencie przekazania hali właścicielowi gruntu.

Podsumowanie

W dzisiejszej publikacji omówiony został temat inwestycji w obcym środku trwałym z podaniem zasad amortyzacji i księgowań na przykładach.

Pod pojęciem inwestycji w obcym środku trwałym kryją się nakłady ponoszone na dostosowanie ruchomości czy nieruchomości do własnych potrzeb. Będą to wydatki ponoszone na:

- przebudowę,

- rozbudowę,

- rekonstrukcję,

- adaptację,

- modernizację.

Nakłady, które mają charakter odtworzeniowy, przywracający do stanu pierwotnego środka trwałego są traktowane jako remont i nie stanowią inwestycji w obcym środku trwałym, są rozliczane na innych zasadach.

Przedsiębiorca ma prawo do odliczenia podatku VAT na zasadach ogólnych od inwestycji w obcym środku trwałym.

Rozliczenie inwestycji w obcym środku trwałym na gruncie podatku dochodowego będzie zależało od kwoty nakładów. Inne zasady obowiązują, jeśli poniesione wydatki nie przekraczają 10.000 zł i po przekroczeniu tej kwoty. Jeśli inwestycje w obcym środku trwałym przekraczają 10.000 zł, są księgowane w ewidencji lub wykazie środków trwałych i amortyzowane na zasadach opisanych w publikacji.

Likwidacja inwestycji w obcym środku trwałym najczęściej pozwoli na zaliczenie do kosztów uzyskania przychodów niezamortyzowanej części, pod warunkiem że jest to podyktowane względami gospodarczymi i ekonomicznymi i nie dochodzi do zmiany rodzaju prowadzonej działalności gospodarczej.

Stan prawny na dzień: 16.06.2025 r.

Jaką formę opodatkowania powinien wybrać programista? Zasady ogólne skala podatkowa, podatek liniowy czy ryczałt

Jaką formę opodatkowania powinien wybrać programista? Zasady ogólne skala podatkowa, podatek liniowy czy ryczałt

Powódź a nieobecność w pracy – jakie możliwości ma pracownik i pracodawca?

Powódź a nieobecność w pracy – jakie możliwości ma pracownik i pracodawca?

Umowy zlecenia i o dzieło oskładkowane od 2025

Umowy zlecenia i o dzieło oskładkowane od 2025

Spadki i darowizny 2025 – ile wynosi podatek? Kto i kiedy go zapłaci?

Spadki i darowizny 2025 – ile wynosi podatek? Kto i kiedy go zapłaci?