Firmy z sektora paliwowego mają sporo dodatkowych obowiązków związanych z dokonywanymi transakcjami w ramach działalności gospodarczej. Jak wiadomo paliwa zawsze były rozliczane w sposób szczególny, są ponadto jednym z podstawowych towarów opodatkowanych podatkiem akcyzowym. W dzisiejszej publikacji omówmy wzory formularzy VAT-14 i VAT-14A stosowane w przypadku wewnątrzwspólnotowego nabycia paliw.

Wewnątrzwspólnotowe nabycie paliw

W świetle ustawy o podatku VAT paliwo jest traktowane jak towar. W ustawie wymienione zostały kategorie paliw, które o ile są nabywane wewnątrzwspólnotowo muszą być rozliczane na odmiennych zasadach niż pozostałe towary.

Paliwa wymienione w ustawie o podatku VAT:

- benzyna silnikowa,

- benzyna lotnicza,

- gaz płynny,

- olej napędowy,

- olej opałowy,

- paliwa typu benzyny do silników odrzutowych,

- paliwa typu nafty do silników odrzutowych,

- pozostałe oleje napędowe,

- paliwa ciekłe w rozumieniu ustawy o systemie monitorowania i kontrolowania jakości paliw,

- biopaliwa ciekłe w rozumieniu ustawy o biokomponentach i biopaliwach ciekłych,

- pozostałe towary o których mowa w art. 86 ust. 2 ustawy o podatku akcyzowym, wymienionych w załączniku nr 1 do tej ustawy, bez względu na kod CN

|

W przypadku wewnątrzwspólnotowego nabycia towarów, o których mowa powyżej, przedsiębiorca jest obowiązany, bez wezwania naczelnika urzędu skarbowego, do obliczania i wpłacania kwot podatku VAT na rachunek urzędu skarbowego właściwego w zakresie wpłat podatku akcyzowego w terminie:

- 5 dni od dnia, w którym towary te zostały wprowadzone do określonego we właściwym zezwoleniu miejsca odbioru wyrobów akcyzowych – jeżeli towary są nabywane wewnątrzwspólnotowo w rozumieniu przepisów ustawy o podatku akcyzowym przez zarejestrowanego odbiorcę z zastosowaniem procedury zawieszenia poboru akcyzy zgodnie z przepisami o podatku akcyzowym,

- 5 dni od dnia wprowadzenia tych towarów z terytorium państwa członkowskiego innego niż terytorium kraju do składu podatkowego,

- z chwilą przemieszczenia tych towarów na terytorium kraju – jeżeli towary są

przemieszczane poza procedurą zawieszenia poboru akcyzy zgodnie z przepisami o podatku akcyzowym

|

| Jeżeli termin płatności podatku opisany powyżej przypada na dzień wcześniejszy niż dzień wystawienia faktury dokumentującej dokonanie dostawy towarów będących przedmiotem wewnątrzwspólnotowego nabycia, termin ten upływa w dniu następującym po dniu wystawienia tej faktury, nie później jednak niż 16 dnia miesiąca następującego po miesiącu dokonania dostawy towarów będących przedmiotem wewnątrzwspólnotowego nabycia

|

Wyrok TSUE w sprawie wewnątrzwspólnotowego nabycia paliw

Zasady rozliczania wewnątrzwspólnotowego nabycia paliw znacznie odbiegają od zasad ogólnych stosowanych w rozliczaniu innych transakcji WNT. Jedna z firm zwróciła się za pośrednictwem sądu NSA do rozstrzygnięcia zgodności przepisów krajowych z przepisami unijnymi – sprawa C‑855/19 z dnia 18 marca 2021 r., wyrok TSUE zapadł 9 września 2021 r. Z treści rozstrzygnięcia wynika, że przepisy krajowe stosowane do rozliczania wewnątrzwspólnotowego nabycia paliw są w sprzeczności z przepisami unijnymi. W ślad za tym rozstrzygnięciem zaczęły wpływać zapytania o termin rozliczania podatku VAT w przypadku takich transakcji. W jednej z interpretacji podatkowych z dnia 22.06.2022 r. nr 0114-KDIP1-2.4012.202.2022.1.RD przedsiębiorca stanął na stanowisku, że w oparciu o wydany wyrok TSUE nie ma obowiązku dokonywania zapłaty podatku VAT w terminie 5 dni od wprowadzenia paliw lub z chwilą przemieszczenia. W ocenie przedsiębiorcy, jak czytamy w interpretacji, samo wydanie orzeczenia TSUE nie zmienia ani nie uchyla obowiązujących przepisów krajowych. Natomiast przedsiębiorca, do czasu zmiany odpowiednich przepisów prawa krajowego, ma możliwość dokonania wyboru: może zastosować obowiązujące normy prawa krajowego lub bezpośrednio zastosować przepisy dyrektywy VAT z uwzględnieniem wykładni wskazanej w danym orzeczeniu TSUE. Jednocześnie w przypadku zastosowania przez przedsiębiorcę bezpośrednio przepisów dyrektywy VAT z uwzględnieniem wykładni wskazanej przez TSUE, organy podatkowe są zobowiązane respektować rozstrzygnięcie TSUE. Jednak Dyrektor Krajowej Informacji Skarbowej (KIS) uznał to stanowisko za nieprawidłowe. W uzasadnieniu napisał, że w ślad za wyrokiem TSUE został wprowadzony przepis do ustawy VAT (art. 103 ust. 5ac), w którym jest mowa, że jeżeli termin płatności podatku określony zgodnie z ustawą przypada na dzień wcześniejszy niż dzień wystawienia faktury, termin zapłaty podatku upływa w dniu następującym po dniu wystawienia tej faktury, nie później jednak niż 16 dnia miesiąca następującego po miesiącu dokonania dostawy paliw. W konsekwencji zapłata nie może być dokonana w terminie do 25 dnia miesiąca, tylko najpóźniej do 16 dnia miesiąca. Po szczegóły odsyłamy do interpretacji. W jeszcze innym przypadku zapadło rozstrzygnięcie sądu NSA w sprawie wypłaty oprocentowania od dokonywanych przedwcześnie wpłat związanych z opłatą paliwową. Mowa jest o tym w wyroku NSA sygn. akt I FSK 1995/23 z dnia 18 stycznia 2024 r. W tym przypadku Dyrektor Izby Administracji Skarbowej w Warszawie nie chciał się zgodzić na wypłatę oprocentowania, jednak NSA nie podzieliło podniesionych przez niego zarzutów i przyznało rację przedsiębiorcy. Jak widać termin płatności opłaty paliwowej wzbudza niemałe emocje wśród zainteresowanych firm.

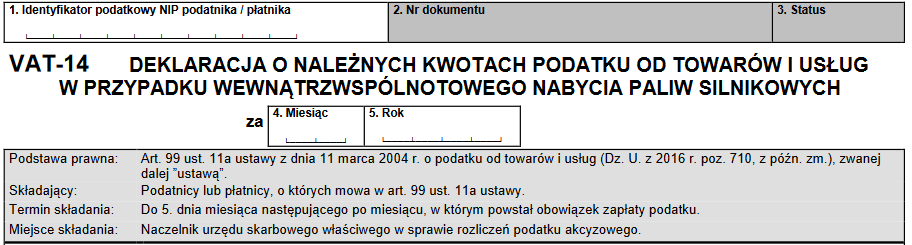

Bez względu na obowiązujące terminy zapłaty podatku VAT od nabycia wewnątrzwspólnotowego paliwa każdy przedsiębiorca ma obowiązek złożenia deklaracji VAT-14 o należnych kwotach podatku VAT w przypadku wewnątrzwspólnotowego nabycia paliw silnikowych.

Deklarację VAT-14 o należnych kwotach podatku VAT za okresy miesięczne składa się naczelnikowi urzędu skarbowego właściwemu w sprawie rozliczania podatku akcyzowego, w terminie do 5 dnia miesiąca następującego po miesiącu, w którym powstał obowiązek zapłaty podatku.

Deklarację VAT-14 kłada się wyłącznie za pomocą środków komunikacji elektronicznej

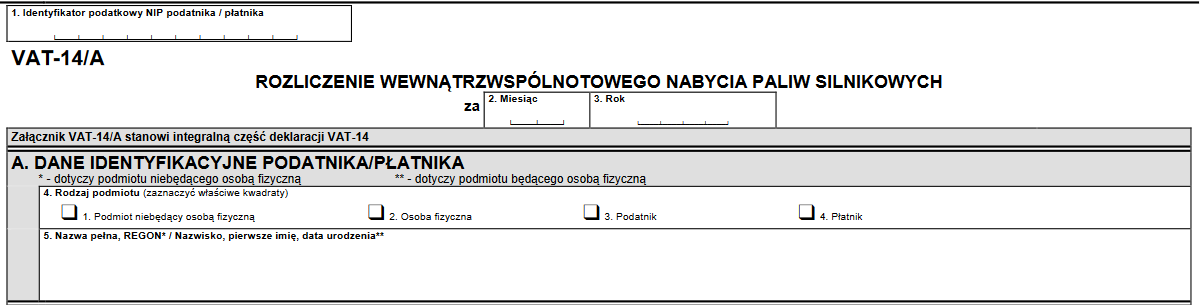

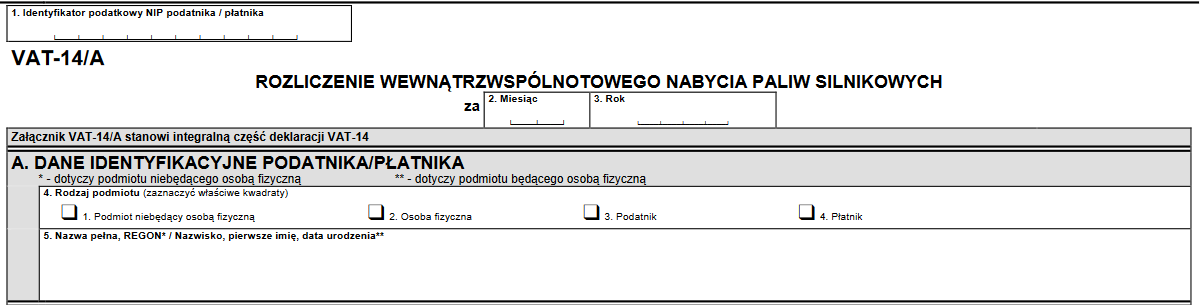

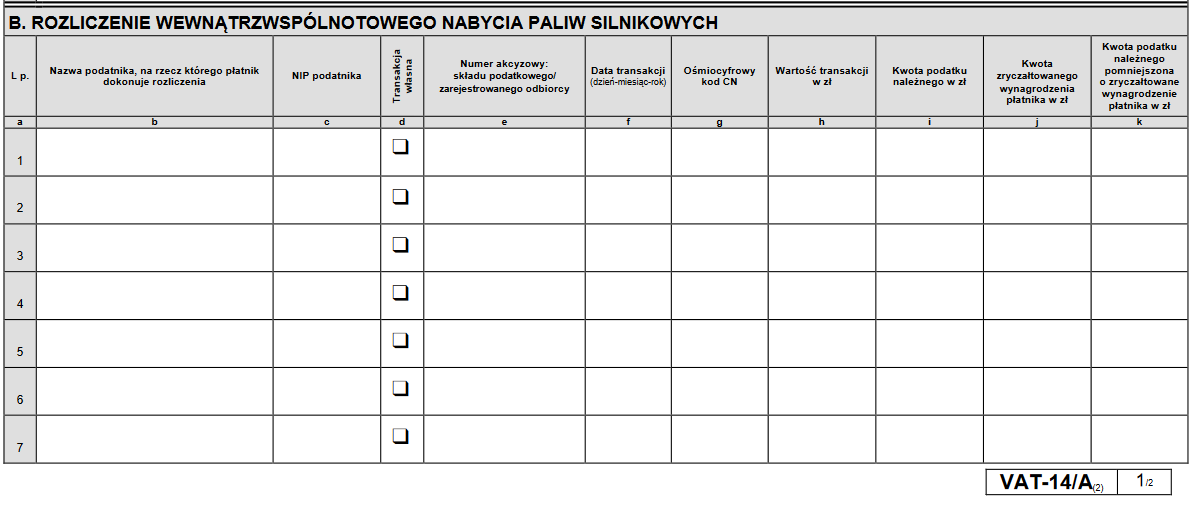

Wraz z deklaracją VAT-14 przedsiębiorca przedkłada również załącznik VAT-14/A – Rozliczenie wewnątrzwspólnotowego nabycia paliw silnikowych:

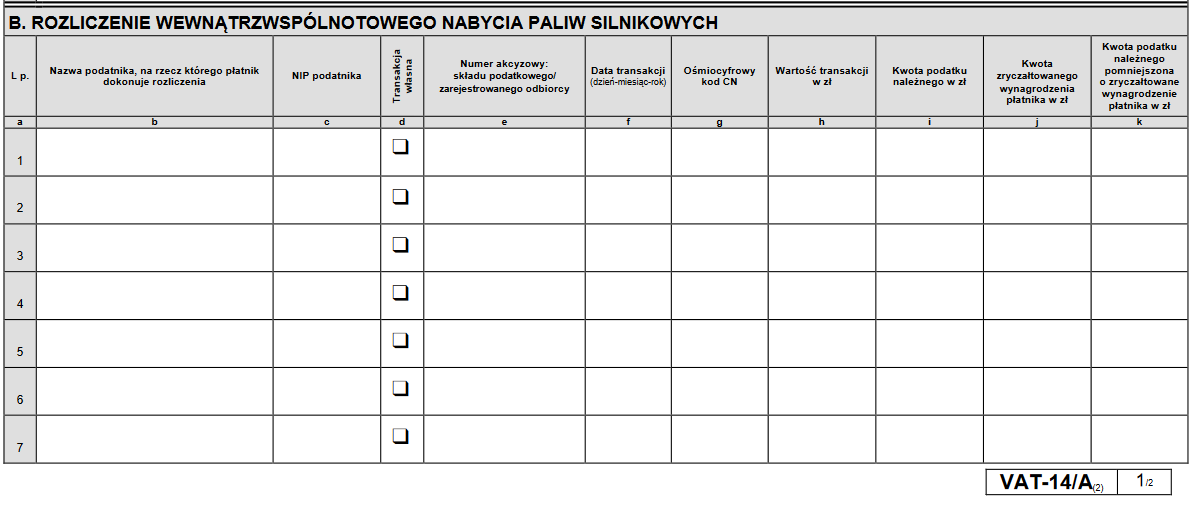

Części B załącznika należy wypełnić chronologicznie według dat transakcji:

Zgodnie z wyjaśnieniami, które znajdują się na końcu deklaracji VAT-14 w poszczególnych kolumnach VAT-14/A należy podać następujące informacje:

- kolumny b, c, j wypełnia się tylko wówczas jeżeli składający deklarację występuje w charakterze płatnika,

- jeżeli składający deklarację występuje w charakterze podatnika i płatnika (w poz. 4 VAT-14 zaznaczono kwadrat nr 3 i 4), to w przypadku transakcji dokonanej na własną rzecz w kolumnie d należy zaznaczyć kwadrat znakiem X. W pozostałych przypadkach kolumny d nie wypełnia się,

- kolumnę e wypełnia się tylko w przypadku zastosowania procedury zawieszenia poboru akcyzy,

- w kolumnie f należy wpisać datę transakcji powodującej powstanie obowiązku zapłaty kwoty podatku. Przez datę transakcji należy rozumieć datę, od której liczy się termin wpłaty kwoty podatku zgodnie z art. 103 ust. 5a i 5b ustawy VAT,

- w kolumnie h należy wpisać wartość transakcji bez kwoty podatku, stanowiącą podstawę opodatkowania. Jeżeli w danym dniu było więcej transakcji z tym samym kontrahentem, to można podać sumę wartości tych transakcji (z tego samego dnia), pod warunkiem, że transakcje te dotyczą wyrobu o tym samym kodzie CN,

- w kolumnie i należy podać kwotę podatku należnego od wyszczególnionych w kolumnie h transakcji,

- w kolumnie j należy wpisać kwotę zryczałtowanego wynagrodzenia płatnika z tytułu terminowego wpłacania podatku zgodnie z ustawą Ordynacja podatkowa,

- w kolumnie k w ostatnim wierszu dla transakcji z tego samego dnia należy wpisać łączną kwotę podatku dla transakcji z tego samego dnia po pomniejszeniu o łączną kwotę zryczałtowanego wynagrodzenia płatnika z kolumny j. Jeżeli rozliczenia dokonuje podatnik, kwota podatku wykazana w kolumnie k równa się kwocie podatku wykazanej w kolumnie i,

- suma kwot z poz. 7 powinna być równa sumie kwot z poz. 8 i 9 załącznika.

Uwaga!

Deklarację VAT-14, VAT-14/A składa się przez Platformę Usług Elektronicznych Skarbowo-Celnych (PUESC). Na tej stronie przedsiębiorca zostanie poprowadzony krok po kroku przy wypełnianiu i składaniu deklaracji

Podsumowanie

W dzisiejszej publikacji opisany został temat składania deklaracji VAT-14 i VAT-14/A w przypadku wewnątrzwspólnotowego nabycia paliw. Do zapłaty opłaty paliwowej zobowiązani są m.in. przedsiębiorcy dokonujący wewnątrzwspólnotowego nabycia paliw. Termin zapłaty wynika wprost z ustawy, jednak jak się okazuje wokół tego tematu powstały niemałe kontrowersje, co zostało opisane powołując się na wyrok TSUE i rozstrzygnięcia krajowe. W pewnych okolicznościach mogą powstać wątpliwości, w jakim terminie powinien zostać uregulowany podatek. Co do terminu złożenia deklaracji VAT-14 i VAT-14/A, to został on określony do 5 dnia miesiąca po miesiącu, w którym powstał obowiązek zapłaty podatku. Składający deklarację może występować jedynie w roli płatnika lub w roli podatnika i płatnika jednocześnie, w zależności od tego dokonują stosownych oznaczeń na deklaracji. Formularz VAT-14, VAT14/A można przesłać jedynie za pomocą środków komunikacji elektronicznej.

Stan prawny na dzień: 06.08.2024 r.

7 sposobów, jak skutecznie pozyskać ruch w sklepie internetowym

7 sposobów, jak skutecznie pozyskać ruch w sklepie internetowym

Jak założyć własny sklep internetowy i ile to tak naprawdę kosztuje?

Jak założyć własny sklep internetowy i ile to tak naprawdę kosztuje?

Kara umowna a odstąpienie od umowy – najważniejsze informacje

Kara umowna a odstąpienie od umowy – najważniejsze informacje

Portfolio a prawo autorskie – jak i kiedy można wykorzystać swoje dzieło?

Portfolio a prawo autorskie – jak i kiedy można wykorzystać swoje dzieło?