Podatek VAT obowiązuje w Polsce od 1993 r., jednak począwszy od 2004 roku, kiedy Polska weszła do Unii Europejskiej, diametralnie zmieniły się zasady jego rozliczania. Obecnie zmiana wielu przepisów jest podyktowana obowiązkiem dostosowania przepisów krajowych do przepisów unijnych. Wszyscy płacimy podatek VAT pośrednio w cenie towarów i usług, dlatego też VAT jest zaliczany do podatków pośrednich. Opodatkowaniu w VAT podlegają wszystkie transakcje, zarówno krajowe, jak i zagraniczne. Jednak do rozliczania VAT w urzędzie skarbowym są zobowiązani przedsiębiorcy, ale też nie wszyscy. W dzisiejszej publikacji podejmujemy temat zwolnienia podmiotowego w VAT, co pozwoli przybliżyć wielu osobom informacje na ten temat.

Co jest opodatkowane w VAT?

Zakres opodatkowania w VAT jest bardzo szeroki, szczegółowo na ten temat wypowiada się ustawa o VAT.

| Opodatkowaniu podatkiem VAT podlegają:

|

| Odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium Polski

|

| Eksport towarów poza UE

|

| Import towarów spoza UE

|

| Wewnątrzwspólnotowe nabycie towarów (WNT) za wynagrodzeniem na terytorium

kraju

|

| Wewnątrzwspólnotowa dostawa towarów (WDT)

|

Oznacza to, że każda transakcja, zarówno krajowa, jak i zagraniczna, przeprowadzana przez przedsiębiorców powinna być sprawdzona pod kątem podlegania pod opodatkowanie w podatku VAT.

Czy każdy przedsiębiorca musi być czynnym podatnikiem VAT?

Przedsiębiorcy, którzy rozpoczynają prowadzenie działalności gospodarczej, zadają sobie pytanie, czy muszą się od razu zarejestrować do VAT? Odpowiedź na to pytanie nie jest taka jednoznaczna. Wiele zależy od tego, jaki jest profil prowadzonej działalności gospodarczej, ponieważ to będzie kluczowe dla tych, którzy woleliby na początku nie rozliczać podatku VAT.

Jedno jest pewne, nie każdy przedsiębiorca musi być od razu czynnym podatnikiem VAT, ale pod warunkiem, że nie wykonuje czynności, które z mocy ustawy pozbawiają go takiej możliwości. O tych i innych przypadkach będziemy pisali w dalszej części dzisiejszego artykułu.

Zwolnienie podmiotowe w VAT 2025

Temat zwolnienia podmiotowego w VAT został opisany w dziale XII rozdziale 1 art. 113 ustawy o podatku VAT. Zamieszczono w nim procedury szczególne dotyczące drobnych przedsiębiorców, którzy mogą skorzystać ze zwolnienia podmiotowego. Począwszy od 1 stycznia 2025 r., wejdą w życie zmiany przepisów, co do pewnych zasad liczenia limitu sprzedaży przy zwolnieniu podmiotowym.

| Ze zwolnienia podmiotowego w VAT mogą skorzystać przedsiębiorcy, u których sprzedaż w poprzednim roku podatkowym nie przekroczyła łącznie 200.000 zł

|

| Jeśli przedsiębiorca rozpoczyna prowadzenie działalności gospodarczej w trakcie roku podatkowego, to wartość sprzedaży jest liczona proporcjonalnie do okresu prowadzenia działalności w roku podatkowym.

|

Do limitu zwolnienia podmiotowego w 2025 roku nie zalicza się sprzedaży:

- wewnątrzwspólnotowej sprzedaży towarów na odległość (WSTO), która nie podlega opodatkowaniu podatkiem na terytorium Polski,

- sprzedaży na odległość towarów importowanych (SOTI), która nie podlega opodatkowaniu podatkiem na terytorium Polski. Na temat liczenia limitu zwolnienia podmiotowego w kontekście SOTI więcej szczegółowych informacji można uzyskać w podlinkowanej publikacji

- odpłatnej dostawy towarów i odpłatnego świadczenia usług, zwolnionych od

podatku na podstawie art. 43 ust. 1 (zwolnienie przedmiotowe) lub przepisów wydanych na podstawie art. 82 ust. 3 (zwolnienia określone w rozporządzeniach Ministra Finansów). Ustawodawca wprowadził pewne wyjątki:

- transakcje związane z nieruchomościami,

- niektóre usługi wymienione w art. 43 (ust. 1 pkt 7, 12 i 38–41),

- usługi ubezpieczeniowe i reasekuracyjne.

wlicza się do limitu, jeżeli czynności te nie mają charakteru transakcji pomocniczych,

- dostawy towarów, które są zaliczone do środków trwałych i wartości niematerialnych i prawnych podlegających amortyzacji

|

| Cała pozostała sprzedaż niewymieniona powyżej znajdzie się w limicie zwolnienia podmiotowego w VAT.

|

Od 1 stycznia 2025 roku zmieniły się nieco przepisy dotyczące ujmowania transakcji w limicie zwolnienia podmiotowego.

| Rodzaj transakcji

|

Co uległo zmianie

|

| Wewnątrzwspólnotowej Dostawy Towarów (WDT)

|

Do 31.12.2024 r. do limitu zwolnienia podmiotowego nie zaliczało się transakcji wewnątrzwspólnotowej dostawy towarów (WDT), od 01.01.2025 r. nastąpiła zmiana przepisów i WDT zalicza się do limitu zwolnienia podmiotowego |

| Usługi reasekuracyjne

|

Do 31.12.2024 r. usługi reasekuracyjne były wliczane do limitu zwolnienia podmiotowego, od 01.01.2025 r. zostały wyłączone z limitu pod warunkiem, że mają charakter usług pomocniczych

|

Przykład 3

Pani Ilona korzysta ze zwolnienia podmiotowego od kilku lat. W 2024 roku rozpoczęła sprzedaż na rzecz konsumentów w innych krajach UE i zarejestrowała się do OSS. Cała sprzedaż jest opodatkowana w kraju konsumenta, a więc poza granicami Polski. Za 2024 rok sprzedaż w Polsce była na kwotę 190.000 zł a w ramach OSS na kwotę 60.000 zł. Pani Ilona zastanawia się, czy ma obowiązek rejestracji do podatku VAT, ponieważ suma sprzedaży przekroczyła 200.000 zł? Z przepisów jasno wynika, że sprzedaż w ramach WSTO opodatkowana poza Polską nie zalicza się do limitu zwolnienia podmiotowego, więc pani Ilona może w dalszym ciągu korzystać ze zwolnienia z VAT.

Przykład 2

Pan Jakub korzysta ze zwolnienia podmiotowego w VAT, ale zamierza sprzedać samochód osobowy, który był w ewidencji środków trwałych i podlegał amortyzacji. Na koniec listopada 2024 r. sprzedaż wyniosła 170.000 zł, samochód osobowy zostanie sprzedany za 40.000 zł. Przychód ze sprzedaży samochodu osobowego nie znajdzie się w limicie zwolnienia podmiotowego, a to oznacza, że przedsiębiorca nie będzie musiał dokonywać rejestracji. Jeśli w grudniu sprzedaż z tytułu prowadzonej działalności gospodarczej byłaby na poziomie poniżej 30.000 zł, to pan Jakub nie przekroczy limitu zwolnienia podmiotowego.

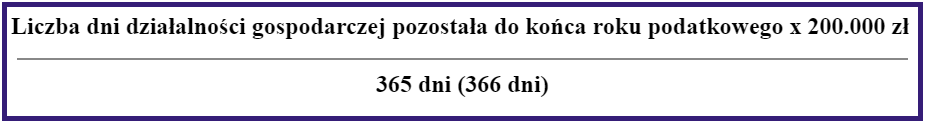

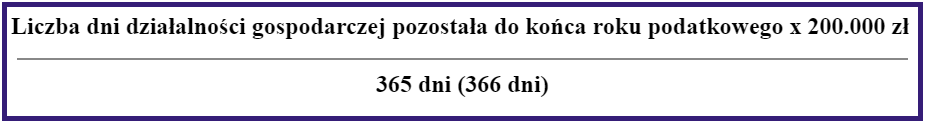

Ustalenie proporcjonalnego limitu zwolnienia podmiotowego

Najczęściej jest tak, że przedsiębiorca rozpoczyna prowadzenie działalności gospodarczej w trakcie roku podatkowego, wyjątkiem jest sytuacja, że działalność jest otwierana od 1 stycznia. W takim przypadku, jeśli przedsiębiorca może i chce skorzystać ze zwolnienia podmiotowego w VAT, to musi wyliczyć sobie, ile w jego przypadku będzie wynosił limit zwolnienia podmiotowego. Ogólny wzór na takie wyliczenie wygląda następująco:

W licznik znajdzie się iloczyn liczby dni prowadzenia działalności gospodarczej w danym roku i kwoty 200.000 zł, natomiast w mianowniku liczba dni roku podatkowego.

Przykład 1

Pani Halina rozpoczęła prowadzenie działalności gospodarczej 1 maja 2024 r. i chce skorzystać ze zwolnienia podmiotowego w VAT. Zastanawia się, jaki będzie ją obowiązywał limit zwolnienia podmiotowego w 2024 roku? Do końca roku podatkowego w tym przypadku pozostało 245 dni, a więc kwota limitu zwolnienia podmiotowego w przypadku pani Haliny wyniesie 134.247 zł ((245 x 200.000 zł):365).

Zwolnienie podmiotowe – ewidencja sprzedaży

Przedsiębiorca, który chce skorzystać ze zwolnienia podmiotowego w VAT, ma obowiązek prowadzić uproszczoną ewidencję sprzedaży, w której będzie zapisywał sprzedaż uwzględnianą w limicie zwolnienia podmiotowego. Przepisy nie precyzują, w jakiej formie powinna być prowadzona taka ewidencja, jednak musi ona być na tyle rzetelna, żeby na jej podstawie można było ustalić, że nie został przekroczony limit zwolnienia podmiotowego.

Uwaga!

Jeżeli przedsiębiorca nie będzie prowadził ewidencji lub będzie ona nierzetelna, to organ podatkowy określi, w drodze oszacowania, wartość sprzedaży opodatkowanej i ustali od niej kwotę podatku należnego

|

| W praktyce przedsiębiorcy wykorzystują PKPiR lub Ewidencję przychodów na ryczałcie do ustalania limitu zwolnienia podmiotowego

|

| W aplikacji ifirma.pl taka ewidencja generuje się automatycznie na podstawie wprowadzonych dokumentów sprzedaży np. faktur lub rachunków

|

Kiedy nie można skorzystać ze zwolnienia podmiotowego w VAT?

Niektórzy przedsiębiorcy muszą zarejestrować się do podatku VAT od pierwszej sprzedaży, jeżeli dokonują dostawy towarów czy świadczą usługi, o których jest mowa w ustawie o VAT (art. 13 ust. 13).

| Czynności opodatkowane w VAT od pierwszej sprzedaży

|

| Dostawa towarów wymienionych w załączniku nr 12 do ustawy o VAT

|

Znajdują się tutaj wyroby:

- z metali szlachetnych lub z udziałem tych metali takich jak: złoto, srebro, platyna, rod, iryd, pallad,

- wyroby z bursztynu,

- biżuteria artystyczna.

|

| Towary opodatkowane podatkiem akcyzowym

|

Do towarów objętych podatkiem akcyzowym zalicza się m.in.: wyroby alkoholowe, tytoniowe, samochody osobowe.

Nie dotyczy to:

- energii elektrycznej,

- wyrobów tytoniowych,

- samochodów osobowych zaliczonych do środków trwałych.

|

| Dostawa budynków, budowli lub ich części

|

O ile dostawa jest dokonywana:

- w ramach pierwszego zasiedlenia lub przed nim lub

- pomiędzy pierwszym zasiedleniem a dostawą budynku upłynął okres krótszy niż 2 lata.

|

| Dostawa terenów budowlanych

|

Tereny budowlane zostały zdefiniowane w słowniczku ustawy o VAT. Ogólnie pod tym pojęciem należy rozumieć grunty przeznaczone pod zabudowę zgodnie z miejscowym planem zagospodarowania przestrzennego lub z decyzją o warunkach zabudowy.

|

| Dostawa towarów w ramach umów zawieranych na odległość (sprzedaż internetowa)

|

Obejmuje wyłącznie towary wymienione w ustawie:

- preparaty kosmetyczne i toaletowe,

- komputery, wyroby elektroniczne i optyczne,

- urządzenia elektryczne,

- maszyny i urządzenia, gdzie indziej niesklasyfikowanych.

|

| Hurtowa i detaliczna sprzedaż części i akcesoriów do pojazdów samochodowych i motocykli

|

Bez względu na formę sprzedaży: stacjonarnie czy internetowo.

|

| Usługi prawnicze

|

Brak definicji ustawowej.

Na podstawie ustawy prawo o adwokaturze w zakresie świadczonych usług prawnych mieści się m.in.: świadczenie porad prawnych, sporządzanie opinii prawnych, opracowywanie projektów aktów prawnych oraz występowanie przed sądami i urzędami.

|

| Usługi w zakresie doradztwa

|

Z wyjątkiem doradztwa rolniczego. Na temat usług doradczych można przeczytać w podlinkowanej publikacji.

|

| Usługi jubilerskie

|

Brak definicji ustawowej.

Zgodnie ze słownikiem języka polskiego jubiler to rzemieślnik wyrabiający przedmioty ze szlachetnych metali i drogich kamieni, a także osoba zajmująca się sprzedażą i oceną wyrobów złotniczych, zaś jubilerstwo to rzemiosło jubilerskie

|

| Usługi ściągania długów, w tym factoringu

|

Brak definicji ustawowej.

Umowa faktoringu jest umową nienazwaną. W interpretacji ogólnej Ministra Finansów nr DD5.8201.11.2020 z dnia 15.02.2021 r. można przeczytać m.in., że umowę faktoringu traktuje się, jako umowę zawartą pomiędzy dwiema stronami faktorem a faktorantem. Faktorant przenosi na faktora wierzytelności powstałe w wyniku umowy sprzedaży towarów lub usług zawartej pomiędzy nim a jego klientami – dłużnikami.

W oparciu o definicje wynikające z orzecznictwa (Wyrok Wojewódzkiego Sądu Administracyjnego w Warszawie z 3 września 2008 r. III SA/WA 783/08) “usługa ściągania długów” zakłada istnienie dwóch podmiotów, które zawarły transakcję polegającą na tym, że Usługodawca zobowiązuje się do ściągnięcia długu w zamian za wynagrodzenie. Konsumentem usługi (usługobiorcą) jest ten podmiot, który korzysta z usługi wykonywanej przez kontrahenta, co oznacza, że usługodawca ściąga dług dla usługobiorcy, a nie dla siebie. Tym samym usługa ściągania długów powinna zawierać element przymusowego odzyskiwania długu w przypadku braku dobrowolnej spłaty, wykonywanego na rzecz wierzyciela przez podmiot trzeci. (Interpretacja 0114-KDIP4-1.4012.421.2022.1.DP z dnia 05.09.2022 r.)

|

Bardzo często przedsiębiorcy mają wątpliwości czy muszą się rejestrować do podatku VAT ze względu na specyfikę prowadzonej działalności gospodarczej i kod PKD zgłoszony przy rejestracji firmy. Nic więc dziwnego, że zwracają się z licznymi zapytania do Krajowej Informacji Skarbowej w tym temacie. O problemach i dylematach można przeczytać w wydawanych interpretacjach podatkowych. Na temat rozstrzygnięć wydawanych przez KIS dotyczących zwolnienia podmiotowego w VAT piszemy na łamach naszych publikacji.

Temat wykonywania usług na częściach samochodowych w kontekście zwolnienia z VAT, znajduje się w podlinkowanej publikacji. W innym artykule można również przeczytać, jakie jest stanowisko organów podatkowych na temat wyłączenia ze zwolnienia podmiotowego w VAT w przypadku wykonywania niektórych czynności, link do publikacji znajduje się tutaj.

W ustawie o podatku w przepisach odnoszących się do zwolnienia podmiotowego (art. 113) przy niektórych czynnościach, które nie mogą korzystać ze zwolnienia wymienione zostały kody PKWiU, które mogą być cenną wskazówką do ustalenia, czy mamy obowiązek rejestracji do podatku VAT.

Limit zwolnienia podmiotowego w VAT a świadczenie usług zagranicznych

Świadczenie usług zagranicznych przez polskiego przedsiębiorcę może rodzić uzasadnione obawy z ustaleniem miejsca opodatkowania. Dodatkowo w przypadku przedsiębiorców korzystających ze zwolnienia podmiotowego z przepisów nie wynika, czy przychody z tego tytułu powinny być zaliczane do limitu zwolnienia podmiotowego, czy też nie? Kluczowe w tym przypadku będzie ustalenie miejsca opodatkowania. Dodatkowo VAT rozróżnia opodatkowanie usług na rzecz podatników i niepodatników.

| Opodatkowanie usług zagranicznych na zasadach ogólnych

|

| Usługi na rzecz podatnika

|

Usługi na rzecz niepodatnika

|

| Miejsce, w którym podatnik będący usługobiorcą posiada siedzibę działalności gospodarczej.

|

Miejsce, w którym usługodawca posiada siedzibę działalności gospodarczej.

|

Ustawa o podatku VAT mówi jednak o szeregu wyjątków, gdzie świadczenie usług zagranicznych będzie rozliczane na odmiennych zasadach.

| Opodatkowanie usług zagranicznych – zasady szczególne

|

| Usługi na rzecz podatnika

|

Usługi na rzecz niepodatnika

|

| Typ usługi

|

Miejsce opodatkowania

|

Typ usługi

|

Miejsce opodatkowania

|

| Usługi związane z nieruchomościami

|

W miejscu położenia nieruchomości |

Usługi związane z nieruchomościami.

Usługi zakwaterowania w hotelach lub obiektach o podobnej funkcji

|

W miejscu położenia nieruchomości |

| Świadczenie usług transportowych |

W miejscu, gdzie odbywa się transport |

Usługi transportowe |

Miejsce, gdzie odbywa się transport z uwzględnieniem pokonanych odległości |

| Usługi wstępu na imprezy |

W miejscu, gdzie odbywają się imprezy |

Usługi w dziedzinie kultury, sztuki, sportu, nauki, edukacji, rozrywki oraz podobne usługi, takie jak targi i wystawy oraz usługi pomocnicze do tych usług |

Miejsce, w którym ta działalność jest faktycznie wykonywana |

| Usługi restauracyjne i cateringowe |

W miejscu, w którym usługi są świadczone |

Usługi restauracyjne i cateringowe |

W miejscu, w którym usługi są świadczone |

| Usługi krótkoterminowego wynajmu środków transportu |

W miejscu oddania do dyspozycji usługobiorcy środka transportu |

Usługi krótkoterminowego wynajmu środków transportu |

W miejscu oddania do dyspozycji usługobiorcy środka transportu |

| Usługi turystyki |

W miejscu, w którym usługodawca posiada siedzibę działalności gospodarczej |

Usługi turystyki |

Miejsce, gdzie usługodawca posiada siedzibę działalności |

| Usługi telekomunikacyjne, elektroniczne i nadawcze |

Siedziba działalności gospodarczej usługobiorcy |

Usługi telekomunikacyjne, elektroniczne i nadawcze |

W tym przypadku obowiązuje limit sprzedaży 42.000 zł (10.000 euro).

- sprzedaż do 42.000 zł – wlicza się do limitu zwolnienia podmiotowego i jest opodatkowana w Polsce,

- sprzedaż powyżej 42.000 zł rozliczana jest w OSS lub w kraju konsumenta – nie jest wliczana do limitu zwolnienia podmiotowego

|

Jak widać, opodatkowanie usług świadczonych poza granicami kraju nie jest takie proste, sprawę komplikują przepisy wprowadzające wyjątki od zasady ogólnej.

Podsumowując, jeśli usługa będzie opodatkowana:

- W Polsce – sprzedaż jest wliczana do limitu zwolnienia podmiotowego.

- Poza Polską – sprzedaż nie jest wliczana do limitu zwolnienia podmiotowego.

Limit zwolnienia podmiotowego w VAT a eksport towarów

Eksport towarów jest to transakcja dostawy towarów przez polskiego przedsiębiorcę poza granice Unii Europejskiej. W takim przypadku polski przedsiębiorca, czynny podatnik VAT, może skorzystać z preferencyjnej stawki VAT w wysokości 0%. Tylko wówczas eksporter, czyli polski przedsiębiorca, musi posiadać dokument potwierdzający wywóz towarów poza terytorium UE. Najczęściej jest to dokument celny IE-599 w postaci elektronicznej lub potwierdzony przez organ celny. Eksportu mogą dokonywać zarówno podatnicy VAT czynni, jak i korzystający ze zwolnienia z VAT. Ci ostatni wystawiają fakturę z oznaczeniem “zw”. Sprzedaż jest więc ewidencjonowana na takich samych zasadach, jak w Polsce. W ustawie VAT eksport towarów nie został wymieniony wprost w przepisie mówiącym o tym, czego nie wlicza się do limitu zwolnienia podmiotowego, a to oznacza, że znajdzie się w limicie.

Uwaga!

Wartość sprzedaży z tytułu eksportu towarów wlicza się do limitu zwolnienia podmiotowego

Limit zwolnienia podmiotowego w VAT a otrzymanie zaliczki

Zapłata zaliczki przed dokonaniem dostawy towarów czy świadczeniem usługi nie jest odosobnionym przypadkiem. Nie ma wątpliwości co do zasad rozliczania zaliczek przez podatników VAT czynnych, mają oni obowiązek wystawienia faktury zaliczkowej. Natomiast jeśli chodzi o otrzymanie zaliczki przez podatnika zwolnionego z VAT, to sprawa nie jest już taka oczywista. Ustawa o podatku VAT (art. 106b ust.2) wypowiada się wprost, że przedsiębiorca nie jest obowiązany do wystawienia faktury w odniesieniu do sprzedaży zwolnionej od podatku na podstawie art. 113 ust. 1 i 9. Jednak na żądanie nabywcy zgłoszone w terminie 3 miesięcy od sprzedaży lub otrzymano całość, lub część zapłaty przedsiębiorca ma obowiązek wystawić fakturę.

Jednak żaden z tych przepisów nie odpowiada na pytanie, czy zaliczka znajdzie się w limicie zwolnienia podmiotowego, czy też nie? Panuje pogląd, że jeśli zaliczka spowoduje przekroczenie limitu zwolnienia podmiotowego, to przedsiębiorca powinien ją zaliczyć do limitu i zarejestrować się do VAT. Jednak w dalszym ciągu brakuje wiążącego stanowiska w tym temacie.

Co wlicza się do limitu zwolnienia podmiotowego 2025?

Powyżej opisaliśmy, czego nie wlicza się do limitu zwolnienia podmiotowego, a teraz napiszemy kilka słów o tym co się wlicza do tego limitu. Najczęściej problematyczne będą transakcje przeprowadzane poza terytorium Polski i odniesiemy się do niektórych z nich.

| Wewnątrzwspólnotowa Dostawa Towarów (WDT)

|

Po zmianie przepisów od 01.01.2025 roku przychody ze sprzedaży w ramach WDT są wliczane do limitu zwolnienia podmiotowego w VAT

|

| Eksport towarów

|

Przedsiębiorcy korzystające ze zwolnienia podmiotowego mogą dokonywać eksportu towarów, który będzie wliczany do limitu zwolnienia podmiotowego.

|

| Świadczenie usług zagranicznych

|

Problematyczne przy wyliczaniu limitu może być również świadczenie usług zagranicznych. Ustawa o podatku VAT przewiduje szereg wyłączeń od ogólnej zasady opodatkowania usług zagranicznych w VAT. Dlatego też niezbędna jest znajomość zasad ujmowania takich usług w limicie zwolnienia podmiotowego. Co do zasady sprzedaż opodatkowana w Polsce jest wliczana do limitu, a poza granicami nie liczy się do limitu.

|

| Otrzymanie zaliczki na poczet przyszłej dostawy

|

Brak jest regulacji na ten temat w ustawie o podatku VAT, zdania na ten temat są podzielone. Zaliczka rodzi obowiązek podatkowy w VAT dla czynnego podatnika VAT, a nie dla korzystającego ze zwolnienia. Temat nie jest oczywisty i brakuje wiążącego stanowiska w sprawie.

|

| Transakcje WSTO

|

Wewnątrzwspólnotowa sprzedaż towarów na odległość na rzecz konsumentów nie jest uwzględniana w limicie do zwolnienia podmiotowego, ale dopiero w momencie przekroczenia limitu 42.000 zł (10.000 euro). Oznacza to, że sprzedaż do wysokości wspomnianych limitów znajdzie się w limicie 200.000 zł, ponieważ podlega opodatkowaniu w VAT w Polsce.

|

| Podatek VAT w najmie

|

Najem w ramach działalności gospodarczej może korzystać ze zwolnienia przedmiotowego, ale również może być ujmowany do limitu zwolnienia podmiotowego

|

Zaprezentowane informacje w tabeli powyżej mają na celu zasygnalizowanie obszarów, w których może zrodzić się dylemat i wątpliwość co do ujmowania sprzedaży w limicie zwolnienia podmiotowego. Przy czym na pewno nie są to wszystkie przypadki, które występują w praktyce, dlatego jeśli przedsiębiorca ma uzasadnione obawy, jak postąpić w określonej sytuacji powinien to ustalić najlepiej z urzędem skarbowym lub wystąpić z wnioskiem o wydanie indywidualnej interpretacji podatkowej.

Najem a zwolnienie podmiotowe w VAT

Nie zawsze z przepisów dowiemy się wprost czy najem będzie korzystał ze zwolnienia podmiotowego w VAT, czy też nie. W przypadku najmu w grę wchodzi również zwolnienie przedmiotowe, jeśli jest to najem o charakterze mieszkalnym, przy czym w tym przypadku należy uważać na pewne pułapki, o czym piszemy poniżej. Przede wszystkim powinien być ustalony cel wynajmu.

| Z ustawy o podatku VAT (art. 43 ust. 1 pkt 36) wynika wprost, że usługi w zakresie wynajmowania lub wydzierżawiania nieruchomości o charakterze mieszkalnym lub części nieruchomości, na własny rachunek, wyłącznie na cele mieszkaniowe lub na rzecz społecznych agencji najmu, o których mowa w ustawie o społecznych formach rozwoju mieszkalnictwa korzysta ze zwolnienia przedmiotowego w VAT

|

| W interpretacji ogólnej w sprawie opodatkowania wynajmu nieruchomości mieszkalnych na cele mieszkaniowe, znak sprawy: PT1.8101.1.2021 z dnia 21 października 2021 r. można przeczytać m.in., że usługa wynajmu bądź dzierżawy nieruchomości (lub jej części) o charakterze mieszkalnym (np. lokalu mieszkalnego), świadczona przez czynnego podatnika VAT, innego niż społeczna agencja najmu, który wykorzystuje wynajmowaną nieruchomość na potrzeby prowadzonej działalności gospodarczej, np. dla własnych pracowników lub podnajmuje tę nieruchomość na cele mieszkaniowe,

podlega opodatkowaniu z zastosowaniem podstawowej stawki podatku VAT – 23%

|

| Wynajem lokali użytkowych jest opodatkowany 23% stawką VAT, ale może korzystać ze zwolnienia podmiotowego do kwoty 200.000 zł

|

| Krótkoterminowy najem lokali korzysta z obniżonej stawki VAT 8%. Jeśli najemca będzie pośrednik to będzie to stawka 23%. W tym przypadku ma również zastosowanie limit zwolnienia podmiotowego

|

Utrata prawa do zwolnienia podmiotowego

Przedsiębiorca utraci prawo do zwolnienia podmiotowego zasadniczo w dwóch przypadkach:

| Kiedy przekroczy 200.000 zł – limit zwolnienia podmiotowego.

|

| Kiedy rozpocznie dostawę towarów lub świadczenie usług, które nie mogą korzystać ze zwolnienia z VAT.

|

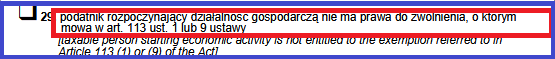

Przedsiębiorca, który korzysta ze zwolnienia podmiotowego, musi skrupulatnie sprawdzać limit tego zwolnienia i kiedy zauważy, że zbliża się do kwoty 200.000 zł powinien stosownie wcześniej dokonać rejestracji do podatku VAT na formularzu VAT-R w poz. 35:

Formularz VAT-R

Natomiast jeśli utrata prawa ma związek z wykonywaniem czynności, które nie mogą korzystać ze zwolnienia z VAT, to musi zaznaczyć na VAT-R:

-

Jeśli rozpoczyna prowadzenie działalności gospodarczej:

- poz. 29:

Formularz VAT-R

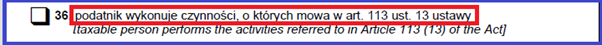

- poz. 36:

Formularz VAT-R

- Jeśli zaczął wykonywać czynności, o których mowa w art. 113 ust. 13 ustawy w trakcie prowadzenia działalności:

- poz.35:

Formularz VAT-R

- poz. 36:

Formularz VAT-R

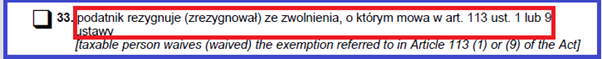

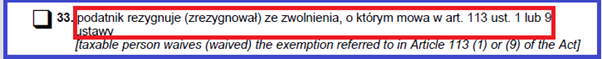

Dobrowolna rezygnacja ze zwolnienia z VAT

Niekiedy przedsiębiorca sam chce zrezygnować ze zwolnienia podmiotowego w VAT, może to zrobić w dowolnym momencie, nie musi z decyzją czekać do końca roku. Zgłoszenie rejestracyjne VAT-R należy złożyć do naczelnika urzędu skarbowego przed początkiem miesiąca, w którym przedsiębiorca rezygnuje ze zwolnienia. W tym przypadku na formularzu VAT-R należy zaznaczyć poz. 33:

Formularz VAT-R

Powrót do zwolnienia podmiotowego z VAT

Część przedsiębiorców, którzy zostali czynnymi podatnikami VAT, może chcieć powrócić do zwolnienia podmiotowego, ale w takim przypadku trzeba pamiętać, że muszą zostać spełnione pewne warunki, o których jest mowa w ustawie VAT.

| Przedsiębiorca, który utracił prawo do zwolnienia sprzedaży od podatku VAT lub zrezygnował z tego zwolnienia może, nie wcześniej niż po upływie roku, licząc od końca roku, w którym utracił prawo do zwolnienia lub zrezygnował z tego zwolnienia, ponownie z niego skorzystać

|

Warunki, które przedsiębiorca musi spełnić, żeby powrócić do zwolnienia:

- nie może przekroczyć limitu obrotu do kwoty 200.000 zł w bieżącym lub poprzednim roku podatkowym,

- nie może wykonywać czynności wymienionych w art. 113 ust. 13

|

| O powrocie do zwolnienia podmiotowego należy zawiadomić naczelnika urzędu skarbowego poprzez złożenie aktualizacji VAT-R.

|

Przedsiębiorca, który powróci do zwolnienia podmiotowego, musi pamiętać o ewentualnych konsekwencjach, które z tego wynikają. Jeśli w okresie, w którym był czynnym podatnikiem VAT, przedsiębiorca nabywał towary handlowe lub środki trwałe, od których odliczał podatek VAT naliczony, to może wystąpić obowiązek skorygowania podatku VAT naliczonego od zakupów:

- towary handlowe – korekta w ostatniej deklaracji VAT,

- środki trwałe i wyposażenie do kwoty 15.000 zł – 12 miesięcy okres korekty,

- środki trwałe powyżej 15.000 zł – 5 lat okres korekty,

- nieruchomości – 10 lat okres korekty.

|

W podlinkowanej publikacji został omówiony temat korekty podatku VAT przy sprzedaży samochodu.

Podwyższenie limitu zwolnienia podmiotowego

W ostatnim czasie pojawiły się głosy w sprawie konieczności podwyższenia limitu zwolnienia podmiotowego w VAT, ponieważ kwota 200.000 zł obowiązuje od 2017 roku. W tym temacie wpłynęła do Ministra Finansów interpelacja nr 37406, w której zadano pytanie, czy prowadzone są prace nad podwyższeniem limitu, na co zezwala dyrektywa unijna, w której jest mowa o 85.000 euro. W odpowiedzi podsekretarz stanu w Ministerstwie Finansów napisał, że opcja przewidziana w dyrektywie nie musi być wdrożona, państwa unijne mają swobodę w tym obszarze. Ministerstwo nie przewiduje zmian w zakresie limitu zwolnienia podmiotowego w VAT do końca 2024 roku.

Zwolnienie przedmiotowe z VAT 2025

Ustawa o podatku VAT przewiduje, że pewne kategorie dostawy towarów i świadczenia usług mogą korzystać ze zwolnienia przedmiotowego. To zwolnienie dotyczy przedmiotu prowadzonej działalności gospodarczej. Pełen katalog czynności objętych zwolnieniem przedmiotowym został wymieniony w art. 43 ustawy VAT, znajdują się w nim w szczególności:

- usługi w zakresie opieki medycznej,

- usługi finansowe,

- dostawy towarów wykorzystywanych wyłącznie na cele działalności zwolnionej od podatku, jeżeli z tytułu nabycia, importu lub wytworzenia tych towarów nie przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego,

- dostawy produktów rolnych i świadczenia usług dokonywanych przez rolnika ryczałtowego,

- usługi pocztowe,

- usługi nauki języków obcych,

- usługi edukacyjne,

- usługi w zakresie wynajmowania lub wydzierżawiania nieruchomości o charakterze mieszkalnym.

|

Ze zwolnienia przedmiotowego korzystają przedsiębiorcy ze względu na przedmiot prowadzonej działalności gospodarczej

|

|

Dla zwolnienia przedmiotowego nie obowiązuje limit sprzedaży

|

Zwolnienie podmiotowe a przedmiotowe

Jeśli chodzi o zwolnienie podmiotowe i przedmiotowe, to zasadnicza różnica pomiędzy nimi polega na tym, że w pierwszym przypadku przedsiębiorca jest ograniczony limitem obrotów rocznych na poziomie 200.000 zł, co nie obowiązuje przy zwolnieniu przedmiotowym.

| Zwolnienie podmiotowe

|

Zwolnienie przedmiotowe

|

| Roczny limit obrotu 200.000 zł

|

Brak limitu

|

| Katalog wyłączeń ze zwolnienia podmiotowego znajduje się art. 113 ust. 13 ustawy VAT

|

Katalog czynności, które korzystają ze zwolnienia przedmiotowego, znajduje się w art. 43 ustawy VAT lub przepisów wydanych na podstawie art. 82 ust. 3

|

| Przedsiębiorca nie ma prawa do odliczania podatku VAT naliczonego od zakupów, ale może zaliczyć do kosztów uzyskania przychodów w PIT, jeśli prowadzi PKPiR

|

Przedsiębiorca nie jest obowiązany do wystawienia faktury w odniesieniu do sprzedaży zwolnionej od podatku na podstawie:

- art. 43 ust. 1 – zwolnienie przedmiotowe,

- art. 113 ust. 1 i 9 – zwolnienie podmiotowe.

|

Podsumowanie

W dzisiejszej publikacji omówiony został temat zwolnienia podmiotowego w VAT, kto i na jakich zasadach może z niego skorzystać, a kiedy zrezygnować.

Znajomość przepisów w temacie zwolnienia podmiotowe w VAT jest bardzo ważna dla każdego przedsiębiorcy, który chce z niego skorzystać. Najczęściej wszyscy wiedzą ile wynosi limit takiego zwolnienia, a już nie zawsze, że nie każdy przedsiębiorca będzie mógł z niego skorzystać. W dzisiejszym artykule przekazaliśmy wszystkie te informacje w dostępnej dla każdego formie.

Przedsiębiorcy, którzy przeprowadzają transakcje zagraniczne, muszą pamiętać, że w niektórych przypadkach sprzedaż jest zaliczana do limitu zwolnienia, a w innych już nie, co zostało wyraźnie wyartykułowane.

W ustawie o podatku VAT mowa jest jeszcze o zwolnieniu przedmiotowym, z którego skorzystają przedsiębiorcy, o ile czynności wykonywane w działalności gospodarczej zostały wymienione w art. 43 ustawy VAT. W przypadku tego zwolnienia nie obowiązuje limit sprzedaży, kluczowy jest przedmiot prowadzonej działalności gospodarczej.

Przedsiębiorcy, którzy mają prawo do skorzystania ze zwolnienia podmiotowego, w dowolnym momencie mogą dobrowolnie z niego zrezygnować. W takim przypadku dokonują rejestracji przed początkiem miesiąca, od którego chcą zostać czynnym podatnikiem VAT. Jeżeli przedsiębiorca utraci prawo do zwolnienia podmiotowego, powinien dokonać rejestracji przed dniem utraty tego prawa.

Wielu przedsiębiorców oczekuje na zmianę kwoty limitu do zwolnienia podmiotowego, jednak jak się dowiadujemy, Ministerstwo Finansów do końca 2024 roku nie przewiduje zmiany tego limitu, o czym można przeczytać w odpowiedzi na interpelację poselską.

Stan prawny na dzień: 19.12.2024 r.

Czym jest reklamacja? Jak wygląda proces reklamacji krok po kroku

Czym jest reklamacja? Jak wygląda proces reklamacji krok po kroku

Pierwsza sprzedaż na Allegro – jak przygotować skuteczną ofertę

Pierwsza sprzedaż na Allegro – jak przygotować skuteczną ofertę

Podnoszenie kwalifikacji pracownika a koszty uzyskania przychodu

Podnoszenie kwalifikacji pracownika a koszty uzyskania przychodu

Obowiązek podatkowy w PIT i VAT a karty podarunkowe

Obowiązek podatkowy w PIT i VAT a karty podarunkowe