Zatory płatnicze mogą być przyczyną dużych utrudnień przy prowadzeniu działalności gospodarczej. Utrata płynności finansowej stanowi poważne zagrożenie dla przedsiębiorców, dlatego od czasu do czasu wprowadzane są nowe regulacje, które mają zapobiegać takim sytuacjom. W dzisiejszej publikacji omówiony zostanie temat ulgi na złe długi w zaliczce na PIT i w zeznaniu rocznym.

Jak nie dopuścić do zatorów płatniczych?

Na przedsiębiorców czeka wiele pułapek przy prowadzeniu działalności gospodarczej. Nie bez znaczenia pozostaje rozmiar prowadzonej działalności gospodarczej. Nie da się ukryć, że mikro, małe i średnie firmy są w trudniejszej sytuacji jeśli chodzi o zachowanie płynności finansowej. Przyczyna jest prosta, dysponują mniejszą ilością gotówki i majątku, mają mniej możliwości zdobycia dofinansowania. Nic więc dziwnego, że ustawodawca wprowadza regulacje, które mają chronić ten sektor gospodarki. Jedną z form ochrony mikro, małych i średnich przedsiębiorców jest wprowadzenie maksymalnie 60-dniowego terminu zapłaty dla należności, które są regulowane przez duże firmy.

| Terminy regulowania zobowiązań w relacjach pomiędzy podmiotami gospodarczymi zostały uregulowane w ustawie o przeciwdziałaniu nadmiernym opóźnieniom w transakcjach handlowych.

|

Nieprzekraczalne terminy regulowania należności przez duże firmy na rzecz mikro, małego i średniego przedsiębiorcy:

- 60 dni – jeśli dłużnikiem jest duży podmiot niepubliczny lub publiczny podmiot leczniczy,

- 30 dni – jeśli dłużnikiem jest podmiot publiczny, z wyłączeniem podmiotu leczniczego.

|

| Ustalenie terminu zapłaty dłuższego niż 60 dni jest możliwe jeśli transakcja przebiega pomiędzy podmiotami niepublicznymi, innymi niż duży przedsiębiorca. Ustalenia nie mogą być rażąco nieuczciwe wobec wierzyciela. |

| Termin zapłaty liczy się od dnia doręczenia dłużnikowi faktury lub rachunku. |

Ulga na złe długi w podatku dochodowym

Z uwagi na zapobieganie zatorom płatniczym w prowadzonej działalności gospodarczej podjęte zostały działania legislacyjne ze strony rządu. Chodzi mianowicie o wprowadzenie przepisów, które mają chronić wierzycieli przed opóźnionymi płatnościami. Nie da się uniknąć sytuacji, w której dłużnik nie zapłaci w terminie ustalonym na umowie, rachunku czy wystawionej fakturze. W ustawie o podatku dochodowym od osób fizycznych (PIT) zostały wprowadzone przepisy, które są określane jako ulga na złe długi w PIT. Jednak nie w każdym przypadku i nie każdy przedsiębiorca występujący w roli wierzyciela skorzysta z tej ulgi. W przepisach zostały zapisane pewne warunki progowe, które powinny być spełnione, o których napiszemy w dalszej części.

Wierzyciel

Przedsiębiorca w roli wierzyciela może, ale nie musi skorzystać z ulgi na złe długi.

|

Dłużnik

Przedsiębiorca w roli dłużnika ma obowiązek stosować przepisy dotyczące ulgi na złe długi.

|

Ulga na złe długi w podatku dochodowym – co powinien wiedzieć wierzyciel?

W przypadku wierzyciela podstawa naliczenia podatku może być zmniejszona w momencie, w którym upływa 90 od dnia terminu zapłaty określonego na fakturze (rachunku) lub w umowie. Jednak, żeby można było to zrobić, muszą być spełnione jeszcze dodatkowe warunki, o których jest mowa w ustawie PIT.

| Warunki uprawniające wierzyciela do skorzystania z ulgi na złe długi w PIT:

|

| Dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji*).

|

| Transakcja handlowa zawarta jest w ramach działalności wierzyciela oraz działalności dłużnika, z których dochody podlegają opodatkowaniu podatkiem dochodowym na terytorium Polski.

|

| Od daty wystawienia faktury (rachunku) lub zawarcia umowy dokumentującej wierzytelność nie upłynęły 2 lata, licząc od końca roku kalendarzowego, w którym została wystawiona faktura (rachunek) lub została zawarta umowa.

|

| Ulga na złe długi nie ma zastosowania jeżeli jedna ze stron transakcji opodatkowuje swoje dochody podatkiem dochodowym poza terytorium Polski.

|

| Wszystkie opisane powyżej warunki muszą być spełnione łącznie.

|

Uwaga!

Skorzystanie z ulgi na złe długi przez wierzyciela jest przywilejem, a nie obowiązkiem. |

*) Status dłużnika, w zależności od formy prawnej, można sprawdzić w:

- Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEiDG).

- Krajowym Rejestrze Sądowym (KRS).

Na temat spełnienia warunku ulgi na złe długi dotyczącego opodatkowania dochodów na terytorium Polski wypowiedział się Dyrektor Krajowej Informacji Skarbowej (KIS) w interpretacji nr 0111-KDIB1-2.4010.557.2020.1.ANK z dnia 11 marca 2021 r. W uzasadnieniu jasno zostało wyartykułowane, że warunek uprawniający do skorzystania z ulgi na złe długi jest spełniony jeśli zarówno wierzyciel jak i dłużnik zawierają transakcje handlowe, a więc transakcję/umowę, której przedmiotem jest odpłatna dostawa towaru lub odpłatne świadczenie usługi a dochód z tych transakcji podlega opodatkowaniu na terytorium Polski. Jeśli chociaż jedna ze stron nie opodatkowuje dochodów w Polsce, ulga na złe długi nie będzie stosowana ani przez wierzyciela, ani przez dłużnika.

Ulga na złe długi w podatku dochodowym – co powinien wiedzieć dłużnik?

W przypadku dłużnika kwota zaliczona do kosztów uzyskania przychodów, która nie została uregulowana w terminie 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie, zwiększy podstawę do opodatkowania w okresie, w którym upłynęło 90 dni.

Uwaga!

Dłużnik ma obowiązek skorzystania z ulgi na złe długi, musi podwyższyć kwotę do opodatkowania w okresie, w którym upłynęło 90 dni.

W podatku PIT faktury kosztowe mogą zostać zaliczone do kosztów uzyskania przychodów w dacie poniesienia, czyli w dacie wystawienia faktury lub innego dokumentu będącego podstawą do zaksięgowania. Nie ma znaczenia czy ta faktura będzie opłacona, czy też nie, chyba że przedsiębiorca korzysta z kasowego rozliczania podatku PIT. Obowiązek rozliczanie ulgi na złe długi przez dłużnika wpływa bezpośrednio na jego obciążenia podatkowe. W momencie, w którym będzie musiał zmniejszyć kwotę kosztów uzyskania przychodów, podstawa do opodatkowania zostanie podwyższona.

Ulga na złe długi w zaliczce na podatek dochodowy – rozliczenia dłużnika

Zobaczmy na przykładach, jak powinno wyglądać rozliczenie ulgi na złe długi w PIT przez dłużnika.

Przykład 1

Firma X zakupiła towary handlowe w firmie Y na kwotę netto 20.000 zł + 23% podatek VAT 4.600 zł, kwota brutto z faktury wynosi 24.600 zł. Termin płatności wskazany na fakturze wyznaczony został na 1 marca 2025 r. W tym przypadku termin 90 dni na uregulowanie należności na rzecz firmy Y upłynął 30 maja 2025 r. W takiej sytuacji jeżeli firma X nie ureguluje należności do 30 maja 2025 r. to ma obowiązek zwiększyć dochód stanowiący podstawę obliczenia zaliczki za miesiąc maj 2025 r. w kwocie 20.000 zł.

Oczywiście w momencie uregulowania zaległej płatności za fakturę dłużnik będzie mógł ponownie zmniejszyć dochód stanowiący podstawę naliczania zaliczki.

Przykład 2

Firma X z przykładu 1 dokonała płatności, na kwotę 24.600 zł brutto, za zaległą fakturę w listopadzie 2025 roku. W takim przypadku kwota netto 20.000 zł zmniejszy dochód do obliczenia zaliczki za miesiąc listopad.

Przykład 3

Pan Piotr w styczniu 2025 roku zakupił towary handlowe za kwotę brutto 36.900 zł, kwota netto 30.000 zł plus VAT 23% w kwocie 6.900 zł. Termin płatności na fakturze został wyznaczony na 31 stycznia 2025 r. Faktura nie została opłacona w terminie 90 dni, ten okres mija 1 maja 2025 r. Oznacza to, że pan Piotr ma obowiązek wykazać ulgę na złe długi w rozliczeniu zaliczki za miesiąc maj.

W tym przypadku podstawa do opodatkowania ulegnie podwyższeniu o kwotę 30.000 zł.

Ulga na złe długi w zaliczce na podatek dochodowy – rozliczenia wierzyciela

Pamiętamy, że wierzyciel może, ale nie musi rozliczać ulgi na złe długi w PIT. Co ważne nie ma również obowiązku informowania dłużnika, że będzie z takiej ulgi korzystał. Również w przypadku wierzyciela ulgę na złe długi można rozliczyć już w trakcie roku podatkowego, nie trzeba czekać z rozliczeniem do terminu złożenia zeznania rocznego.

Przykład 4

Pani Edyta wystawiła 5 marca 2025 r. fakturę sprzedaży na kwotę netto 5.000 zł z terminem płatności 10 marca 2025 r. Nabywca nie uregulował płatności w ciągu 90 dni, tj. do 8 czerwca 2025 r. Oznacza to, że jeżeli do dnia upływu terminu do uregulowania zaliczki za miesiąc czerwiec (20.07.2025 r.) wierzytelność nie zostanie uregulowana, to pani Edyta będzie mogła pomniejszyć dochód do opodatkowania o kwotę 5.000 zł. W tym samym okresie dłużnik ma obowiązek zwiększyć dochód do opodatkowania o taką samą kwotę, bez względu na to, czy wierzyciel skorzysta z ulgi na złe długi, czy nie.

Przykład 5

Pan Adrian wystawił fakturę na kwotę 30.000 zł dnia 1 czerwca 2025 r. z terminem płatności do 30 czerwca 2025 r. Faktura nie została zapłacona do 28 września 2025 r., a więc w terminie 90 dni. Oznacza to, że jeżeli nie będzie płatności do 20.10.2025 r., to ma prawo pomniejszyć dochód do opodatkowania o tę kwotę. Za wrzesień dochód pana Adriana wyniósł 10.000 zł.

Rozliczenie ulgi w zaliczce PIT:

- za wrzesień dochód zostanie pomniejszony o 10.000 zł, a 20.000 zł pozostaje do rozliczenia w kolejnych miesiącach,

- za październik dochód wyniósł 40.000 zł, a więc pan Adrian będzie mógł go pomniejszyć o nieodliczone wcześniej 20.000 zł. Zaliczka na podatek dochodowy będzie liczona od kwoty 20.000 zł (40.000 zł – 20.000 zł),

- dłużnik ma obowiązek zwiększyć podstawę do opodatkowania od razu o całą kwotę 30.000 zł w rozliczeniu zaliczki za miesiąc wrzesień.

Przykład 6

W dniu 1 lipca 2025 r. minęło 90 dnia od upływu terminu płatności za fakturę na kwotę 50.000 zł. Przedsiębiorca/sprzedawca zmniejszył dochód do opodatkowania o tę kwotę. We wrześniu 2025 r. dłużnik uregulował zaległe zobowiązanie w pełnej wysokości. Oznacza to, że dochód do opodatkowania za wrzesień należy powiększyć o uregulowane 50.000 zł.

Ulga na złe długi przy opodatkowaniu ryczałtem

Wielu przedsiębiorców może mylnie zakładać, że jeśli wybrali opodatkowanie ryczałtem i nie rozliczają kosztów uzyskania przychodów, to nie mają obowiązku rozliczania ulgi na złe długi. Jednak przepisy zostały tak skonstruowane, że bez względu na wybraną formę opodatkowania ulga na złe długi dotyczy wszystkich przedsiębiorców.

Ważne!

Po stronie wydatkowej ulga na złe długi przy opodatkowaniu ryczałtem dotyczy jedynie transakcji związanych z zakupem towarów.

|

W przypadku ryczałtu stosowanie ulgi na złe długi polega na:

- Zmniejszaniu kwoty przychodów przez wierzyciela.

- Podwyższeniu kwoty przychodów przez dłużnika.

|

Opodatkowanie różnymi stawkami ryczałtu:

- po stronie wierzyciela pomniejszenie podstawy opodatkowania jest ze stawką podatku, do której odnosi się nieopłacona faktura,

- po stronie dłużnika sytuacja jest bardziej skomplikowana. Jeżeli przedsiębiorca będzie mógł przyporządkować zakup do danej stawki ryczałtu, wówczas problem się rozwiązuje. Natomiast gdy zakup będzie dotyczył różnych stawek ryczałtu, wówczas brakuje konkretnego przepisu, który by to regulował.

Można próbować zastosować analogię do przepisu art. 12 ust. 3 ustawy o ryczałcie, w której jest mowa o tym, że jeżeli przychody są opodatkowane różnymi stawkami ryczałtu i podatnik prowadzi ewidencję w sposób umożliwiający przyporządkowanie przychodów do stawek, to wówczas stosuje się stawki wynikające z ustawy. Natomiast jeżeli ewidencja nie pozwala na właściwe przyporządkowanie przychodów do stawek, wówczas stosuje się stawkę 8,5%, nie dotyczy to przychodów opodatkowanych stawkami 17% i 20%.

Jeszcze innym wyjściem może być procentowe rozliczenie kwoty wynikającej z nieopłaconej faktury. Proporcja dotyczyłaby udziału przychodów opodatkowanych różnymi stawkami zryczałtowanego podatku dochodowego do przychodów ogółem, ale tutaj rodzi się dalsze pytanie: Czy proporcja ma być liczona w skali miesiąca/kwartału, czy roku?

Nie znajdziemy jednoznacznej odpowiedzi na pytanie, w jaki sposób dłużnik powinien rozliczyć ulgę na złe długi przy różnych stawkach ryczałtu. Dlatego w takim przypadku najlepszym wyjściem byłoby skierowanie zapytania o wydanie indywidualnej interpretacji podatkowej.

|

Przykład 7

Pan Rafał wybrał opodatkowanie ryczałtem. W marcu 2025 roku zakupił towary handlowe za kwotę netto 10.000 zł do firmy, ale za nie nie zapłacił i w czerwcu minęło już 90 dni od terminu płatności. Przychody pana Rafała w czerwcu wyniosły kwotę 50.000 zł. Z uwagi na obowiązek zastosowania ulgi na złe długi zaliczkę będzie musiał zapłacić od kwoty 60.000 zł (50.000 zł + 10.000 zł).

Przykład 8

Pani Lucyna w miesiącu maju 2025 r. wystawiła między innymi fakturę na kwotę 3.000 zł netto z terminem płatności 31 maja 2025 r. Faktura nie została uregulowana do 29 sierpnia 2025 r., więc pani Lucyna może pomniejszyć przychód do opodatkowania miesiąca sierpnia o kwotę 3.000 zł. Kwota przychodu sierpnia wyniosła 12.000 zł, ale podatek będzie naliczany od podstawy 9.000 zł (12.000 zł – 3.000 zł).

Ulga na złe długi w pytaniach i odpowiedziach

Przy okazji stosowania ulgi na złe długi mogą pojawić się pewne problematyczne zagadnienia, na które nie znajdziemy odpowiedzi w przepisach. Poniżej omówimy niektóre z nich.

Nabycie środka trwałego, który będzie podlegał amortyzacji a ulga na złe długi.

Przykład 9

Firma A zakupiła środek trwały w miesiącu marcu 2025 r. o wartości początkowej 15.000 zł netto, który podlega amortyzacji. Roczna stawka amortyzacji wynosi 20% rocznie, czyli amortyzacja miesięczna wynosi 250 zł. Zakup nie był finansowany kredytem, płatności nie były rozłożone na raty.

W miesiącu czerwcu 2025 r. minęło 90 dni od upływu terminu płatności za fakturę zakupu. W takim przypadku firma A będzie zobowiązana do podwyższenia podstawy do obliczenia zaliczki na podatek dochodowy o całą kwotę 15.000 zł, pomimo że do tego czasu w kosztach w postaci odpisów amortyzacyjnych znalazła się tylko kwota 500 zł. W momencie zapłaty za fakturę przedsiębiorca będzie mógł zmniejszyć podstawę opodatkowania.

Rozliczanie ulgi na złe długi przez kilka lat

Przykład 10

Przedsiębiorca występujący w roli sprzedawcy (wierzyciel), czynny podatnik VAT, za 2024 rok uzyskał dochód w wysokości 20.000 zł. W miesiącu grudniu 2024 r. upłynął termin płatności za jedną z wystawionych faktur na kwotę 25.000 zł netto. W takiej sytuacji podstawa opodatkowania za 2024 r. będzie wynosiła “0” zł a o pozostałe 5.000 zł przedsiębiorca będzie mógł pomniejszyć podstawę opodatkowania w rozliczeniu rocznym za 2025 r.

Zmniejszenia podstawy opodatkowania w PIT można dokonywać w kolejnych latach podatkowych, nie dłużej jednak niż przez okres 3 lat, licząc od końca roku podatkowego, za który powstało prawo do zmniejszenia, pod warunkiem że wierzytelność nie została uregulowana lub zbyta (art. 26i ust. 3 ustawy o PIT).

Rozliczanie ulgi na złe długi a strata podatkowa

Przykład 11

Przedsiębiorca w rozliczeniu rocznym za 2024 r. poniósł stratę w wysokości 10.000 zł. Dodatkowo w miesiącu grudniu 2024 r. minął termin zapłaty za fakturę sprzedaży na kwotę 5.000 zł. W takim przypadku przedsiębiorca będzie miał prawo wykazać w zeznaniu za 2024 r. stratę w wysokości 15.000 zł.

Zgodnie z przepisami strata może być zwiększona o zaliczaną do przychodów wartość wierzytelności, która nie została uregulowana lub zbyta, przy czym zwiększenia dokonuje się w zeznaniu podatkowym składanym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie. Zmniejszenia podstawy obliczenia podatku (art. 26i ust. 1 pkt 1 ustawy o PIT) albo zwiększenia straty (art. 26i ust. 2 pkt 1 ustawy o PIT) dokonuje się, jeżeli do dnia złożenia zeznania podatkowego wierzytelność nie została uregulowana lub zbyta.

Ulga na złe długi a transakcje zagraniczne

Jeżeli polski przedsiębiorca będzie dokonywał transakcji zagranicznych, czy to na terenie UE, czy też poza nią, nie będzie miał prawa do skorzystania z ulgi na złe długi, ponieważ nie zostaje spełniony warunek transakcji pomiędzy podmiotami na terytorium kraju.

Zbycie wierzytelności przed złożeniem zeznania rocznego

W sytuacji, gdy wierzyciel dokonana zbycia wierzytelności w jakiejkolwiek formie jest to traktowane na równi z jej uregulowaniem. W takiej sytuacji nie ma również prawa do pomniejszania podstawy opodatkowania.

Ulga na złe długi a płatność ratalna

W przepisach podatkowych nie zawsze znajdziemy informacje, które wprost będą opisywały sposób postępowania w każdej sytuacji. Wątpliwości przedsiębiorców może budzić stosowanie ulgi na złe długi przy płatnościach ratalnych czy finansowanych kredytem bankowym.

Przykład 12

Pani Maria zakupiła komputer do firmy w systemie ratalnym. W podatku dochodowym jest opodatkowana na zasadach ogólnych i prowadzi PKPiR. Okres spłaty rat wynosi 6 miesięcy, a terminy płatności przypadają z datą na koniec każdego miesiąca. Pierwsza rata jest płatna w terminie do 31 lipca 2025 r. W takim przypadku ulga na złe długi będzie miała zastosowanie jeśli pani Maria nie zapłaci raty w terminie 90 dni.

Takie podejście prezentują również organy podatkowe w wydawanych interpretacjach. Przykładowo w interpretacji nr 0114-KDIP4-2.4012.525.2020.3.KS z dnia 27 stycznia 2021 r. Dyrektor Krajowej Informacji Skarbowej potwierdził, że jeżeli nabywca i zbywca określą w umowie lub na fakturze, że płatność za dostawę towarów lub świadczenie usług dokonana zostanie w ratach, to 90 dzień będzie biegł dla każdej raty od ustalonego przez strony w umowie lub na fakturze terminu płatności tej raty. W takim przypadku z nieuregulowaniem należności będziemy mieć do czynienia dopiero wówczas, gdy upłynie 90 dni od terminu zapłaty danej raty (a więc od terminu ustalonego między stronami). Rozstrzygnięcie co prawda dotyczyło podatku VAT, ale wydaje się, że analogiczne podejście będzie możliwe również w podatku dochodowym.

| Przy rozłożeniu spłaty należności za zakupione towary czy usługi na raty 90-dniowy termin płatności będzie liczony od terminu poszczególnych rat. |

| Wydaje się, że finansowanie zakupu kredytem bankowym nie będzie miało wpływu na stosowanie ulgi na złe długi. Bank nie będzie stroną transakcji zakupu towarów czy usług, które podlegają pod stosowanie przepisów dotyczących ulgi na złe długi.

|

Ulga na złe długi w zeznaniu rocznym

Zasady rozliczania ulgi na złe długi w zeznaniu rocznym zostały uregulowane w przepisach. Zmniejszenia lub zwiększenia podstawy do opodatkowania dokonuje się w składanym zeznaniu rocznym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie.

Uwaga!

Nawet jeśli ulga na złe długi była rozliczana w zaliczkach na podatek dochodowy w trakcie roku podatkowego, to i tak podlega wykazaniu w zeznaniu rocznym.

|

| Wierzyciel może poczekać z rozliczeniem ulgi na złe długi do czasu złożenia zeznania rocznego. |

| Dłużnik ma obowiązek rozliczenia ulgi na złe długi w okresie, w którym mija 90 dni od terminu płatności. Nie może więc czekać z rozliczeniem ulgi do zeznania rocznego.

|

| Przedsiębiorcy, którzy rozliczają ulgę na złe długi w PIT wraz z zeznaniem rocznym PIT-36, PIT-36L i PIT-28 nie muszą już składać informacji PIT/WZ (Informacja o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikających z transakcji handlowych). Nie oznacza to jednak, że nie mają obowiązku wykazania przed organem podatkowym zwiększeń i zmniejszeń podstawy do opodatkowania.

|

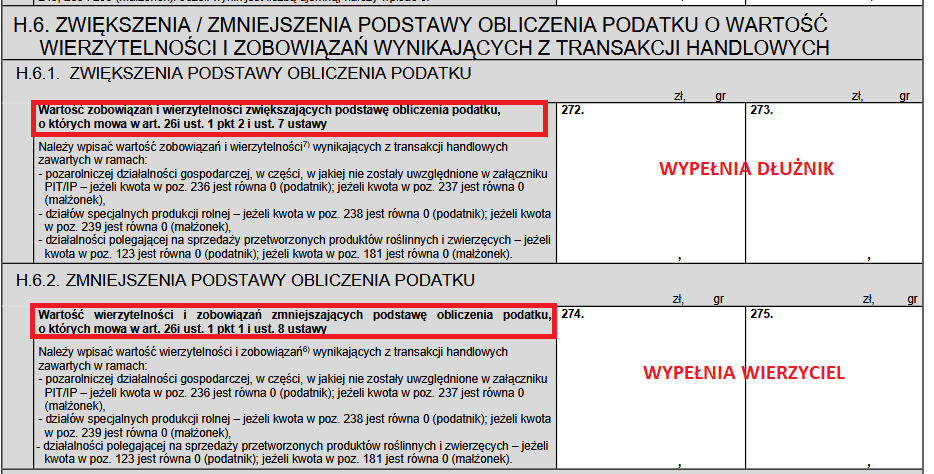

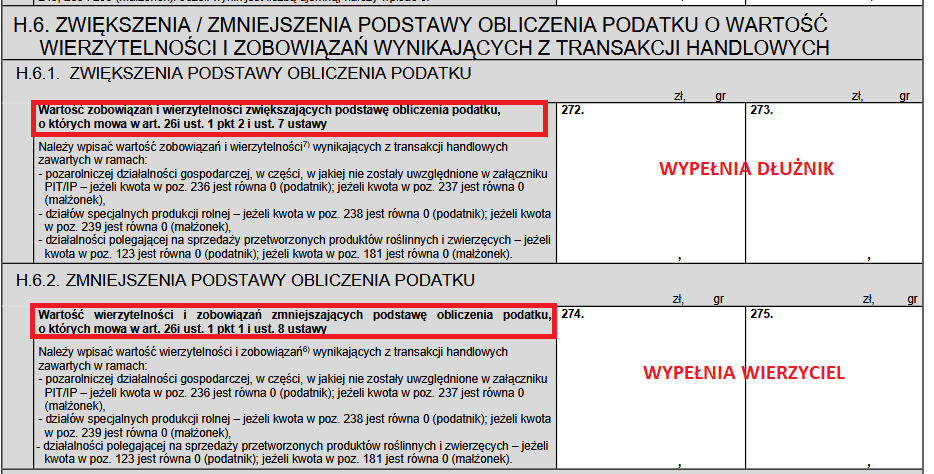

Ulga na złe długi w zeznaniu rocznym PIT-36

W zeznaniu rocznym PIT-36 kwota ulgi na złe długi jest wykazywana w części H.6. “Zwiększenia / zmniejszenia podstawy obliczenia podatku o wartość wierzytelności i zobowiązań wynikających z transakcji handlowych”.

- W części H.6.1. dłużnik wpisuje wartość zobowiązań i wierzytelności zwiększających podstawę do opodatkowania.

- W części H.6.2. wierzyciel wpisuje wartość wierzytelności i zobowiązań zmniejszających podstawę do opodatkowania.

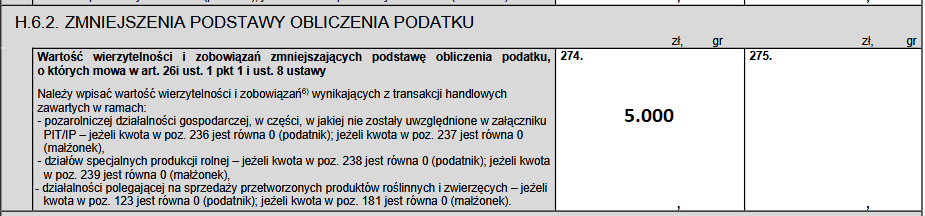

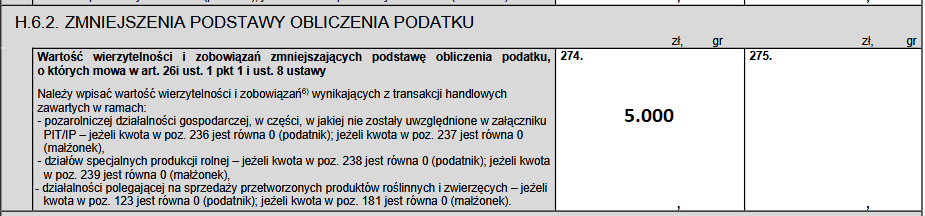

Przykład 13

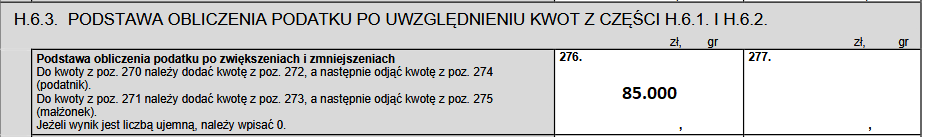

Pani Ilona w 2024 roku była opodatkowana na zasadach ogólnych skala podatkowa. W zeznaniu PIT-36 za 2024 rok w poz. 89 wykazała dochód do opodatkowania w kwocie 90.000 zł.W 2024 roku minęło 90 dni od terminu płatności za fakturę sprzedażą w kwocie 5.000 zł i pani Ilona chce skorzystać z ulgi na złe długi. W tym celu poz. 274 wpisuje kwotę 5.000 zł:

A w poz. 276 w części H.6.3. pojawi się podstaw do obliczenia podatku w kwocie 85.000 zł (90.000 zł – 5.000 zł):

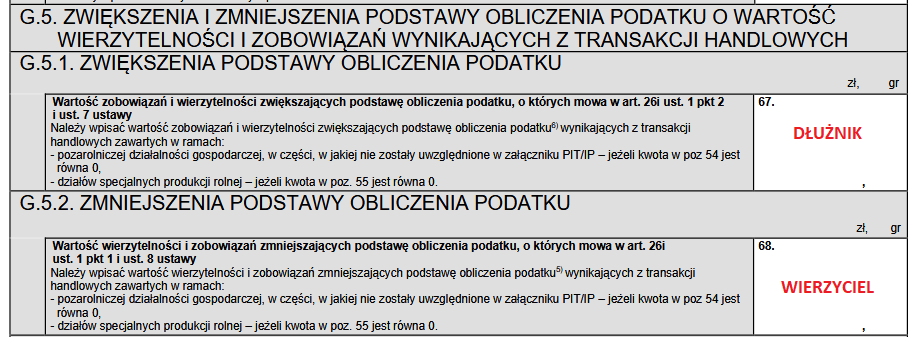

Ulga na złe długi w zeznaniu rocznym PIT-36L

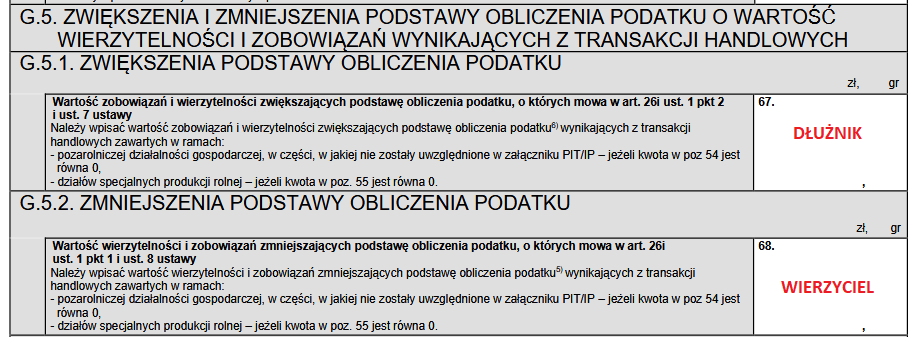

W zeznaniu rocznym PIT-36L kwota ulgi na złe długi jest wykazywana w części G.5. “Zwiększenia / zmniejszenia podstawy obliczenia podatku o wartość wierzytelności i zobowiązań wynikających z transakcji handlowych”:

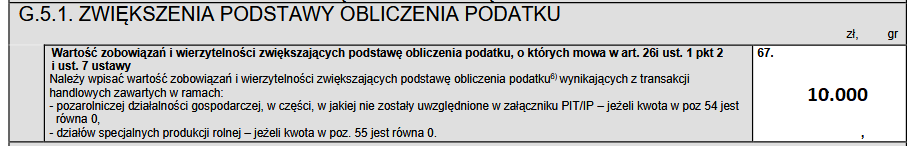

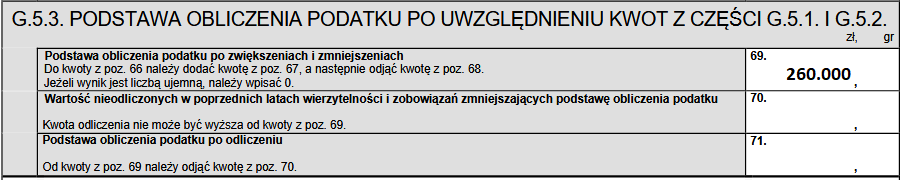

- W części G.5.1. dłużnik wpisuje wartość zobowiązań i wierzytelności zwiększających podstawę do opodatkowania.

- W części G.5.2. wierzyciel wpisuje wartość wierzytelności i zobowiązań zmniejszających podstawę do opodatkowania.

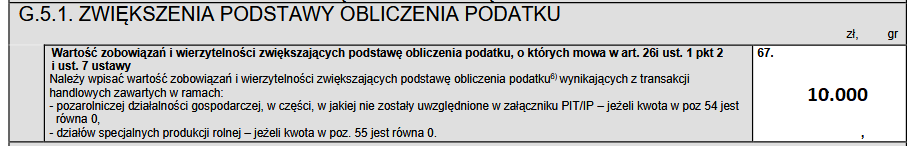

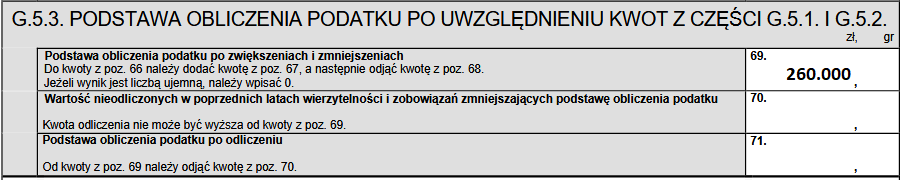

Przykład 14

Pani Aneta w 2024 roku była opodatkowana na zasadach ogólnych podatek liniowy. W zeznaniu PIT-36L za 2024 rok w poz. 30 wykazała dochód do opodatkowania w kwocie 250.000 zł.W 2024 roku minęło 90 dni od terminu płatności za fakturę zakupową w kwocie 10.000 zł i pani Aneta ma obowiązek wykazać ulgę na złe długi. W tym celu poz. 67 wpisuje kwotę 10.000 zł:

A w części G.5.3. w poz. 69 wpisuje kwotę 260.000 zł (250.000 zł + 10.000 zł):

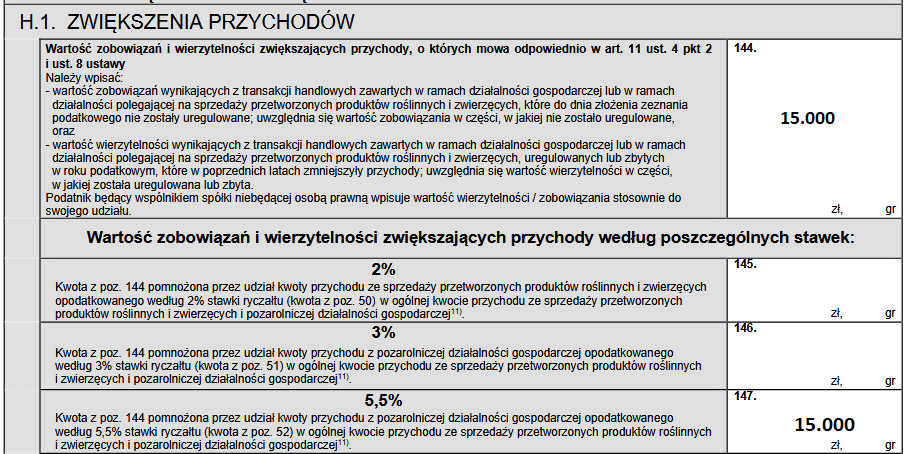

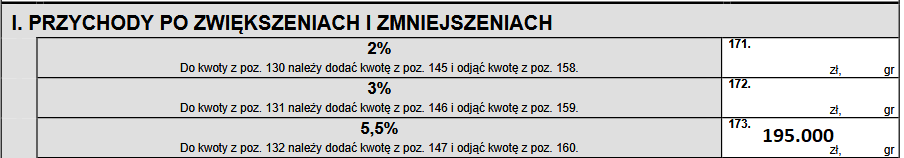

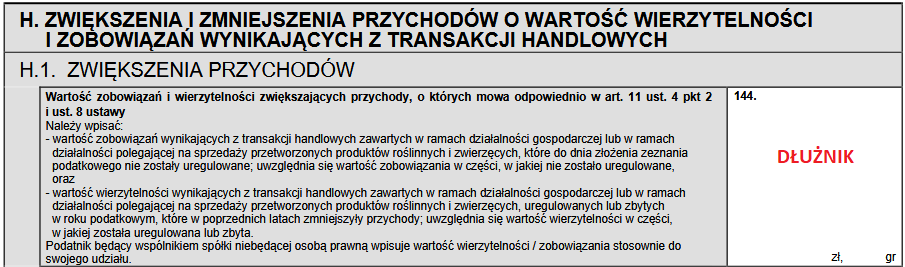

Ulga na złe długi w zeznaniu rocznym PIT-28

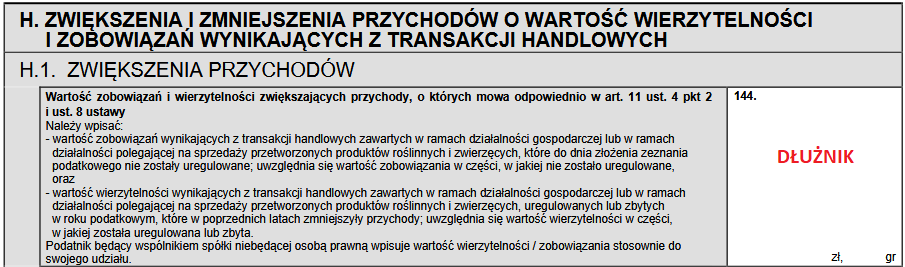

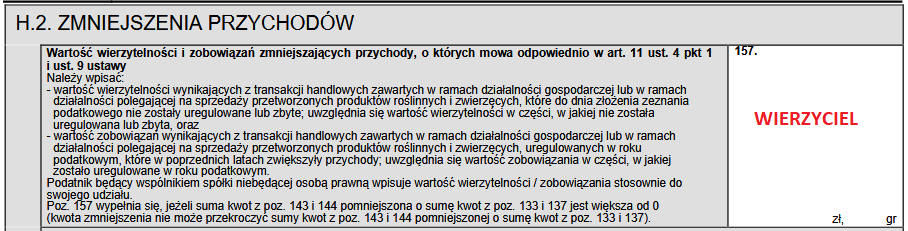

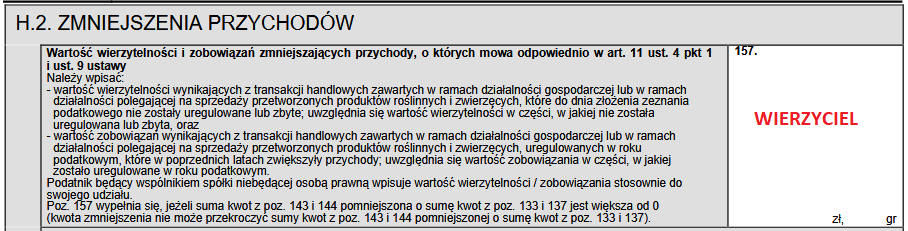

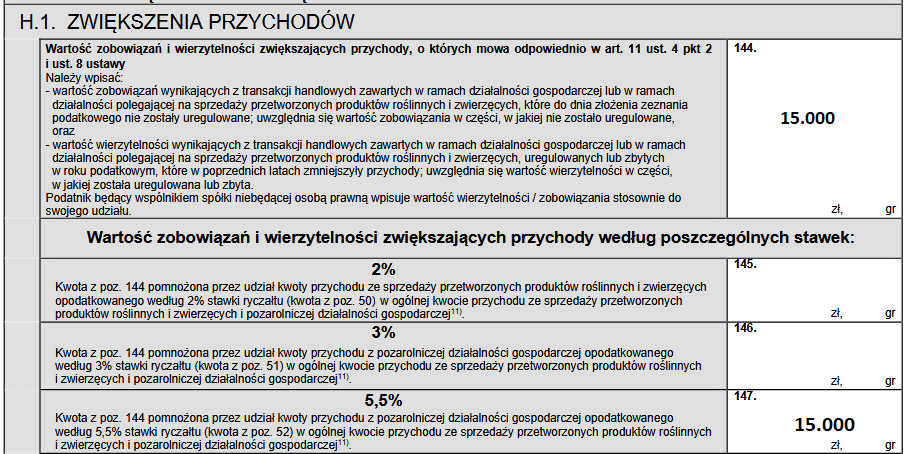

W zeznaniu rocznym PIT-28 ulga na złe długi jest odnotowywana w części H “Zwiększenia / zmniejszenia podstawy obliczenia podatku o wartość wierzytelności i zobowiązań wynikających z transakcji handlowych”:

- W części H.1. dłużnik wpisuje wartość zobowiązań i wierzytelności zwiększających przychód do opodatkowania.

- W części H.2. wierzyciel wpisuje wartość wierzytelności i zobowiązań zmniejszających przychód do opodatkowania.

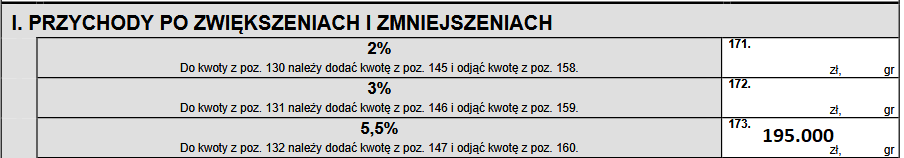

Kwotę przychodów po zwiększeniach i zmniejszeniach wpisuje się w części I w pozycji odpowiadającej stawce ryczałtu stosowanej w działalności gospodarczej.

Przykład 15

Pan Michał w 2024 roku był opodatkowany zryczałtowanym podatkiem dochodowym stawką 5,5%. W zeznaniu PIT-28 za 2024 rok w poz. 26 wykazał przychód do opodatkowania w kwocie 180.000 zł po pomniejszeniu o składki ZUS, przysługujące ulgi i straty. W 2024 roku minęło 90 dni od terminu płatności za zakup towaru w kwocie 15.000 zł i pan Michał ma obowiązek wykazać ulgę na złe długi. W tym celu poz. 144 i 147 wpisuje kwotę 15.000 zł:

Natomiast w poz. 173 wpisuje kwotę 195.000 zł (180.000 zł + 15.000 zł):

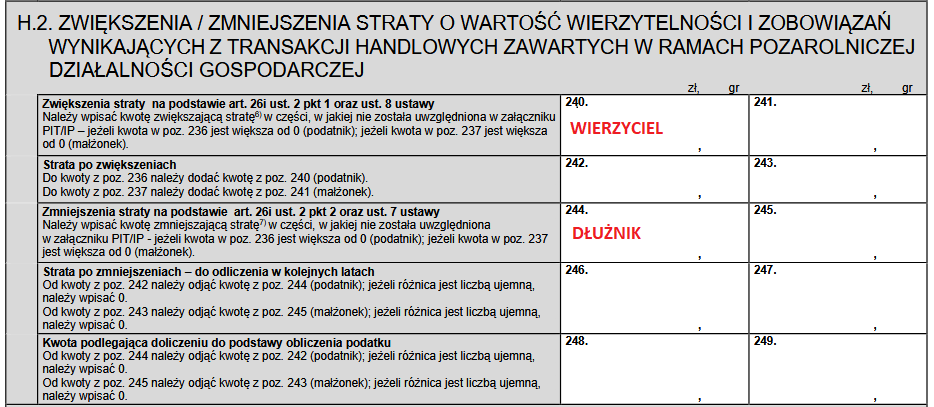

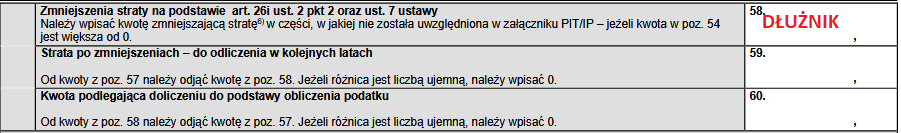

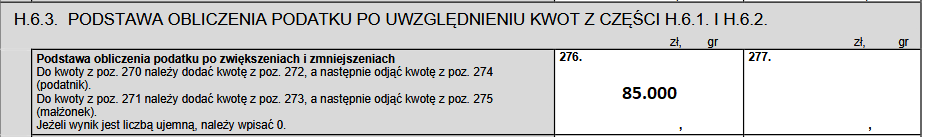

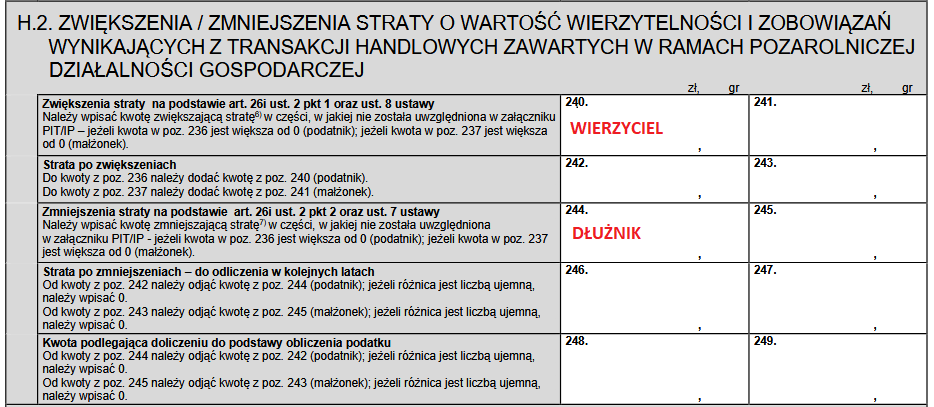

Rozliczenie ulgi na złe długi w przypadku straty podatkowej w PIT-36 i PIT-36L

Jeśli rok podatkowy zakończony jest stratą w zeznaniu rocznym, to rozliczenie ulgi na złe długi w podatku dochodowym będzie miało również wpływ na wysokość rozliczanej straty w latach następnych. Przedsiębiorcy, którzy rozliczają swoje dochody na podstawie PKPiR rozliczenia dokonają w zeznaniach PIT-36 i PIT-36L.

Rozliczenie zwiększenia/zmniejszenia starty w zeznaniu PIT-36

Zwiększenie/zmniejszenie straty w zeznaniu PIT-36 wykazywane jest w części H.2. “Zwiększenia / zmniejszenia straty o wartość wierzytelności i zobowiązań wynikających z transakcji handlowych zawartych w ramach pozarolniczej działalności gospodarczej”:

- części H.2. poz. 240 wierzyciel wpisuje kwotę ulgi na złe długi, która zwiększy kwotę straty.

- W części H.2. poz. 244 dłużnik wpisuje kwotę ulgi na złe długi, która zmniejszy kwotę straty.

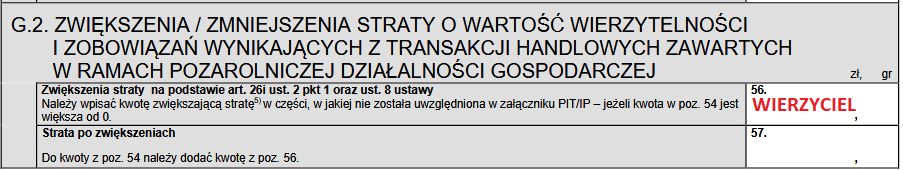

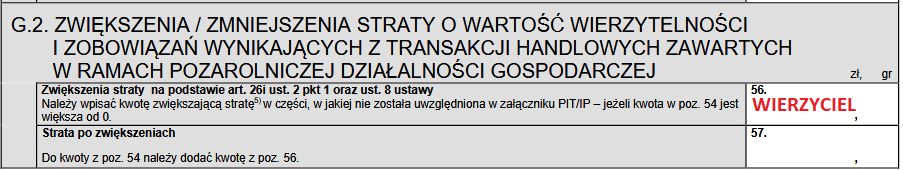

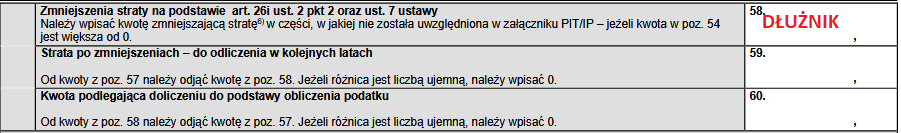

Rozliczenie zwiększenia/zmniejszenia straty w zeznaniu PIT-36L

Zwiększenie/zmniejszenie straty w zeznaniu PIT-36L wykazywane jest w części G.2. “Zwiększenia / zmniejszenia straty o wartość wierzytelności i zobowiązań wynikających z transakcji handlowych zawartych w ramach pozarolniczej działalności gospodarczej”:

- W części G.2. poz. 56 wierzyciel wpisuje kwotę ulgi na złe długi, która zwiększy kwotę straty:

- W części G.2. poz. 58 dłużnik wpisuje kwotę ulgi na złe długi, która zmniejszy kwotę straty:

Rozliczenie ulgi na złe długi w przypadku straty podatkowej w PIT-28

Wbrew temu co mogłoby się wydawać, rozliczenie straty dotyczy również przedsiębiorców, którzy wybrali ryczałt. Pomimo tego, że na ryczałcie nie może wystąpić strata, ponieważ przedsiębiorca nie rozlicza kosztów, to na skutek zmiany formy opodatkowania z zasad ogólnych na ryczałt stratę może odliczyć od przychodów. Powstaje wątpliwość, co w sytuacji, gdy po rozliczeniu straty z lat ubiegłych przychód wynosi 0 zł? Czy w takim przypadku wierzyciel może a dłużnik musi rozliczyć ulgę na złe długi?

Jeśli z rozliczenia rocznego na ryczałcie wyjdzie kwota 0 zł, to:

• przedsiębiorca – wierzyciel ma prawo do rozliczenia ulgi na złe długi,

• przedsiębiorca – dłużnik ma obowiązek rozliczenia ulgi na złe długi.

Przykład 16

Pan Jakub za 2024 rok rozliczał się na ryczałcie i osiągnął przychód w wysokości 120.000 zł. W roku 2023 rozliczał się na podatku liniowym i działalność gospodarczą zamknął ze stratą 150.000 zł. W takim przypadku przychód do opodatkowania za 2024 rok wyniesie 0 zł. W grudniu 2024 roku minęło 90 dni od terminu płatności za fakturę w kwocie 10.000 zł, pan Jakub ma obowiązek zastosować ulgę na złe długi w PIT-28, w tym celu powinien w części H.1. w poz. 144 wpisać kwotę 10.000 zł i od takiego przychodu zapłacić zryczałtowany podatek dochodowy.

Podsumowanie

W dzisiejszej publikacji omówiony został temat rozliczania ulgi na złe długi w zaliczce i zeznaniu rocznym w podatku dochodowym.

Ulga na złe długi dotyczy wierzytelności i zobowiązań nieuregulowanych w terminie 90 dni dnia od terminu płatności na fakturze, rachunku czy umowie. Brak zapłaty za fakturę w takim terminie rodzi obowiązek zwiększenia przychodu lub dochodu do opodatkowania po stronie dłużnika. Natomiast jeśli wierzyciel nie otrzyma zapłaty, to może, ale nie musi skorzystać z ulgi na złe długi.

Ulgę na złe długi można rozliczać w trakcie roku podatkowego w deklarowanych zaliczkach na podatek. Przy czym dłużnik ma obowiązek do skorygowania przychodu/dochodu w trakcie roku w miesiącu, w którym mija 90 dni, nie może z tym czekać do zeznania rocznego.

Ulga na złe długi będzie miała również wpływ na rozliczenie straty podatkowej. U wierzyciela dojdzie do zwiększenia kwoty straty a u dłużnika do zmniejszenia.

Nie ma już obowiązku składania dodatkowych załączników do zeznania rocznego w związku z rozliczaniem straty, jednak przedsiębiorca powinien posiadać własne zestawienia, w których widoczne będą faktury w stosunku, do których rozliczał ulgę na złe długi w PIT.

Stan prawny na dzień:25.06.2025 r.

Ulga na złe długi w zaliczce na PIT – rozliczenie ulgi w trakcie roku czy zeznaniu rocznym?

Ulga na złe długi w zaliczce na PIT – rozliczenie ulgi w trakcie roku czy zeznaniu rocznym?

Wykorzystanie muzyki w filmie – ścieżka dźwiękowa a prawa autorskie

Wykorzystanie muzyki w filmie – ścieżka dźwiękowa a prawa autorskie

Umowa przedwstępna a konsekwencje niezawarcia umowy przyrzeczonej. Gotowy wzór umowy przedwstępnej!

Umowa przedwstępna a konsekwencje niezawarcia umowy przyrzeczonej. Gotowy wzór umowy przedwstępnej!

Najem okazjonalny lokalu. Wzór umowy najmu okazjonalnego z omówieniem!

Najem okazjonalny lokalu. Wzór umowy najmu okazjonalnego z omówieniem!