Obowiązujący od lipca 2018 roku mechanizm podzielonej płatności (split payment) sprawił, że środki zgromadzone na rachunku VAT podatnik może przeznaczyć między innymi na zapłatę zobowiązania wynikającego z deklaracji VAT-7/VAT-7K.

Kiedy możemy mówić o zobowiązaniu podatkowym VAT?

W sytuacji gdy w deklaracji VAT-7/VAT-7K za dany okres rozliczeniowy kwota podatku należnego przewyższa kwotę podatku naliczonego, powstaje zobowiązanie podatkowe, które należy wpłacić na rachunek właściwego urzędu skarbowego, w terminie do 25 dnia miesiąca następującego po miesiącu/kwartale rozliczeniowym.

WAŻNE!

Poniższy artykuł odnosi się do przepisów obowiązujących w 2019 roku.

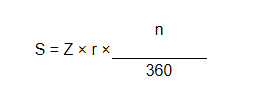

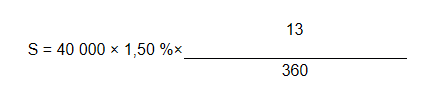

Zgodnie z nowym art. 108d ustawy o VAT, jeżeli zapłata zobowiązania podatkowego z tytułu podatku następuje w całości z rachunku VAT w terminie wcześniejszym niż termin zapłaty podatku, kwotę zobowiązania podatkowego z tytułu podatku można obniżyć o kwotę wyliczoną według wzoru:

w którym poszczególne symbole oznaczają:

S – kwotę, o którą obniża się kwotę zobowiązania podatkowego z tytułu podatku,

Z – kwotę zobowiązania podatkowego z tytułu podatku wynikającą z deklaracji podatkowej przed obniżeniem tego zobowiązania,

r – stopę referencyjną Narodowego Banku Polskiego obowiązującą na dwa dni robocze przed dniem zapłaty podatku,

n – liczbę dni od dnia, w którym obciążono rachunek bankowy albo rachunek w spółdzielczej kasie oszczędnościowo-kredytowej, dla których jest prowadzony rachunek VAT, z wyłączeniem tego dnia, do dnia, w którym upływa termin zapłaty podatku, włącznie z tym dniem*.

* Jeżeli ostatni dzień terminu przypada na sobotę lub dzień ustawowo wolny od pracy, za ostatni dzień terminu uważa się następny dzień po dniu lub dniach wolnych od pracy, chyba że ustawy podatkowe stanowią inaczej. (art. 12 § 5 ustawy ordynacja podatkowa).

W związku z powyższym, jeżeli podatnik dokona zapłaty podatku VAT wynikającego z deklaracji VAT-7/VAT-7K w całości z rachunku VAT, przed 25 dniem miesiąca następującego po miesiącu/kwartale rozliczeniowym, wówczas nabywa prawo do pomniejszenia zobowiązania o kwotę wyliczoną na podstawie ww. wzoru.

Stopę referencyjną Narodowego Banku Polskiego można sprawdzić na stronie NBP.

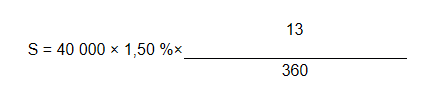

Przykład.

12 października 2018 podatnik zapłaci z rachunku VAT całą kwotę zobowiązania wynikającą z deklaracji VAT-7 za wrzesień 2018, w kwocie 40 000 zł. Termin zapłaty podatku VAT za wrzesień 2018 przypada na 25 października 2018.

Wyliczenie kwoty, o którą podatnik może pomniejszyć zobowiązanie z tytułu VAT jest następujące:

S = 21,66 * (22 zł)

W tym przypadku podatnik może obniżyć kwotę zobowiązania o 22 zł.

*Kwotę zaokrągla się do pełnych złotych zgodnie z zasadami matematycznymi, czyli od 5gr w górę.

Jak liczymy pole n:

Rachunek bankowy podatnika zostanie obciążony 12 października. Termin zapłaty podatku VAT to 25 października. W związku z tym, liczbę dni (zgodnie z objaśnieniem pola n) liczymy od dnia kolejnego, następującego po dniu, w którym obciążono rachunek, aż do dnia upływu terminu zapłaty podatku (włącznie z tym dniem).

Czyli od 13 października do 25 października jest to 13 dni.

Ważne!

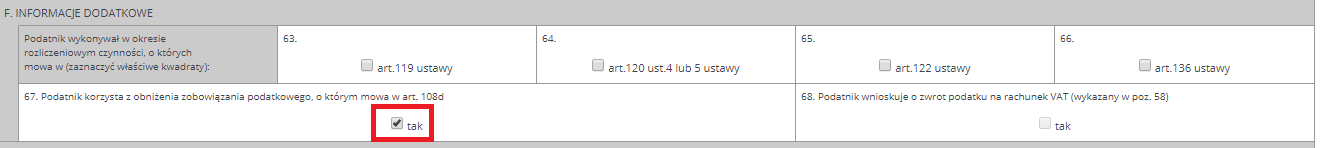

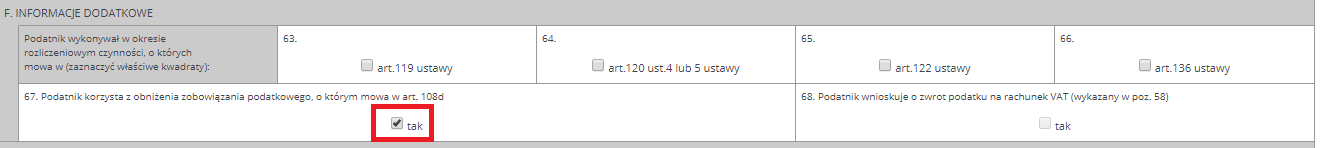

Korzystając z takiego skonta w danym okresie rozliczeniowym, w deklaracji VAT-7(18)/VAT-7K(12)> należy zaznaczyć informacje dodatkowe w części F deklaracji i pole 67 – podatnik korzysta z obniżenia zobowiązania podatkowego, o którym mowa w art. 108d.

Wniosek jest taki, że im większa kwota podatku VAT podlegającego wpłacie do urzędu skarbowego (wynikająca z deklaracji VAT-7/VAT-7K) oraz dużo wcześniejsza realizacja takiego przelewu z rachunku VAT (od terminu podatkowego), tym większa kwota skonta dla podatnika.

Czym jest urlop bezpłatny? Wzory pism do pobrania!

Czym jest urlop bezpłatny? Wzory pism do pobrania!

Korekta składki zdrowotnej – jak i do kiedy można jej dokonać? Kompendium

Korekta składki zdrowotnej – jak i do kiedy można jej dokonać? Kompendium

Czterodniowy tydzień pracy w Polsce – co wiemy o programie pilotażowym i co to oznacza dla przedsiębiorców?

Czterodniowy tydzień pracy w Polsce – co wiemy o programie pilotażowym i co to oznacza dla przedsiębiorców?

Wynajem mieszkań przez Airbnb i Booking.com – co zmienia dyrektywa DAC-7? Czy wynajmujący zapłacą podatek

Wynajem mieszkań przez Airbnb i Booking.com – co zmienia dyrektywa DAC-7? Czy wynajmujący zapłacą podatek