W 2022 roku po wprowadzeniu Polskiego Ładu wielu przedsiębiorcom trudno jest się odnaleźć w tej nowej rzeczywistości. Do tego wszystkiego jeszcze w trakcie 2022 roku wprowadzona została znacząca nowelizacja ustawy, której skutki będziemy odczuwać jeszcze w 2023 roku. Ma ona związek m.in. z możliwością wstecznej zmiany formy opodatkowania, taka opcja nie była nigdy wcześniej dostępna. W dzisiejszej publikacji opiszemy na co zwrócić uwagę decydując się na zmianę formy opodatkowania z podatku liniowego na podatek według skali i podajemy termin, w którym można to zrobić.

Wiele osób prowadzących działalność gospodarczą miało nadzieję, że po nowelizacji ustawy o Polskim Ładzie każdy przedsiębiorca po zakończonym 2022 roku będzie mógł zdecydować o zmianie formy opodatkowania. Jak się jednak okazuje ten przywilej otrzymali tylko ci, którzy wybrali opodatkowanie na 2022 rok podatkiem liniowym i zryczałtowanym podatkiem dochodowym. Jak można przeczytać w uzasadnieniu do ustawy zmieniającej ma to związek z obniżeniem podatku z 17% do 12% w pierwszym progu skali podatkowej.

Zmiany formy opodatkowania za 2022 rok mogą dokonać tylko przedsiębiorcy, którzy pierwotnie wybrali opodatkowanie podatkiem liniowym lub zryczałtowanym podatkiem dochodowym. Ta grupa może po zakończeniu 2022 roku zmienić formę opodatkowania na skalę podatkową i rozliczyć cały rok w ten sposób. Nie ma możliwości zmiany formy opodatkowania w odwrotnej konfiguracji, a mianowicie ze skali podatkowej na podatek liniowy czy ryczałt.

W sierpniu 2022 roku Ministerstwo Finansów wydało przewodnik dla przedsiębiorców, w którym opisuje na co powinni zwrócić uwagę osoby zainteresowane przy zmianie formy opodatkowania na zasady ogólne podatek według skali podatkowej. Każdy kto zdecyduje się na ten krok przed podjęciem ostatecznej decyzji powinien dokładnie poznać wszystkie za i przeciw takiej decyzji. W naszej publikacji zwrócimy uwagę na najważniejsze kwestie, które należy brać pod uwagę na etapie podejmowania decyzji.

| Wybierając skalę podatkową do rozliczenia za 2022 rok musisz pamiętać, że:

|

Nie musisz składać odrębnego oświadczenia o wyborze formy opodatkowania na 2022 rok

|

O zmianie formy opodatkowania na podatek według skali podatkowej poinformujesz w składanym zeznaniu rocznym PIT-36 (PIT-36S) zamiast PIT-36L (PIT-36LS) za 2022 rok składanym do 2 maja 2023 roku (30 kwietnia wypada w niedzielę) |

Przez cały 2022 rok wpłacasz zaliczki na podatek według zasad obowiązujących dla podatku liniowego |

W składanym PIT-36 (PIT-36S) wykazujesz:

- przychody,

- koszty uzyskania przychodów,

- dochód/stratę.

|

W PIT-36 (PIT-36S) wykazujesz należne i wpłacone zaliczki miesięczne lub kwartalne wyliczone według zasad dla podatku liniowego |

Decydując się na rozliczenie w PIT-36 (PIT-36S) można skorzystać ze wspólnego rozliczenia z dzieckiem lub małżonkiem, pod warunkiem spełnienia pozostałych wymagań ustawowych |

Przy skali podatkowej istnieje możliwość skorzystania z szerszego wachlarza ulg i odliczeń |

Ważne!

Jeśli po zakończonym 2022 roku złożysz rozliczenie roczne PIT-36L (PIT-36LS), to tracisz prawo do zmiany formy opodatkowania za 2022 rok na zasady ogólne podatek według skali podatkowej |

Ważne!

Wsteczna zmiana formy opodatkowania za 2022 rok dotyczy tylko tego roku, nie dotyczy lat następnych. Jeżeli przedsiębiorca będzie chciał wybrać podatek według skali również na 2023 rok, to musi to zrobić na zasadach ogólnych. Mianowicie musi złożyć oświadczenie do naczelnika urzędu skarbowego w terminie do 20 dnia miesiąca następującego po miesiącu osiągnięcia pierwszego przychodu w 2023 roku.

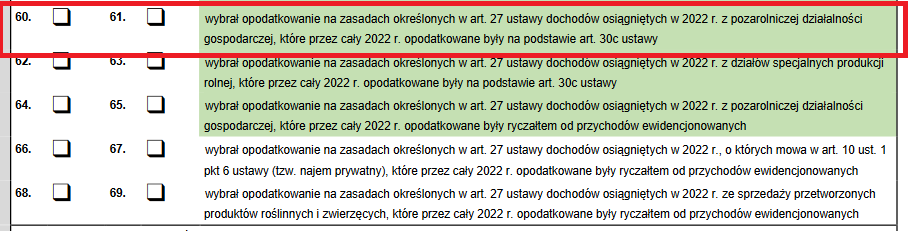

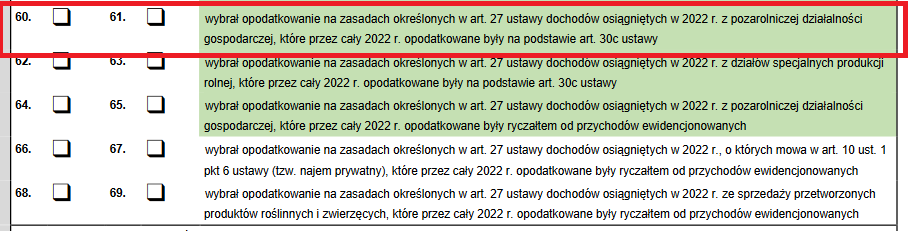

Wiemy już, w którym miejscu w zeznaniu rocznym za 2022 rok trzeba będzie wskazać zmianę formy opodatkowania na skalę podatkową za 2022 rok. Są już dostępne nowe wzory formularzy do rozliczeń za 2022 rok. W przypadku przedsiębiorcy, który wybrał podatek liniowy należy zaznaczyć odpowiednio checkbox 60 lub 61, jak to zostało pokazane poniżej:

W związku ze zmianami wprowadzonymi przez Polski Ład nie można także zapominać, że obecnie składka zdrowotna jest płacona w różnej wysokości, w zależności od tego, jaką formę opodatkowania wybierze przedsiębiorca. Z uwagi na bezprecedensową sytuację, jaka ma miejsce w rozliczeniach za 2022 rok, kiedy to dopuszczalna jest wsteczna zmiana formy opodatkowania nie można zapominać, że ma to również wpływ na rozliczenie składki zdrowotnej za ten okres. Jeżeli chodzi o miesięczne rozliczenia ZUS składane w 2022 roku, to nie trzeba będzie ich korygować. Jednak począwszy od rozliczeń za 2022 rok każdy przedsiębiorca ma jeszcze obowiązek przygotowania i przesłania rocznego rozliczenia składki zdrowotnej ZUS. Oznacza to, że ci którzy zdecydują się na zmianę formy opodatkowania na podatek według skali za 2022 rok będą musieli przeliczyć składkę zdrowotną za ten okres i w rozliczeniu rocznym wykazać ją w wysokości 9% od osiągniętego dochodu a nie 4,9%, tak jak to miało miejsce na podatku liniowym.

Liniówka czy skala podatkowa – oto jest pytanie?

Dla lepszego zobrazowania tematu posłużymy się przykładem liczbowym, który najlepiej działa na wyobraźnie ludzi.

Przykład

Pan Michał wybrał na 2022 rok podatek liniowy. Jednak po wprowadzeniu zmian przepisów trakcie 2022 roku zastanawia się, czy może skala podatkowa pozwoli mu na większe oszczędności, zobaczmy to na liczbach. Przy wyliczeniach założono, że pan Michał będzie się rozliczał samodzielnie lub jako osoba samotnie wychowująca dziecko, oczywiście jest to tylko jedna z dostępnych opcji.

- 180.000 zł – przychód w działalności,

- 40.000 zł – koszty uzyskania przychodów, w tym składki na ubezpieczenia społeczne,

- 0,00 zł – różnice remanentowe,

- 140.000 zł – dochód.

| Obciążenia |

Rozliczenie na liniówce (19%)

|

Rozliczenie na skali podatkowej |

| Indywidualnie |

Jako osoba samotnie wychowująca dziecko |

| Wysokość podatku za 2022 rok |

25.297 zł

(140.000 zł – 6.860*) zł) x 19% |

17.200 zł |

9.600 zł |

| Składka zdrowotna |

6.860 zł

(140.000 zł x 4,9%)

|

12.600 zł

(140.000 zł x 9%)

|

12.600 zł |

| Łączne obciążenie podatkowe i składkowe |

32.157 zł |

29.800 zł |

22.200 zł |

*) Przedsiębiorcy na liniówce mają prawo pomniejszyć dochód do opodatkowania o zapłaconą składkę na ubezpieczenie zdrowotne do limitu 8.700 zł.

W takich granicach przychodu/dochodu nawet przy rozliczeniu indywidualnym widać różnicę, która przemawia na korzyść podatku według skali podatkowej. Przykład ma jedynie charakter podglądowy, każde rozliczenie będzie dokonywane w oparciu o zupełnie inne dane wyjściowe.

Podsumowanie

Prawo do zmiany formy opodatkowania za 2022 rok przysługuje każdemu przedsiębiorcy, który wybrał opodatkowanie podatkiem liniowym. W przypadku tych osób nie ma konieczności zmiany ewidencji przychodów i kosztów uzyskania przychodów. Zarówno na podatku liniowym, jak i podatku według skali podatkowej prowadzona jest podatkowa książka przychodów i rozchodów. Tak samo w jednym, jak i w drugim przypadku jest obowiązek sporządzenia remanentu na 31 grudnia 2022 r., więc nie ma dodatkowych obowiązków w tym zakresie. Jedynie trzeba będzie pamiętać o przeliczeniu rocznej składki zdrowotnej i wykazaniu jej w rozliczeniu rocznym składanym do 22 maja 2023 r. (20 maja sobota). Przedsiębiorca przed podjęciem ostatecznej decyzji powinien dokładnie przemyśleć wszystkie za i przeciw. Czasu na podjęcie ostatecznej decyzji jest sporo, bo aż do 2 maja 2023 r.

| Kroki przy zmianie formy opodatkowania z podatku liniowego na skalę podatkową: |

Złóż zeznanie PIT-36 (PIT-36S) w terminie do 2 maja 2023 r. |

Złóż rozliczenie roczne składki zdrowotnej w terminie do 22 maja 2023 r., w którym wyliczysz wysokość tej składki na zasadach obowiązujących dla skali podatkowej. |

Postępowanie sądowe z udziałem konsumentów. Obowiązki przedsiębiorcy

Postępowanie sądowe z udziałem konsumentów. Obowiązki przedsiębiorcy

Uchylenie uchwały spółki z o.o. – wzór pozwu z omówieniem

Uchylenie uchwały spółki z o.o. – wzór pozwu z omówieniem

Nielegalna reklama – jakich produktów nie można reklamować w Polsce?

Nielegalna reklama – jakich produktów nie można reklamować w Polsce?

Umowa o świadczenie usług drogą elektroniczną

Umowa o świadczenie usług drogą elektroniczną