Począwszy od 2018 roku ZUS wprowadził obowiązek zapłaty składek na jeden indywidualny numer rachunku bankowego, który jest generowany dla każdego przedsiębiorcy. Zmieniły się również zasady rozliczania dokonywanych wpłat, jest to jedna z najważniejszych zmian. Przed zmianą wpłata była zaliczana na bieżące zobowiązania, nawet jak przedsiębiorca posiadał zaległości. Natomiast po zmianie jeżeli na koncie płatnika składek figurują zaległości, to wpłata jest zaliczana na poczet najstarszych zaległości. W dzisiejszej publikacji odpowiemy sobie na pytanie, jakie wady i zalety ma e-składka ZUS.

Co to jest e-składka ZUS?

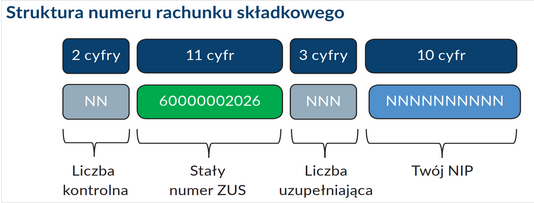

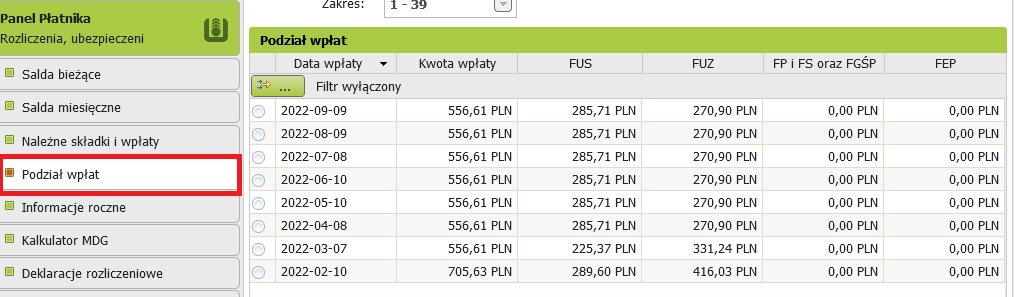

E-składka ZUS oznacza, że każdy przedsiębiorca, który rozpoczyna prowadzenie działalności gospodarczej otrzymuje numer rachunku składkowego, na który będzie dokonywał zapłaty należnych składek ZUS. Na stronach ZUS opublikowana jest struktura numeru rachunku składkowego:

Jak widać każdy numer zawiera m.in. NIP przedsiębiorcy, co nadaje mu charakteru indywidualnego a jednocześnie jest łatwo identyfikowalny. Każdy przedsiębiorca może odszukać swój numer składkowy korzystając z wyszukiwarki ZUS.

Wszystkie płatności do ZUS są dokonywane jednym przelewem, na którym znajdą się zsumowane składki na:

- ubezpieczenia społeczne,

- ubezpieczenie zdrowotne,

- Fundusz Pracy,

- Fundusz Gwarantowanych Świadczeń Pracowniczych,

- Fundusz Emerytur Pomostowych.

Oczywiście nie każdy opłaca wszystkie składki, zależy to od posiadanych tytułów do ubezpieczeń, jak i innych innych przyczyn wynikających z obowiązujących przepisów.

Na podstawie złożonych dokumentów rozliczeniowych ZUS dokonuje księgowania wpłaty. Przedsiębiorcy, którzy posiadają zadłużenia powinni jednak pamiętać, że w pierwszej kolejności wpłata zostanie zaliczona na poczet najstarszych zaległości. Ta zasada może bardzo często komplikować rozliczanie składek ZUS i utrudniać ich księgowanie w podatkowej książce przychodów i rozchodów (PKPiR).

Składki ZUS – podatkowe rozliczenie przez przedsiębiorcę

Co do zasady wszystkie wydatki, które mają związek z prowadzoną działalnością gospodarczą mogą być kosztem firmy. Niewątpliwie składki ZUS mają taki charakter, tylko w kosztach znajdą się dopiero wówczas, kiedy zostaną opłacone. Nie mniej ważna jest kwestia kiedy i jakie składki ZUS można odliczyć. W tabeli poniżej zebrano informacje na temat tego, jakie składki mogą być ujmowane w kosztach podatkowych czy pomniejszać podstawę do opodatkowania w zależności od wybranej formy opodatkowania w działalności gospodarczej:

| Rodzaj składek ZUS

|

Forma opodatkowania w działalności gospodarczej

|

| Skala podatkowa

|

Podatek liniowy

|

Ryczałt

|

Karta podatkowa

|

Składka na ubezpieczenia: emerytalne, rentowe, chorobowe, wypadkowe

|

Można rozliczyć na dwa sposoby:

- w kosztach uzyskania przychodów

- pomniejszyć podstawę do opodatkowania

|

Można rozliczyć na dwa sposoby:

- w kosztach uzyskania przychodów,

- pomniejszyć podstawę do opodatkowania

|

Pomniejszają przychód do opodatkowania

|

Nie ma możliwości odliczenia

|

Składka na Fundusz Pracy i Fundusz Solidarnościowy

|

Zalicza się do kosztów uzyskania przychodów

|

Zalicza się do kosztów uzyskania przychodów

|

Nie są nigdzie ujmowane

|

Nie są nigdzie ujmowane

|

Składka zdrowotna

|

Nie można odliczyć w żadnej formie

|

Można odliczyć od podatku lub zaliczyć do kosztów uzyskania przychodów do wysokości limitu, w 2023 r. jest to kwota 10.200 zł.

|

Można pomniejszyć przychód o 50% zapłaconej składki zdrowotnej

|

Można pomniejszyć podatek o 19% zapłaconej składki zdrowotnej

|

Składki ZUS – podatkowe rozliczenie przez pracodawcę

Jeżeli przedsiębiorca zatrudnia pracowników, to zaczyna wchodzić w nową rolę płatnika składek. W takim przypadku ma jeszcze obowiązek zapłaty składek ZUS w części płatnika, których wysokość kształtuje się następująco:

- emerytalna – 9,76% podstawy wymiaru

- rentowa – 6,50% podstawy wymiaru,

- wypadkowa – od 0,67% do 3,33% podstawy wymiaru,

- Fundusz Pracy (FP) i Fundusz Solidarnościowy (FS) – 2,45% podstawy wymiaru

- Fundusz Gwarantowanych Świadczeń Pracowniczych (FGSP) – 0,10% podstawy wymiaru.

Podstawą wymiaru składek jest przychód uzyskany przez pracownika. Składki w części finansowanej przez pracodawcę również znajdą się w kosztach uzyskania przychodów w PKPiR.

Terminy ujmowania składek ZUS

Co do zasady składki ZUS znajdą się w kosztach podatkowych pod warunkiem, że zostały opłacone. Na potwierdzenie przedsiębiorca powinien posiadać stosowny dokument taki jak: dowód wpłaty, przelew czy wyciąg bankowy. Jeżeli składki ZUS przedsiębiorca płaci tylko za siebie, to będzie mógł pomniejszyć zaliczkę na podatek dochodowy na zasadach opisanych w tabeli powyżej w miesiącu faktycznej zapłaty składek. Nieco inaczej wygląda rozliczanie składki ZUS od wynagrodzeń pracowników w części płatnika składek. Począwszy od 2023 roku zmieniły się przepisy, co do daty księgowania tych składek w kosztach podatkowych.

Księgowanie składek ZUS w części płatnika składek w PKPiR zmieniło się od 2023 r. Szczegółowo na przykładach zostało to omówione w

podlinkowanej publikacji.

E-składka ZUS – co zobaczymy na PUE ZUS?

Platforma Usług Elektronicznych PUE ZUS umożliwia załatwienie wielu spraw bez wychodzenia z domu. Począwszy od 1 stycznia 2023 r. przedsiębiorca, który prowadzi działalność gospodarczą, bez względu na to czy zatrudnia pracowników, czy też nie, ma obowiązek założenia profilu PUE ZUS, o czym obszernie informowaliśmy w podlinkowanej publikacji. Jeśli przedsiębiorca sam nie założy sobie tego profilu, to w jego imieniu zrobi to ZUS. Na PUE ZUS przedsiębiorca znajdzie szereg informacji, które są pomocne w bieżącej działalności gospodarczej. W dzisiejszym artykule będą nas interesowały te, które mają związek z e-składką.

| Podstawowe informacje dostępne na PUE ZUS dotyczące e-składki:

|

Informacja o saldzie bieżącym i saldzie miesięcznym

|

Informacja o składkach należnych i opłaconych

|

Roczna informacja dla płatnika składek

|

Wykaz deklaracji rozliczeniowych przekazanych do ZUS

|

Po zalogowaniu na PUE ZUS w zakładce “Panel płatnika” znajdziemy szereg informacji na temat stanu naszego konta w ZUS.

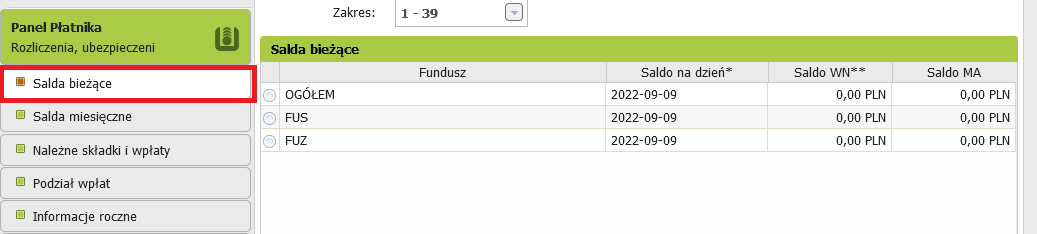

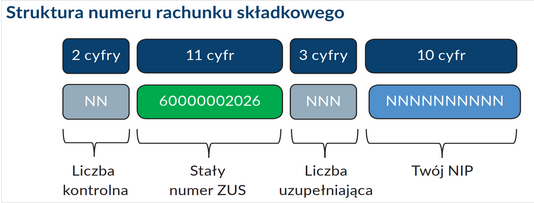

Informacja o saldzie bieżącym i miesięcznym

W tym okienku zobaczymy saldo rozliczeniowe w ZUS, możliwe są dwie opcje: posiadamy zadłużenie lub mamy nadpłacone składki:

- saldo WN – pokazuje kwotę zadłużeniem z tytułu nieopłaconych składek ZUS,

- saldo MA – informuje o nadpłacie składek.

Na liście widoczne są te fundusz, na które przedsiębiorca opłaca składki.

- FUS – jest to Fundusz Ubezpieczeń społecznych,

- FUZ – jest to Fundusz Ubezpieczeń Zdrowotnych,

- FP, FS i FGŚP.

Na zrzucie poniżej nie są widoczne FP, FS i FGŚP:

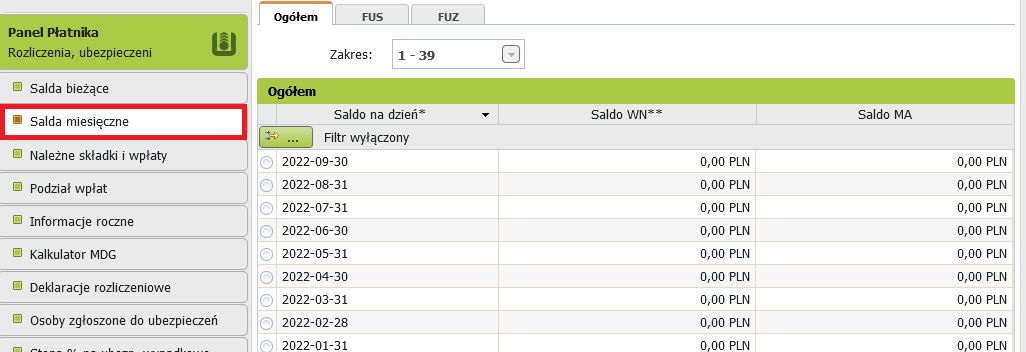

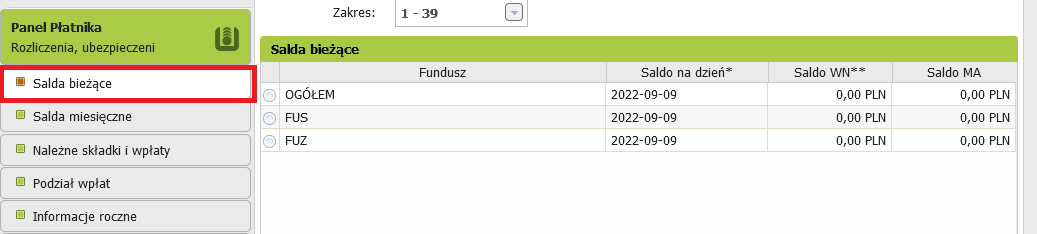

W oknie “Saldo miesięczne” prezentowane są salda na koniec każdego miesiąca, w rozbiciu na poszczególne fundusze opłacane przez przedsiębiorcę za okres ostatnich 12 miesięcy. Saldo “ogółem” pokazuje sumę wartości wszystkich funduszy. Jeśli przedsiębiorca chce sięgnąć do danych archiwalnych, to musi je zamówić.

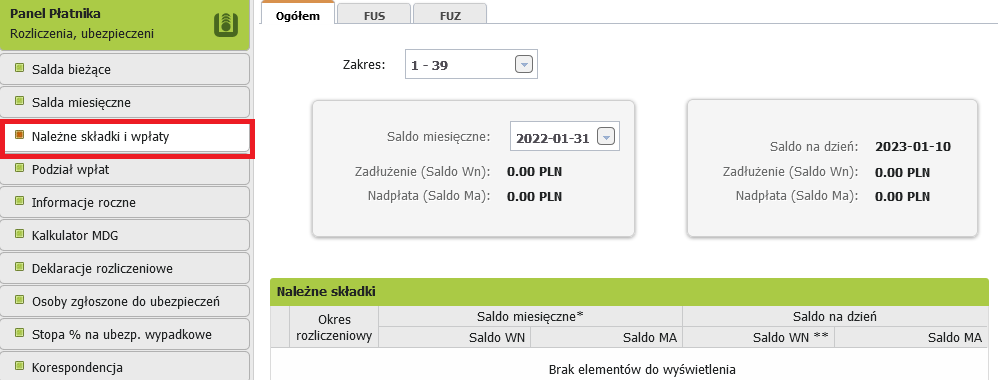

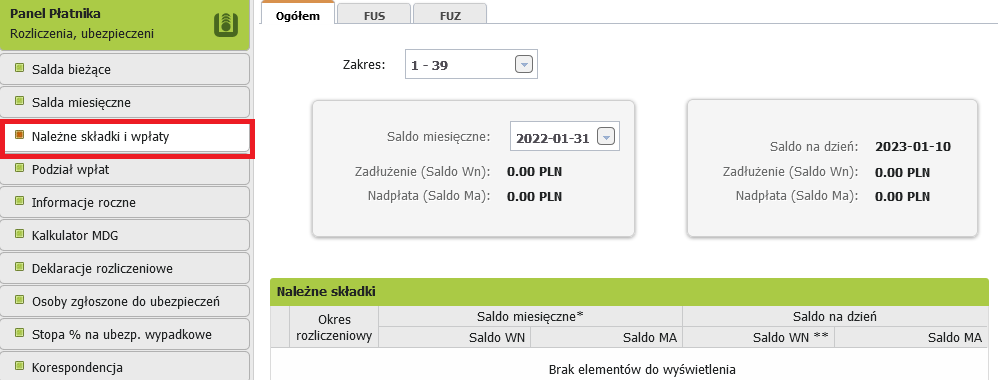

Informacja o składkach należnych i opłaconych

W oknie “Należne składki i wpłaty” dowiemy się na temat wysokości składek, które powinny być uregulowane a wynikają ze złożonych deklaracji do ZUS przez samego przedsiębiorcę. Od 2022 roku każdy przedsiębiorca ma obowiązek comiesięcznego przesyłania deklaracji. Otrzymamy również informacje na temat daty wpłaty i jej wysokości. Można również ponownie sprawdzić saldo miesięczne za konkretny okres i saldo bieżące na konkretny dzień:

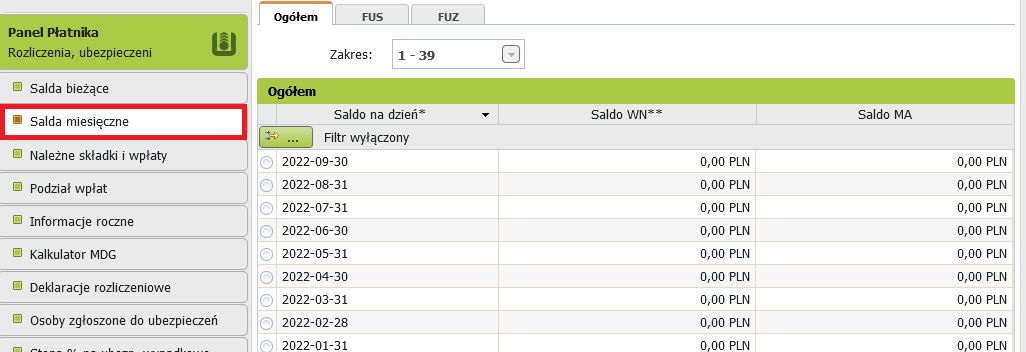

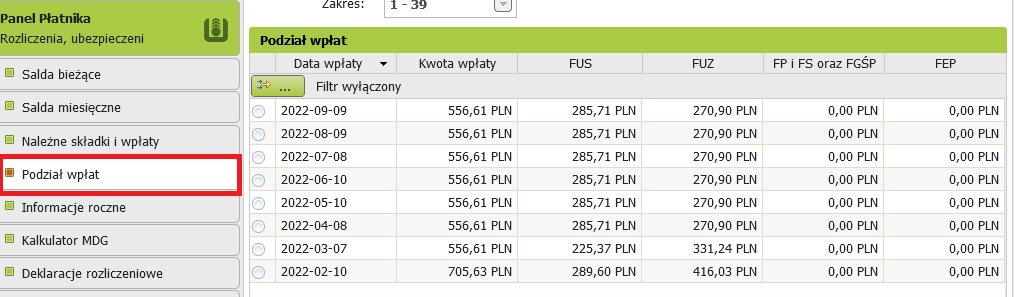

W kolejnym oknie “Podział wpłat” pokazuje się zaksięgowanie wpłaty przez ZUS w rozbiciu na poszczególne fundusze, które opłaca przedsiębiorca:

Roczna informacja dla płatnika składek

Każdy przedsiębiorca po zakończonym roku podatkowym ma udostępnioną na koncie płatnika “Informację roczną”, w której ZUS pokazuje zbiorcze rozliczenie składek na ubezpieczenia społeczne, zdrowotne i pozostałe fundusze. Dodatkowo w tej informacji zamieszczona jest także szczegółowa specyfikacja wpłat dokonanych w danym roku za okres od 1 stycznia do 31 grudnia danego roku podatkowego. Jeżeli przedsiębiorca posiada zadłużenie, to na podstawie tej informacji będzie wiedział, w jaki sposób były rozliczane jego wpłaty na poczet tego zadłużenia. Jeżeli były naliczane odsetki za zwłokę, opłata prolongacyjna czy koszty egzekucyjne, to również z tej informacji będzie można wyczytać ich wysokość.

E-składka ZUS – wady i zalety

Zapłata składek ZUS jednym przelewem jest niewątpliwie dużym uproszczenie, jeżeli chodzi o regulowanie płatności. Kiedy przedsiębiorca dokonuje wszystkich płatności w ustawowych terminach i w prawidłowej wysokości, to najczęściej nie ma większych problemów z rozliczeniem konta płatnika składek. Problematyczna staje się taka sytuacja, kiedy to ZUS dokonuje zaliczenia wpłaty na poczet najstarszych zaległości składkowych. Nie zawsze klucz podziałowy stosowany przez ZUS do dokonywanych wpłat jest zgodny z wyliczeniami, których we własnym zakresie dokonuje przedsiębiorca. Zawsze w takich przypadkach można zwrócić się do ZUS z pismem o szczegółowe rozliczenia konta płatnika składek, szczególnie w trakcie roku kalendarzowego, kiedy to jeszcze nie dysponujemy informacją roczną. Płatnicy, przy obliczaniu zaliczki na podatek dochodowy powinni ujmować zapłacone składki ZUS przede wszystkim na podstawie posiadanych dokumentów zapłaty. Jednak jeśli z wpłaty będą pobierane odsetki czy koszty egzekucyjne, to należy pamiętać, że nie mogą się one znaleźć w kosztach podatkowych, ponieważ przepisy tego zabraniają. Po zakończonym roku kalendarzowym najlepiej jest sprawdzić, czy wszystkie zapłacone przez nas składki ZUS zostały odnotowane na koncie płatnika składek i w informacji rocznej.

Podsumowanie

Zapłata składek ZUS w jednej kwocie jest dużym ułatwieniem. Jednak obecnie przedsiębiorca, który dokonał zgłoszenia do dobrowolnego ubezpieczenia chorobowego musi wiedzieć, że niekiedy może zostać pozbawiony wypłaty świadczeń. Chodzi o sytuacje, kiedy bieżące wpłaty będą zaliczane na poczet zaległości i pozostanie nieopłacona składka chorobowa. ZUS może nawet w takich przypadkach dokonać wyrejestrowania z urzędu z ubezpieczeń chorobowych. Tak jak to zostało opisane w publikacji przedsiębiorca może na dobrą sprawę sprawdzić wszystkie informacje o stanie swojego konta na PUE ZUS. Jeżeli ma wątpliwości co do rozliczenia konta zawsze może wystąpić z zapytaniem do ZUS prosząc o wyjaśnienie rozbieżności. Trudno jest dokonywać oceny ze wskazaniem na wady i zalety e-składki ZUS, każdy przedsiębiorca może mieć różne doświadczenia w tym obszarze. Zmiana przepisów, z których wynika obowiązek zaliczania wpłat na najstarsze zaległości składkowe na pewno bardzo utrudnia uzgodnienie wpłat, które powinny być ujęte w rozliczeniach podatkowych we właściwych okresach.

Prawo komunikacji elektronicznej już opublikowane! Nowe zasady zgód marketingowych w 2024 roku

Prawo komunikacji elektronicznej już opublikowane! Nowe zasady zgód marketingowych w 2024 roku

Jak zacząć nagrywać podcast?

Jak zacząć nagrywać podcast?

Jak zarabiać na Fiverr.com?

Jak zarabiać na Fiverr.com?

Program Moje Ciepło – kto i na co może otrzymać dofinansowanie w 2025?

Program Moje Ciepło – kto i na co może otrzymać dofinansowanie w 2025?