Wielu przedsiębiorców dokonuje zakupów różnego rodzaju programów czy aplikacji przez Internet często nie zdając sobie sprawy z tego, w jaki sposób taki zakup powinien zostać rozliczony na gruncie przepisów podatkowych. Bardzo często takie transakcje mogą wiązać się z obowiązkiem rejestracji do VAT-UE. W dzisiejszej publikacji opiszemy temat nabycia usług z zagranicy i ich księgowania w podatku VAT, miłej lektury.

Import usług – definicja

Definicja importu usług znalazła się w ustawie o podatku VAT i można tam przeczytać:

| Po pojęciem importu usug rozumie się świadczenie usług, z tytułu wykonania których podatnikiem jest usługobiorca

|

Przy imporcie usług muszą być spełnione warunki:

- dostawca usługi (usługodawca) nie posiada siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium Polski,

- nabywca usługi (usługobiorca) ma status przedsiębiorcy i posiada siedzibę działalności gospodarczej lub stałe miejsce prowadzenia działalności na terytorium Polski.

Obydwa warunki muszą być spełnione łącznie

|

Od ogólnej zasady jest szereg wyjątków, które zostały wymienione w ustawie o podatku VAT. W podlinkowanej publikacji został opisany co prawda eksport usług, ale drugostronnie jest to import usług i obowiązują takie same zasady opodatkowania. Oznacza to, że w niektórych przypadkach import usług nie będzie musiał być rozliczany przez polskiego przedsiębiorcę, o czym piszemy również tutaj

|

Przy spełnieniu ustawowych warunków podatek VAT od importu usług rozlicza usługobiorca, bez względu na to czy usługa jest nabywana z terytorium UE, czy spoza US

|

Przykład 1

Pani Ilona zajmuje się wytwarzaniem biżuterii artystycznej i poszukuje zagranicznych rynków zbytu. W tym celu zleciła firmie niemieckiej przeprowadzenie rozeznania popytu na tego typu wyroby. Z uwagi na to, że firma z Niemiec nie posiada w Polsce siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej usługa ta będzie rozliczana w podatku VAT w Polsce przez panią Ilonę.

Przykład 2

Pan Michał kupił program informatyczny, który wykorzystuje w prowadzonej działalności gospodarczej od firmy ze Stanów Zjednoczonych, która nie ma w Polsce siedziby ani stałego miejsca prowadzenia działalności gospodarczej. Także w tym przypadku usługa będzie rozliczona w VAT w Polsce.

Import usług a rejestracja do VAT-UE

Przedsiębiorcy dość powszechnie nie mają pojęcia, że zanim dokonają zakupu usług z terytorium UE powinni sprawdzić, czy mają z tego tytułu jakieś dodatkowe obowiązki. Dotyczy to zarówno podatników VAT czynnych, jak i zwolnionych. Jeżeli usługi będą świadczone na terytorium UE, to w obydwu przypadkach należy dokonać rejestracji do przeprowadzania transakcji wewnątrzunijnych. Zgłoszenie rejestracyjne składa się na formularzu VAT-R do naczelnika urzędu skarbowego, z tym że będą na nim zaznaczane nieco inne pozycje.

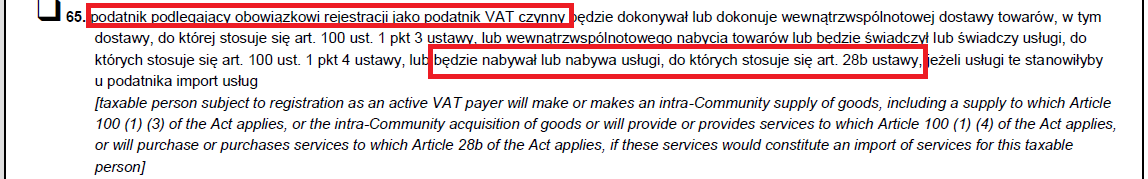

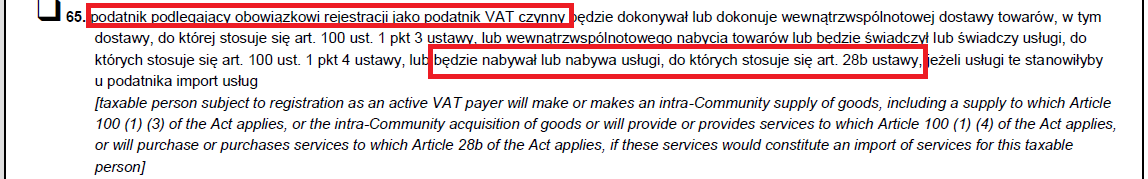

Podatnik VAT czynny zaznacza w części C.3 “Informacje dotyczące wykonywania transakcji wewnątrzwspólnotowych” checkbox nr 65:

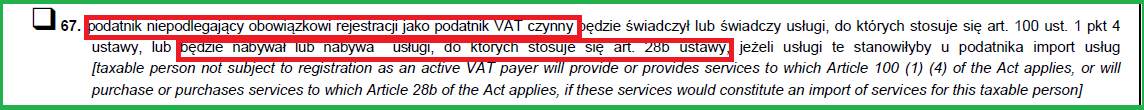

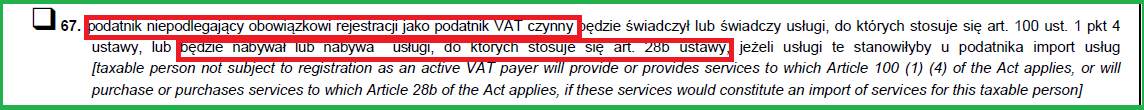

Podatnik VAT zwolniony zaznacza checkbox nr 67:

Proces rejestracji będzie potwierdzony przez urząd skarbowy, przedsiębiorca otrzyma informację, że został zarejestrowany do VAT-UE.

Od momentu zarejestrowania do VAT-UE przedsiębiorca na potrzeby transakcji związanych z importem usług powinien się posługiwać numer NIP-UE, czyli z przedrostkiem PL

|

Posiadacz NIP-UE będzie widoczny w VIES, jest to unijna baza przedsiębiorców zarejestrowanych do VAT-UE

|

Import usług – obowiązek podatkowy w VAT

Jak już ustaliliśmy obowiązek rozliczenia importu usług ma usługobiorca, czyli przedsiębiorca nabywający usługę. Jeżeli zakładamy, że usługę nabywa polski przedsiębiorca, to musi on znać zasady rozliczania importu usług a więc przede wszystkim moment powstania obowiązku podatkowego w VAT.

| Powstanie obowiązku podatkowego – import usług

|

Obowiązek podatkowy powstaje na zasadach ogólnych:

- z chwilą wykonania usługi,

- z chwilą częściowego wykonania usługi, dla której określono zapłatę,

- z chwilą otrzymania całości lub części zapłaty

|

Jeżeli usługa jest wykonywana w okresach rozliczeniowych, z upływem każdego okresu, dla którego ustalono płatność lub rozliczenie do momentu zakończenia świadczenia usługi

|

Jeżeli usługa jest świadczona w sposób ciągły przez okres dłuższy niż rok, dla której w związku z jej świadczeniem w danym roku nie upływają terminy płatności lub rozliczeń, uznaje się za wykonaną z upływem każdego roku podatkowego, do momentu zakończenia świadczenia tej usługi

|

Przykład 3

Pani Marzena zakupiła licencję od firmy zagranicznej na program informatyczny, którą rozlicza w okresie rozliczeniowym jakim jest kwartał. W takim przypadku obowiązek podatkowy będzie powstawał na koniec ostatniego dnia miesiąca kończącego kwartał, przykładowo za I kwartał będzie to 31 marca.

Przykład 4

Pan Paweł nabył usługę transportową od firmy francuskiej i zapłacił zaliczkę w kwocie 50 euro dnia 25 kwietnia, usługa została wykonana 10 maja wraz z zapłatą pozostałej kwoty 100 euro. W takim przypadku obowiązek podatkowy powstanie w 2 terminach: 25 kwietnia i 10 maja.

Import usług – moment odliczenia podatku VAT naliczonego

Prawo do odliczenia podatku VAT naliczonego przysługuje pod warunkiem, że przedsiębiorca jest czynnym podatnikiem VAT i wykazał VAT należny od importu usług.

| Dla czynnego podatnika VAT rozliczenie importu usług będzie neutralne podatkowo na gruncie podatku VAT

|

VAT należny będzie jednocześnie podatkiem VAT naliczonym

|

VAT należny i naliczony można rozliczyć w tym samym okresie rozliczeniowym

|

Rozliczanie importu usług – podatnik VAT czynny

Rozliczenie importu usług będzie zależało m.in. od tego, w jaki sposób taka usługa zostanie wykazana na otrzymanym dokumencie, najczęściej będzie to faktura. W praktyce możliwe są również różne scenariusze, jeżeli chodzi o wystawioną fakturę, my zajmiemy się opisanymi poniżej:

| Wersja 1

|

Przedsiębiorca posiada NIP-UE i go podał, jednak z jakiegoś powodu firma zagraniczna wystawiła fakturę z naliczonym zagranicznym podatkiem VAT

|

| Wersja 2

|

Przedsiębiorca nie podał NIP-UE, ponieważ nie wiedział że nabywa usługę zagraniczną lub nie posiada NIP-UE. Również w tym przypadku firma zagraniczna wystawi fakturę za usługę z naliczonym podatkiem VAT

|

| W jednym i drugim przypadku firma zagraniczna wystawiła fakturę z zagranicznym naliczonym podatkiem VAT

|

| Import usług dokonywany przez czynnego podatnika VAT jest rozliczany w JPK_V7

|

W przypadkach opisanych powyżej przedsiębiorca otrzymuje fakturę z naliczonym podatkiem VAT a więc w podstawie do naliczenia VAT należnego znajdzie się kwota brutto z faktury.

Przykład 5

Pan Jakub nabył usługę od niemieckiej firmy z naliczony 19% podatkiem VAT, wartość faktury wyniosła 1.000 euro netto i 190 euro podatek VAT, brutto 1.190 euro. W takim przypadku pan Jakub w podstawie do rozliczenia importu usług przyjmie kwotę 1.190 euro od której naliczy podatek VAT należny w Polsce w kwocie 273,70 euro (1.190 euro x 23%).

Zobaczmy na tym przykładzie, jak taka transakcja powinna być zaksięgowana w JPK_V7 przez czynnego podatnika VAT:

- w poz. P_29 – kwota 1.190 euro,

- w poz. P_30 – kwota 274 euro – VAT należny,

- w poz. P_42 – kwota 1.190 (pozostałe nabycia),

- w poz. P_43 – kwota 274 euro- VAT naliczony.

Kwoty w euro muszą być oczywiście przeliczone na PLN. Rozliczenie transakcji będzie neutralne podatkowo.

Faktura za import usług z naliczonym zagranicznym podatkiem VAT będzie rozliczona w JPK_V7 przez czynnego podatnika VAT tak samo bez względu na to, czy polski przedsiębiorca posiada NIP-UE czy go nie posiada

|

Jeżeli przedsiębiorca nie posiada NIP-UE, to powinien niezwłocznie dokonać aktualizacji formularza VAT-R i wystąpić o jego nadanie

|

NIP-UE jest wymagany jeśli usługi są nabywane od firm z terytorium UE (import usług art. 28b ustawy o VAT)

|

Rozliczanie importu usług – podatnik VAT zwolniony

Import usług musi być również rozliczony przez podatnika VAT zwolnionego, przy czym rozliczenie będzie dokonywane na odpowiedniej deklaracji:

| Import usług dokonywany przez podatnika zwolnionego z VAT będzie rozliczany:

|

| W deklaracji VAT-8 – jeśli przedsiębiorca jest zarejestrowany w VAT-UE i rozlicza również transakcje WNT

|

| W deklaracji VAT-9M – jeśli przedsiębiorca jest zarejestrowany do VAT-UE i rozlicza tylko import usług

|

Przykład 6

Pan Piotr korzysta ze zwolnienia z VAT, w miesiącu kwietniu nabył usługę od firmy zagranicznej za kwotę 260 euro z naliczonym podatkiem VAT innego kraju UE, do tej pory pan Piotr nie był zarejestrowany do VAT-UE w Polsce. W takim przypadku w podstawie do opodatkowania w VAT w Polsce znajdzie się kwota brutto jak jest na fakturze. Obowiązek podatkowy w VAT powstał w marcu i pan Piotr musi złożyć deklarację VAT-9M w terminie do 25 kwietnia i wykazać na niej podatek VAT należny w kwocie 60 euro (260 euro x 23%), który podlega wpłacie do urzędu skarbowego. Pan Piotr nie ma prawa do odliczenia VAT naliczonego, ale prowadzi PKPiR a więc 60 euro będzie dla niego stanowiło koszt podatkowy. W tym przypadku pan Piotr powinien niezwłocznie zarejestrować się do VAT-UE na zgłoszeniu rejestracyjnym VAT-R. Jak już będzie posiadał NIP-UE, będzie odnotowany w VIES, to w przyszłości faktura obejmująca import usług będzie wystawiona w kwocie netto i nie będzie dwukrotnie opodatkowywał jej w VAT.

Ważne!

W przypadku przedsiębiorców zwolnionych z VAT rejestracja do VAT-UE będzie wymagana bez względu na to, czy usługa jest nabywana od kontrahenta z innego kraju UE czy spoza UE

Nabycie usług z zagranicy a VAT – podsumowanie

Import usług obejmuje zarówno usługi nabywane od przedsiębiorców z innego kraju UE, jak i spoza UE. Zgodnie z polskimi przepisami, jeżeli importu usług dokonuje polski przedsiębiorca, to ma on obowiązek rozliczyć podatek VAT z tego tytułu. Nie ma przy tym znaczenia, czy jest to podatnik VAT czynny czy korzystający ze zwolnienia z VAT, nieco inaczej będzie wyglądało tylko rozliczenie. W publikacji zostało opisane, w jaki sposób takie rozliczenie powinno być zrobione. Podatnik VAT czynny rozlicza import usług w JPK_V7, natomiast podatnik VAT zwolniony w deklaracji VAT-8 lub VAT-9M, w zależności od tego czy jest zarejestrowany do VAT-UE w Polsce, czy też nie. Dla czynnego podatnika VAT import usług jest najczęściej neutralny podatkowo, natomiast podatnik VAT zwolniony ma obowiązek zapłaty VAT należnego, który będzie dla niego kosztem podatkowym, o ile dokonuje rozliczeń na podstawie PKPiR. Posiadanie NIP-UE przy imporcie usług jest wymagane, jeśli nabywana usługa pochodzi od przedsiębiorcy z innego kraju UE. W takim przypadku jeżeli przedsiębiorca poda NIP-UE, to otrzyma fakturę bez naliczonego podatku VAT, tym samym poniesie mniejszy wydatek na ten zakup.

Opodatkowanie przychodów z najmu w przypadku ryczałtu ewidencjonowanego

Opodatkowanie przychodów z najmu w przypadku ryczałtu ewidencjonowanego

Jak wypełnić wniosek RSR – rozłożenie składek ZUS na raty?

Jak wypełnić wniosek RSR – rozłożenie składek ZUS na raty?

Odmowa wypłaty wynagrodzenia chorobowego

Odmowa wypłaty wynagrodzenia chorobowego

Google miało zrezygnować z plików cookies w Chrome, ale zmieniło zdanie. Dlaczego?

Google miało zrezygnować z plików cookies w Chrome, ale zmieniło zdanie. Dlaczego?

Zakupiłem naczepę w Niemczech

w jakich pozycjach w deklaracji JPK należy wpisać (WNT) sprzedarz/ zakup?

czy należy składać deklarację UE?

dziękuję za pomoc