Mówiąc o darowiźnie trzeba pamiętać, że chodzi nie tylko o darowiznę środków finansowych, ale również rzeczy ruchomych i nieruchomości. Często zastanawiamy się, czy przekazanie darowizny, szczególnie wśród najbliższej rodziny, nałoży jakieś obowiązki podatkowe na obdarowanego. W dzisiejszej publikacji opiszemy, czym jest darowizna w najbliższej rodzinie i o czym należy pamiętać, żeby nie narobić sobie niepotrzebnych kłopotów z jej rozliczeniem.

Czym jest darowizna?

Każdy z nas rozumie, że darowizna jest to nieodpłatne przekazanie różnego rodzaju dóbr pomiędzy stronami, w tym przypadku darczyńcą a obdarowanym. Kwestie związane z rozliczeniami podatkowymi darowizny zostały uregulowane w ustawie o podatku od spadków i darowizn. Nie znajdziemy jednak w tych przepisach definicji darowizny. Jedynie w ustawie Kodeks cywilny pojawia się zapis definiujący umowę darowizny.

Przez umowę darowizny darczyńca zobowiązuje się do bezpłatnego świadczenia na rzecz obdarowanego kosztem swego majątku.

Darowizna w najbliższej rodzinie – grupy podatkowe

W ustawie o podatku od spadków i darowizn pojawia się szereg zapisów odnoszących się do kwestii zwolnienia od tego podatku. Podane są również zasady opodatkowania w zależności od tego, do jakiej grupy podatkowej będzie należała osoba obdarowana.

Zaczniemy od informacji na temat grup podatkowych:

| Grupy podatkowe w podatku od spadków i darowizn

|

| I grupa

|

II grupa

|

III grupa

|

- małżonkowie

- zstępni

- wstępni

- pasierb

- zięć

- synowa

- rodzeństwo

- ojczym

- macocha

- teściowie

|

- zstępni rodzeństwa

- rodzeństwo rodziców -zstępni i małżonkowie pasierbów

- małżonkowie rodzeństwa i rodzeństwo małżonków

- małżonkowie rodzeństwa małżonków

- małżonkowie innych zstępnych

|

|

Wysokość podatku od darowizny

Nie zawsze i nie od każdej kwoty trzeba od razu zapłacić podatek od darowizny. Ustawa wymienia, do jakiej kwoty nie musimy płacić podatku. Wartości obowiązujące do 12.10.2022 r.:

| Kwota wolna od podatku – grupy podatkowe

|

| I grupa

|

II grupa

|

III grupa

|

| 9.637 zł

|

7.276 zł

|

4.902 zł

|

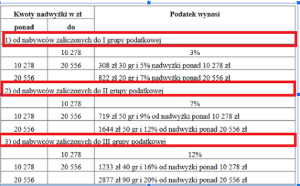

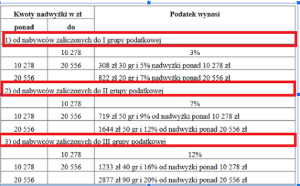

Jednak w tym miejscu należy podkreślić, że powyższe limity obejmują wszystkie darowizny, jakie zostały dokonane przez jednego darczyńcę w ciągu 5 lat podatkowych. Jeżeli się tak zdarzy, że te limity zostaną przekroczone, to już w takiej sytuacji trzeba wiedzieć, że jest należny podatek, który oblicza się w następujący sposób:

Od 13.10.2022 r. zmianie uległy limity dotyczące zwolnienia z podatku. W rozporządzeniu opublikowanym 12 października 2022 r. w Dzienniku Ustaw, ustalono nowe kwoty zwolnień. Wartości obowiązujące od 13.10.2022 r.:

| Kwota wolna od podatku – grupy podatkowe

|

| I grupa

|

II grupa

|

III grupa

|

| 10.434 zł

|

7.878 zł

|

5.308 zł

|

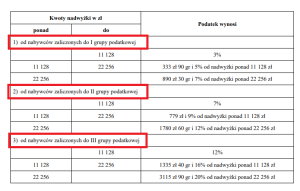

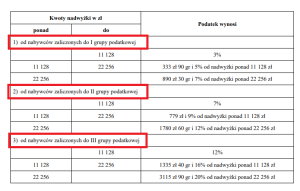

W przypadku gdy powyższe limity (zsumowane zgodnie z zasadą opisaną powyżej) zostaną przekroczone należy obliczyć należny podatek wg następującego schematu:

Darowizna w najbliższej rodzinie a podatek

W ustawie został wprowadzony zapis mówiący o tym, że zwalnia się od podatku nabycie własności rzeczy lub praw majątkowych o ile zostały one przekazane przez:

- małżonka,

- zstępnych – córkę, syna, wnuczkę, wnuka, prawnuczkę, prawnuka,

- wstępnych – matkę, ojca, babcię, dziadka, prababcię, pradziadka,

- pasierba,

- rodzeństwo,

- ojczyma i macochę.

Często o tej kategorii osób mówi się, że jest to grupa “0”. Jednak nawet najbliższa rodzina nie może zapomnieć, że ma obowiązek zgłosić otrzymanie darowizny do urzędu skarbowego.

Nabycie rzeczy lub praw majątkowych w drodze darowizny musi zostać zgłoszone właściwemu naczelnikowi urzędu skarbowego w terminie 6 miesięcy od dnia powstania

obowiązku podatkowego na formularzu podatkowym SD-Z2.

Niedopełnienie tego obowiązku rodzi po stronie obdarowanego określone konsekwencje. Mianowicie w takim przypadku będzie on musiał zapłacić podatek od spadków i darowizn według stawek, które zostały wskazane w tabeli powyżej.

Jak zgłosić darowiznę w najbliższej rodzinie do urzędu skarbowego?

Otóż przede wszystkim obdarowany musi wypełnić druk podatkowy SD-Z2, w którym powinien wskazać czy nabył środki pieniężne, czy rzeczy i prawa majątkowe. Jeżeli nastąpi darowizna środków finansowych, to najczęściej urząd będzie prosił o załączenie przelewu lub przekazu pocztowego, można to zrobić na etapie składania zgłoszenia. Zgłoszenia można dokonać:

- online, w usłudze e-Deklaracje,

- osobiście w urzędzie skarbowym,

- za pośrednictwem operatora pocztowego.

Brak obowiązku zgłoszenia darowizny do urzędu skarbowego ma miejsce wtedy, kiedy darowizna jest dokonana w formie aktu notarialnego, najczęściej dotyczy to darowizny nieruchomości. W takich przypadkach to na notariuszu ciąży obowiązek przesłania aktu notarialnego do właściwego urzędu skarbowego.

Zgłoszenie darowizny na SD-Z2 jest całkowicie bezpłatne. Jeżeli obdarowany ma wątpliwości, w jaki sposób wypełnić zgłoszenie może zwrócić się z zapytaniami do Krajowej Administracji Skarbowej lub zadzwonić do urzędu skarbowego.

Darowizna w gotówce – czy jest możliwa?

Najwięcej emocji budzi przekazanie środków finansowych w drodze darowizny. We wszystkich wyjaśnieniach, do jakich można dotrzeć pojawia się informacja, że musi być to forma bezgotówkowa, jedynie przelew bankowy lub przekaz pocztowy. Taki też zapis wynika wprost z ustawy o podatku od spadków i darowizn. Fiskus jest niezmienny, co do swojego stanowiska na ten temat i nie czyni żadnych odstępstw od tej zasady. Jednak jak się okazuje Sądy mają inne zdanie na ten temat. Coraz częściej zaczynają zapadać wyroki, w których otrzymanie gotówki nie pozbawia prawa do skorzystania ze zwolnienia od podatku od spadków i darowizn. W jednym z wyroków Sądu NSA sygn. akt. II FSK 2377/17 z dnia 18.06.2019 r. zapadło rozstrzygnięcie odbiegające od przyjętej linii interpretacyjnej organów podatkowych. Mianowicie chodziło o darowiznę w gotówce środków finansowych od ojca, które następnie zostały wpłacone na rachunek bankowy bezpośrednio przez obdarowanego, w tytule wpłaty wskazano “wpłata własna”. W uzasadnieniu NSA podkreśla, że istotne jest, czy darowizna rzeczywiście miała miejsce. Jeżeli tak, to nie ma podstaw do twierdzenia, że obdarowany nie może skorzystać ze zwolnienia od podatku tylko dlatego, że wpłata na rachunek bankowy nastąpiła z adnotacją “wpłata własna”. W podobnym duchu zapadł wyrok Sądu WSA w Łodzi sygn. akt. I SA/Łd 861/19 z dnia 25.08.2020 r. W uzasadnieniu Sąd napisał, że sformułowanie użyte w ustawie: “udokumentują ich otrzymanie dowodem przekazania na rachunek płatniczy nabywcy” należy rozumieć jako obowiązek wykazania, że doszło do transferu środków pieniężnych z majątku darczyńcy do majątku obdarowanego. W ocenie Sądu drugorzędne znaczenie ma sposób dokonania tego transferu – nie musi to być transfer bezgotówkowy. W razie otrzymania środków pieniężnych przez obdarowanego w gotówce, dla zastosowania zwolnienia, wystarczające jest wpłacenie otrzymanych w tej formie środków przez obdarowanego na własny rachunek bankowy.

Darowizna majątku firmowego a podatki

Często rodzą się pytania, co do opodatkowania darowizny przekazywanej członkom najbliższej rodziny, jeżeli są to składniki majątkowe w prowadzonej działalności gospodarczej? Tę kwestię należy analizować na dwóch płaszczyznach – podatku dochodowego i podatku VAT.

Jeżeli chodzi o rozliczenie darowizny na gruncie podatku dochodowego, to należy zauważyć, że w takim przypadku darczyńca nie rozpoznaje obowiązku podatkowego w podatku dochodowym w działalności gospodarczej. Natomiast obdarowany, o ile złoży w terminie SD-Z2, nie ma obowiązku zapłaty podatku od spadków i darowizna. Zgoła inaczej przekazanie darowizny będzie wyglądało w podatku VAT.

W podatku VAT zarówno odpłatne, jak i nieodpłatne przekazanie wiąże się z obowiązkiem zapłaty podatku VAT, chyba że:

- w związku z nabyciem przedsiębiorca nie miał prawa do odliczenia podatku VAT naliczonego,

- towary przekazywane w drodze darowizny były wykorzystywane wyłącznie do działalności zwolnionej od podatku VAT.

Spełnienie tych dwóch warunków łącznie daje prawo do zwolnienia od podatku VAT w momencie przekazania darowizny z majątku firmy. Potwierdzają to również organy podatkowe w wydawanych interpretacjach podatkowych. W jednej z nich z dnia 4 lutego 2022 r. numer 0112-KDIL1-1.4012.788.2021.2.MB Dyrektor Krajowej Informacji Skarbowej uznał stanowisko Wnioskodawcy w sprawie przekazania samochodu firmowego w drodze darowizny ojcu za nieprawidłowe. Wnioskodawcy przysługiwało prawo do odliczenia 50% podatku VAT przy nabyciu samochodu, tym samym przekazanie samochodu w formie darowizny stanowi czynność opodatkowaną w podatku VAT.

Przyjęcie darowizny do majątku firmy a podatki

Jeżeli obdarowanym będzie osoba, która prowadzi działalność gospodarczą i dodatkowo chce otrzymany składnik majątkowy ująć w ewidencji środków trwałych, to musi pamiętać o pewnych zasadach. Mianowicie jeśli to będzie czynny podatnik VAT, to oczywiście nie będzie miał prawa do odliczenia podatku VAT naliczonego. Natomiast na gruncie podatku dochodowego w przypadku składników majątkowych, które spełniają definicję środka trwałego przedsiębiorca/obdarowany najczęściej nie będzie miał prawa do zaliczenia odpisów amortyzacyjnych w koszty. Kluczowe będzie, czy otrzymany środek trwały korzystał ze zwolnienia od podatku od spadków i darowizn i czy darczyńca dokonywał odpisów amortyzacyjnych od darowanego środka trwałego. Jednak w podatku PIT zasady amortyzacji w takich przypadkach są bardzo zawiłe, dlatego należy się z nimi dokładnie zapoznać.

Podsumowanie

Darowizna w gronie najbliższej rodziny najczęściej korzysta ze zwolnienia od podatku od spadków i darowizn, chyba że nie zostanie złożony formularz SD-Z2 w terminie 6 miesięcy. Jest kilka kwestii problematycznych związanych z przekazaniem środków finansowych w postaci gotówkowej, na co zwrócono szczególną uwagę w publikacji. Przy darowiźnie majątku firmowego czynny podatnik VAT powinien najczęściej zapłacić podatek VAT należny od takiej darowizny. Pamiętajmy, że opodatkowanie darowizny odbywa się w oparciu o przepisy ustawu od spadków i darowizn, dlatego nie mają tu zastosowania przepisy ustawy o podatku dochodowym od osób fizycznych.

Limit odliczenia składki zdrowotnej na podatku liniowym 2025

Limit odliczenia składki zdrowotnej na podatku liniowym 2025

Składka zdrowotna – odliczenie od dochodu czy ujęcie w kosztach, a IP BOX

Składka zdrowotna – odliczenie od dochodu czy ujęcie w kosztach, a IP BOX

Karta podatkowa – czym jest i kogo obowiązuje?

Karta podatkowa – czym jest i kogo obowiązuje?

VAT-14 i VAT-14A – wzory formularzy w przypadku wewnątrzwspólnotowego nabycia paliw

VAT-14 i VAT-14A – wzory formularzy w przypadku wewnątrzwspólnotowego nabycia paliw