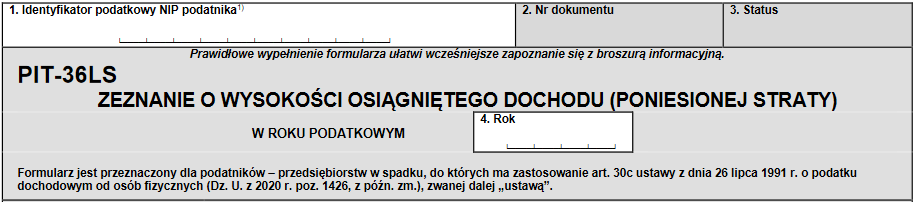

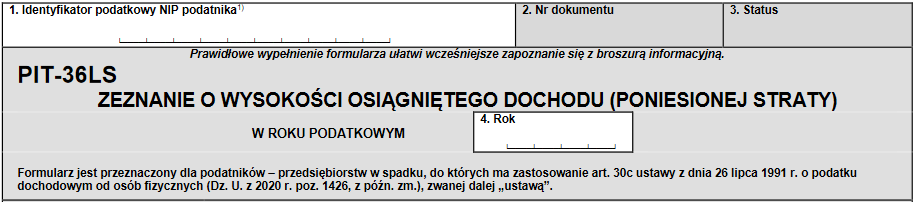

Przedsiębiorstwo w spadku składa zeznanie roczne na dedykowanym dla niego druku. Ma to związek z przeprowadzeniem sukcesji firmy. W takim przypadku do CEIDG zostaje zgłoszony zarządca sukcesyjny, który kontynuuje działalność gospodarczą po śmierci przedsiębiorcy. W dzisiejszej publikacji opiszemy, w jaki sposób należy wypełniać zeznanie roczne PIT-36LS.

Kiedy składa się PIT-36LS?

Jeżeli działalność gospodarcza przedsiębiorstwa w spadku korzysta z opodatkowania dochodu podatkiem liniowym, to wówczas musi być złożone rozliczenie roczne na formularzu PIT-36LS. Ta forma opodatkowania jest obowiązkowa w roku, w którym zmarł przedsiębiorca, jeżeli wybrał on ten sposób rozliczania dochodów. Natomiast w kolejnych latach przedsiębiorstwo w spadku, dopóki funkcjonuje, może zdecydować o wyborze tego sposobu rozliczania podatków.

W jaki sposób wypełnia się PIT-36LS?

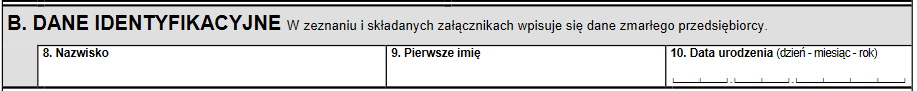

W zeznaniu rocznym w miejscu ”identyfikator podatkowy” wpisuje się NIP zmarłego przedsiębiorcy. Na załącznikach składanych łącznie z zeznaniem również znajdzie się ten NIP.

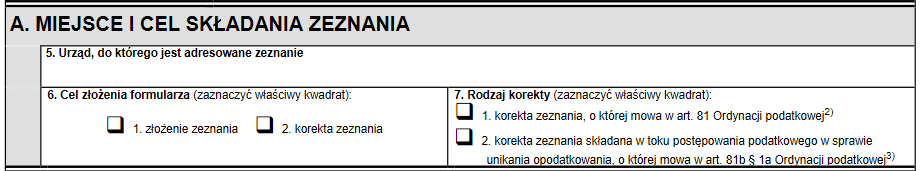

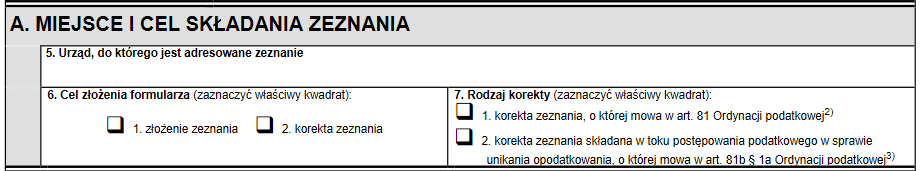

W części A “Miejsce i cel składania zeznania” należy wskazać naczelnika urzędu skarbowego właściwego w sprawach opodatkowania podatkiem dochodowym według miejsca zamieszkania zmarłego przedsiębiorcy na dzień otwarcia spadku.

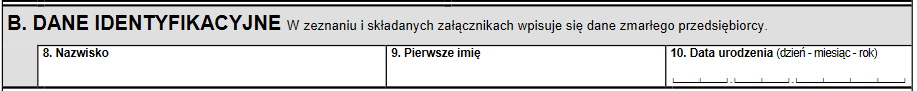

W części B “dane identyfikacyjne” przedsiębiorstwo w spadku wpisuje imię, nazwisko, pierwsze imię i datę urodzenia zmarłego przedsiębiorcy. Dane te automatycznie znajdą się na załącznikach dołączonych do zeznania.

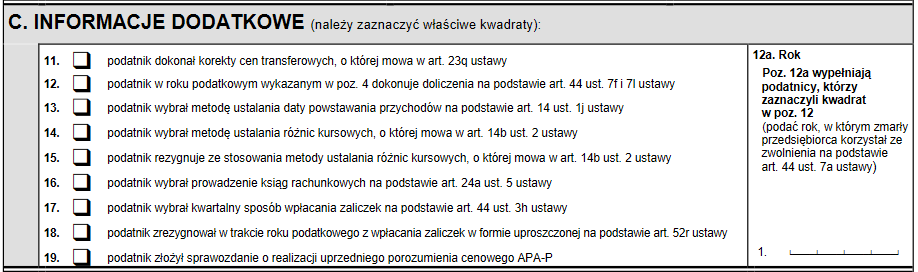

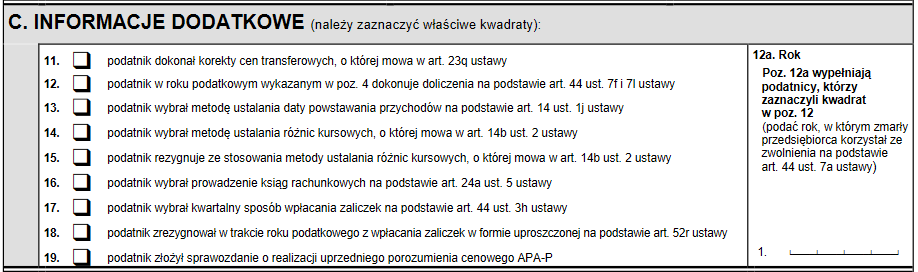

W części C “Informacje dodatkowe” przedsiębiorstwo w spadku zaznacza pozycje, które go dotyczą, znajduje się tutaj m.in. informacja o kwartalnym rozliczaniu zaliczek na podatek dochodowy w trakcie roku podatkowego, jeżeli taki był stosowany.

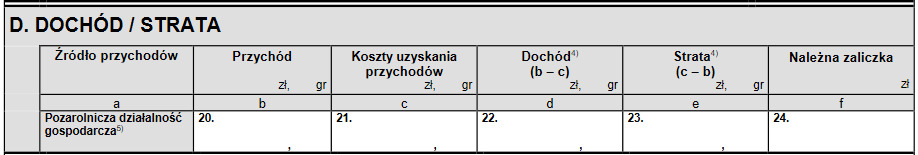

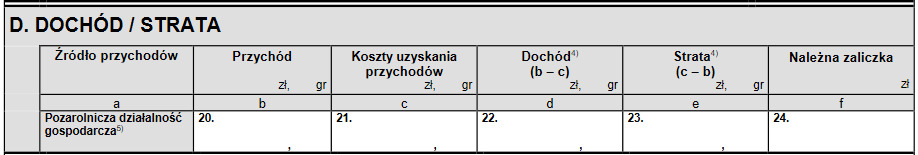

W części D “Dochód/strata” wpisywane są przychody, koszty uzyskania przychodów, odliczany jest dochód/strata i wskazana wysokość należnej zaliczki za dany rok podatkowy. W przypadku przedsiębiorstwa w spadku należy pamiętać, że podawane wielkości w pierwszym roku obejmują kwoty od dnia śmierci do końca roku, czyli tylko dotyczące działalności przedsiębiorstwa w spadku. Działalność takiej firmy regulują te same przepisy, jak przedsiębiorców, którzy prowadzą firmy jako osoby fizyczne. Zapisów w PKPiR dokonuje się zgodnie z zasadami zapisanymi w rozporządzeniu w sprawie prowadzenia książki przychodów.

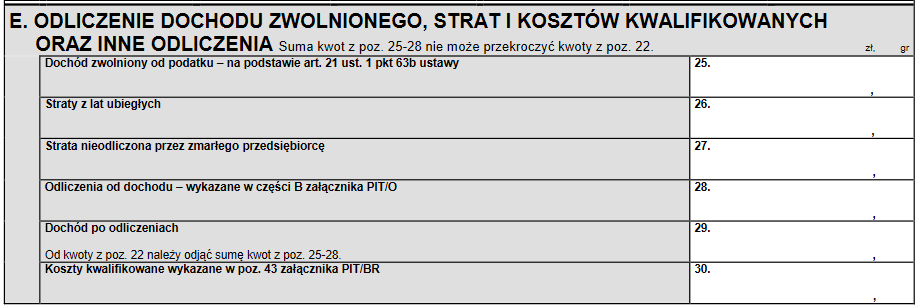

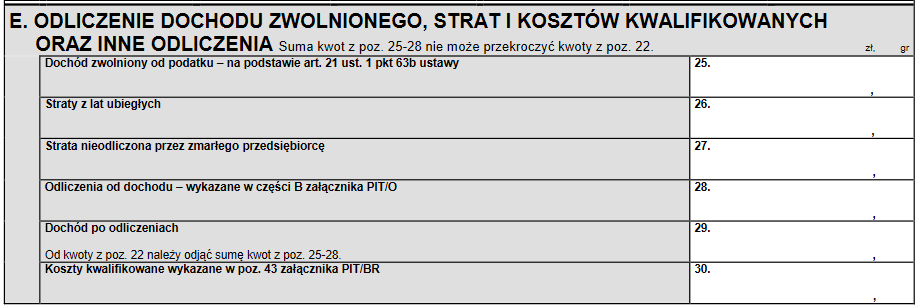

W części E “Odliczenia dochodu zwolnionego, strat i kosztów kwalifikowanych oraz inne odliczenia“ wpisuje się kwoty zgodnie z opisem, jeżeli występują. Pamiętajmy, że w przypadku tego zeznania możliwe jest odliczenie straty nie tylko przedsiębiorstwa w spadku, ale również poniesionej przez zmarłego przedsiębiorcę, o ile nie zdążył jej wcześniej rozliczyć.

Jeżeli przedsiębiorstwo poniosło koszty kwalifikowane na działalność badawczo-rozwojową (B+R), musi wypełnić załącznik PIT/BR, z którego zostanie przeniesiona kwota do poz. 30 zeznania.

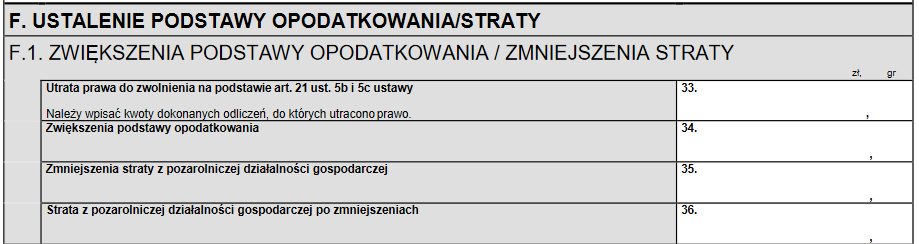

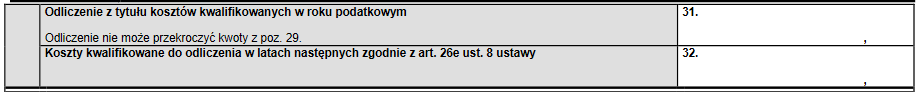

Jeżeli przedsiębiorstwo w spadku poniosło stratę z działalności gospodarczej lub kwota dochodu jest niższa od kwoty przysługującego odliczenia, to wówczas odliczenia z tytułu ulgi B+R – odpowiednio w całej kwocie lub w pozostałej części – dokonuje się w zeznaniach za kolejno następujące po sobie sześć lat podatkowych – poz. 32.

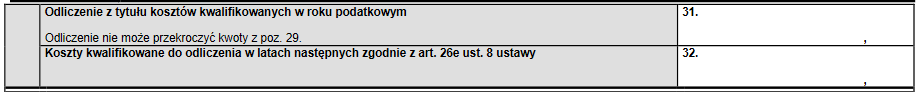

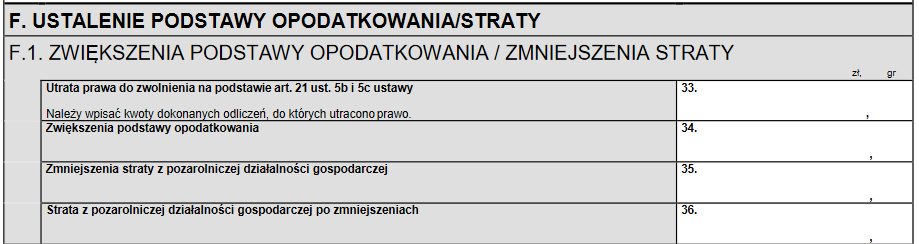

W części F “Ustalenie podstawy opodatkowania/straty” w części F1 wpisywane są kwoty mające wpływ na podstawę opodatkowania.

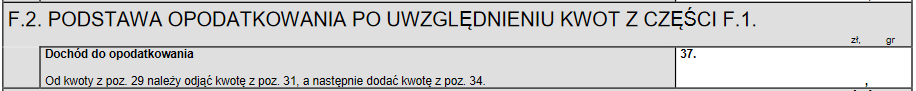

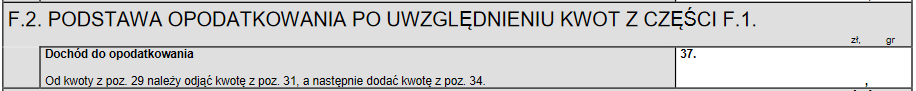

W części F2 wpisywany jest dochód do opodatkowania po odliczeniu kosztów kwalifikowanych i dodaniu zwiększenia z części F1.

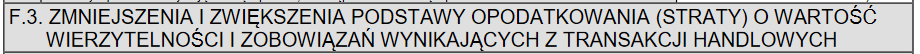

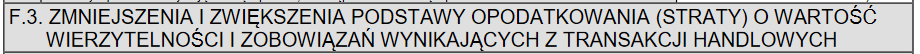

W części F3 przedsiębiorstwo w spadku wpisuje kwoty, które znalazły się w załączniku PIT-WZ “Informacja o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikającą z transakcji handlowych”. Chodzi o rozliczenie w związku z ulgą na złe długi w podatku dochodowym, która zaczęła obowiązywać od 2020 roku.

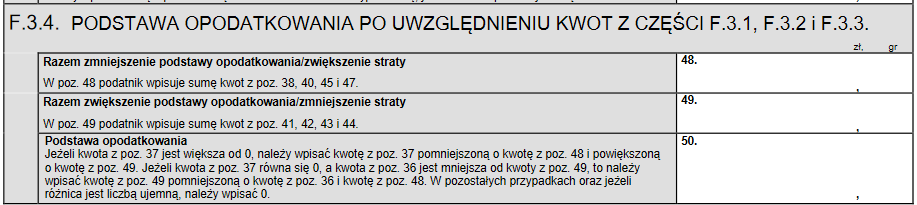

W części F.3.4 znajdzie się podstawa do opodatkowania podatkiem liniowym po uwzględnieniu wszystkich zwiększeń i zmniejszeń.

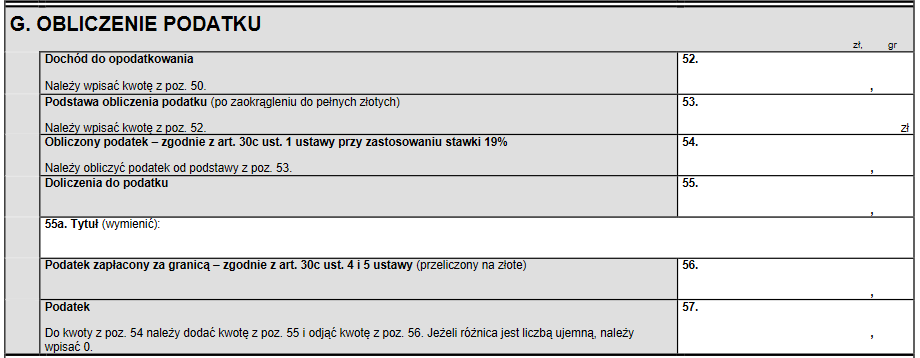

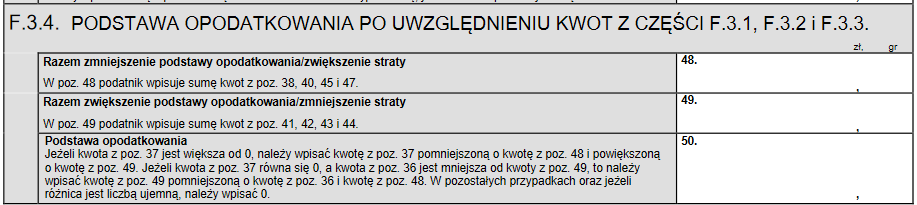

W części G “Obliczenie podatku” należy obliczyć podatek dochodowy przy zastosowaniu stawki 19% w poz. 54.

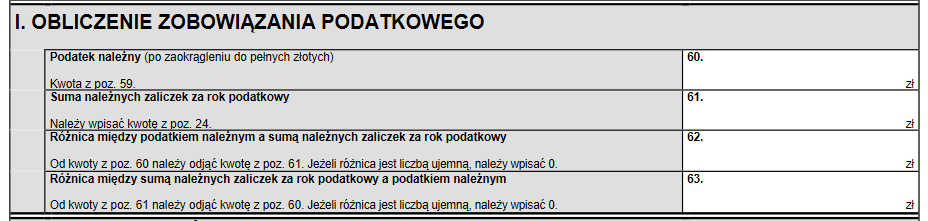

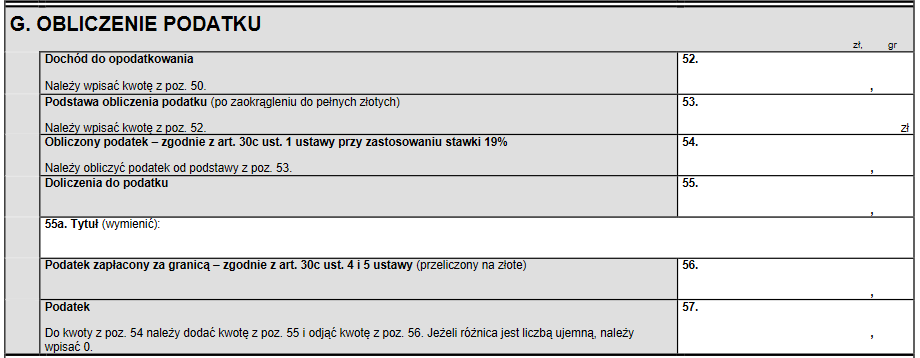

W części I “Obliczenie zobowiązania podatkowego” wykazany zostanie podatek należny i suma należnych zaliczek za rok podatkowy.

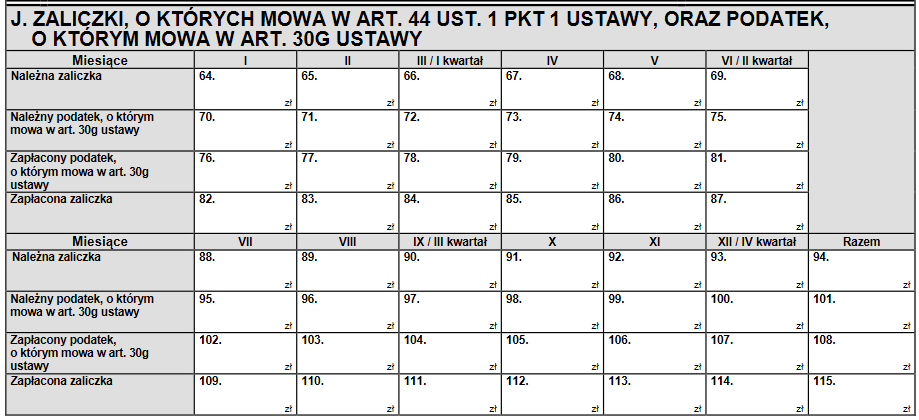

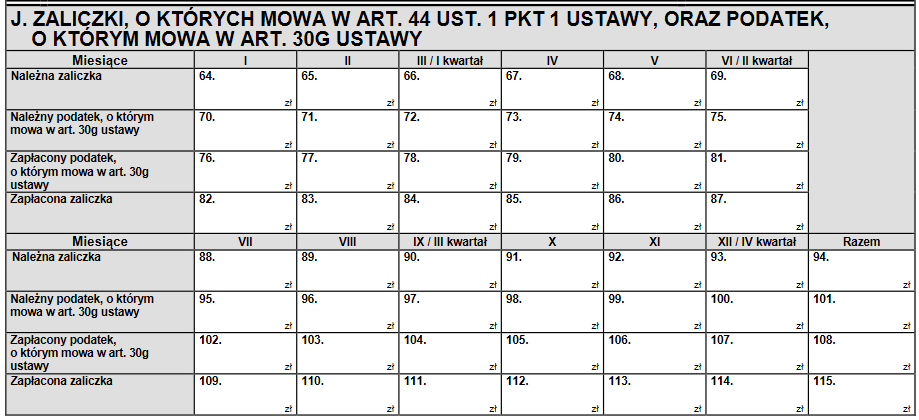

W części J “Zaliczki” przedsiębiorstwo w spadku wpisuje kwoty zaliczek należnych i wpłaconych w trakcie roku podatkowego.

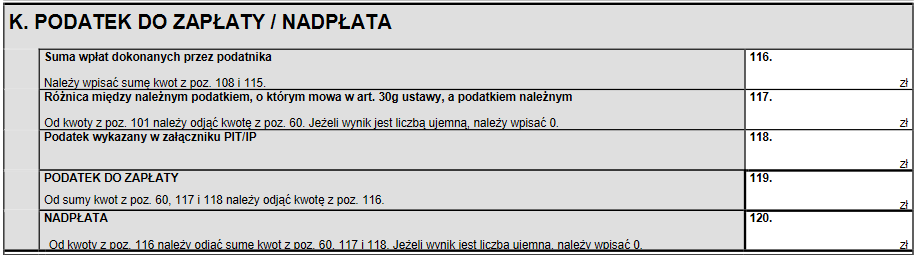

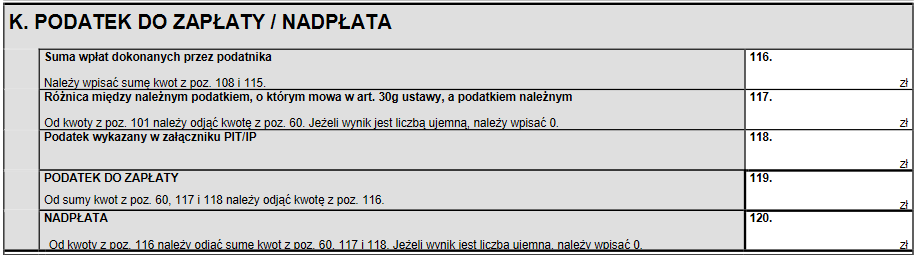

W części K “Podatek do zapłaty/nadpłata” wykazywana jest suma wpłat dokonanych przez przedsiębiorstwo w roku podatkowym i wyliczenie podatku do zapłaty lub kwota nadpłaty.

Jak złożyć PIT-36LS?

Zeznanie PIT-36LS składa się w terminie od dnia 15 lutego do dnia 30 kwietnia po zakończonym roku podatkowym.

Zeznania mogą być złożone:

- w formie papierowej,

- w formie zeznania elektronicznego.

Zeznanie musi być podpisane przez zarządcę sukcesyjnego lub upoważnioną przez niego osobę.

Myślenie projektowe krok po kroku: empatyzacja

Myślenie projektowe krok po kroku: empatyzacja

Regulamin sklepu internetowego – gotowy wzór do pobrania!

Regulamin sklepu internetowego – gotowy wzór do pobrania!

Jak rozliczać się z kryptowalut w 2025 roku?

Jak rozliczać się z kryptowalut w 2025 roku?

Przeniesienie siedziby spółki za granicę – czy i jak można to zrobić?

Przeniesienie siedziby spółki za granicę – czy i jak można to zrobić?