Prowadzenie działalności gospodarczej w dzisiejszych czasach niesie ze sobą sporo wyzwań na wielu płaszczyznach. Odkąd wprowadzono Polski Ład sprawy się jeszcze bardziej skomplikowały, w szczególności jeżeli chodzi o rozliczanie składki zdrowotnej. Podejmujemy liczne tematy w związku z rozliczaniem składki zdrowotnej, żeby w jak najbardziej przystępnej formie odpowiedzieć na nurtujące wiele osób pytania. W dzisiejszej publikacji odniesiemy się do rozliczenia składki zdrowotnej po zamknięciu działalności gospodarczej w trakcie roku.

Zamknięcie działalności a składki ZUS

Proces zamykania jednoosobowej działalności gospodarczej nie jest zbyt skomplikowany. Przedsiębiorca składa wniosek za pośrednictwem CEIDG i wyrejestrowanie firmy przebiegnie automatycznie. Dodatkowo na tym etapie zostanie również przygotowany z automatu formularz ZUS ZWPA “Wyrejestrowanie płatnika składek”. Ostatnie składki do ZUS trzeba będzie zapłacić już po zamknięciu firmy, w następnym miesiącu.

| Składki ZUS po zamknięciu jednoosobowej działalności gospodarczej należy zapłacić w terminie do 20 dnia następnego miesiąca |

|

Jeżeli działalność zostanie zamknięta od 1 dnia miesiąca, to nie trzeba już za ten okres płacić ani składek społecznych ani składki zdrowotnej.

Przykład:

Przedsiębiorca zamknął działalność gospodarczą od dnia 1 marca, w takim przypadku ostatnie składki do ZUS zapłaci za miesiąc luty do 20 marca.

|

|

Jeżeli działalność zostanie zamknięta w trakcie miesiąca, to za ten miesiąc trzeba będzie zapłacić proporcjonalnie składki społeczne i pełną kwotę składki zdrowotnej.

Przykład:

Przedsiębiorca zlikwidował działalność z dniem 15 marca. W takim przypadku za miesiąc marzec zapłaci proporcjonalnie składki społeczne i składkę zdrowotną w pełnej wysokości.

|

|

Po zamknięciu działalności gospodarczej przedsiębiorca będzie jeszcze przez 30 dni objęty ubezpieczeniem zdrowotnym

|

Zamknięcie działalności – złożenie wniosku w CEIDG

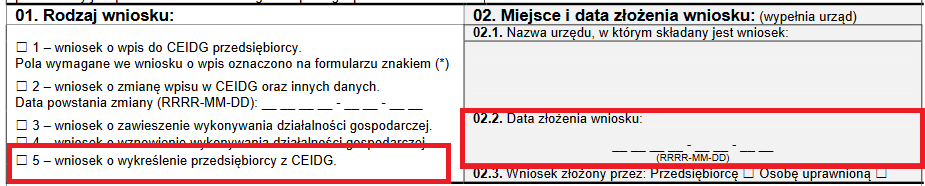

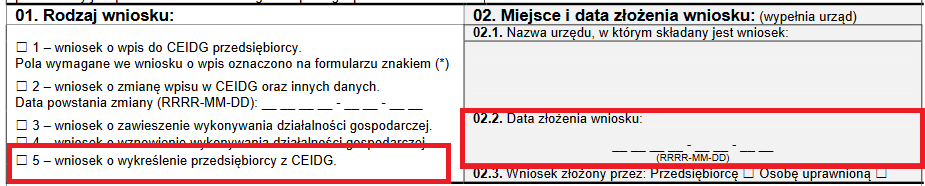

Przy składaniu wniosku w CEIDG przedsiębiorca powinien wiedzieć, w jaki sposób prawidłowo wpisać daty w przypadku wykreślenia działalności z CEIDG. Na wniosku CEIDG pojawią się 2 daty, które będą istotne z punktu widzenia zamknięcia działalności. Pierwsza data jest to data złożenia wniosku, która zawsze będzie datą bieżącą:

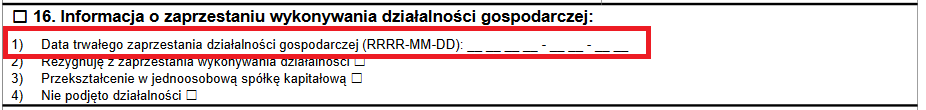

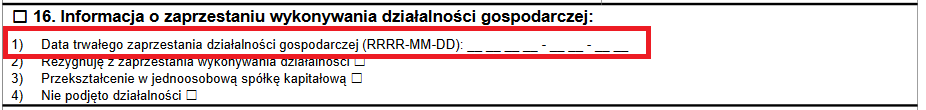

Przedsiębiorca musi pamiętać, że wniosek do CEIDG o zakończeniu działalności gospodarczej musi być złożony w terminie 7 dni od zaprzestania działalności. Data trwałego zaprzestania działalności gospodarczej będzie wskazana dalej we wniosku:

W tym miejscu powinna się pojawić data bieżąca lub data wstecz maksymalnie do 7 dni, nie może to być data przyszła. Jeśli zdarzyłoby się złożenie wpisu w CEIDG z przekroczeniem tych 7 dni to dla pewności, czy wniosek zostanie w tej postaci przyjęty należałoby zwrócić się z zapytaniem do urzędu skarbowego i ZUS.

Natomiast dla lepszego zobrazowania pokażemy na przykładzie jaka “data trwałego zaprzestania działalności gospodarczej” powinna być zaznaczona na wniosku.

Przykład 1

Przedsiębiorca chce zakończyć prowadzenie działalności gospodarczej od miesiąca czerwca i chciałby to zrobić od 1 dnia tego miesiąca. W takim przypadku w poz. 16 wniosku CEIDG-1 musi wpisać datę 31 maja, jako datę zaprzestania działalności, ponieważ firma zostanie wtedy wykreślona z rejestru przedsiębiorców od dnia następnego, czyli 1 czerwca.

Ważne! Dość często przedsiębiorcy przez nieuwagę wpisują w poz. 16 CEIDG-1 datę 1 dnia miesiąca a to oznacza, że będą wykreśleni z rejestru od 2 dnia miesiąca. Dotkliwą konsekwencją takiego zapisu jest obowiązek zapłaty pełnej składki zdrowotnej i proporcjonalnej społecznej w przeliczeniu na 1 dzień.

W jaki sposób wypełnić wniosek CEIDG-1 przy zamykaniu działalności gospodarczej można przeczytać w podlinkowanej publikacji.

Na temat rozliczania składki zdrowotnej pisaliśmy już wielokrotnie. Temat ten był analizowany z różnych perspektyw. W sposób bardzo praktyczny zostało to omówione na łamach podlinkowanej publikacji, w której obliczanie składki zostało opisane na przykładach. W dzisiejszym artykule przyjrzymy się jak rozliczyć po zamknięciu działalności składkę zdrowotną w zależności od wybranej wcześniej formy opodatkowania.

Dlatego poniżej zrobimy krótkie syntetyczne przypomnienie na temat rozliczania składki zdrowotnej w zależności od wybranej formy opodatkowania:

| Forma opodatkowania |

Składka zdrowotna |

| Skala podatkowa |

9% od dochodu, nie mniej niż 9% minimalnego wynagrodzenia za pracę, które obowiązuje na dzień 1 lutego danego roku |

|

Podatek liniowy

|

4,9% od dochodu, nie mniej niż 9% minimalnego wynagrodzenia za pracę, które obowiązuje na dzień 1 lutego danego roku |

|

Zryczałtowany podatek dochodowy

|

Jest płacona w 3 progach przychodu. W 2023 roku wysokość składki zdrowotnej kształtuje się następująco:

- 376,16 zł – do 60.000 zł przychodu,

- 626,93 zł – od 60.00 zł – 300.000 zł,

- 1.128,48 zł – powyżej 300.000 zł

|

Rozliczenie składki zdrowotnej po zamknięciu działalności gospodarczej będzie przede wszystkim zależało od wybranej formy opodatkowania dochodów. Inaczej będzie rozliczana składka zdrowotna przez przedsiębiorcę, który wybrał zasady ogólne, a więc mieści się w tym pojęciu skala podatkowa i podatek liniowy. A inaczej jeśli przedsiębiorca przed likwidacją firmy opłacał ryczałt. Zobaczmy więc jak to będzie wyglądało na przykładach.

Zasady ogólne – skala podatkowa i podatek liniowy

Napisaliśmy już wcześniej, że w przypadku zasad ogólnych w podstawie do naliczania składki zdrowotnej znajdzie się kwota dochodu. Przy czym zgodnie z przepisami podstawą do naliczania składki jest dochód z miesiąca poprzedniego.

Miesięczną podstawę wymiaru składki zdrowotnej stanowi dochód uzyskany w miesiącu poprzedzającym miesiąc, za który opłacana jest składka zdrowotna.

Przykład:

W dużym uproszczeniu składka zdrowotna za marzec płacona do 20 kwietnia jest wyliczana na podstawie dochodu miesiąca lutego. Jednak proces obliczania podstawy do naliczania składki zdrowotnej jest nieco bardziej złożony. Przy wyliczeniu brane są uwagę określone dane liczbowe: suma przychodów od początku roku, suma kosztów uzyskania przychodów od początku roku, suma zapłaconych składek na ubezpieczenia społeczne od początku roku (jeśli nie były zaliczone do kosztów uzyskania przychodów), suma dochodów za miesiące poprzednie. Dla lepszego zrozumienia zasady wyliczania odsyłamy do podlinkowanej publikacji, w której zostało to zaprezentowane na konkretnym przykładzie liczbowym

Przykład 2

Pani Matylda prowadziła działalność gospodarczą opodatkowaną według skali podatkowej. Z przyczyn osobistych postanowiła zamknąć działalność z dniem 31 marca. Ostatnia deklaracja do ZUS zostanie złożona za miesiąc marzec w terminie do 20 kwietnia. Składka zdrowotna w wysokości 9% będzie wyliczona jednak na podstawie dochodu miesiąca lutego.

Przykład 3

Pani Lucyna prowadziła działalność gospodarczą opodatkowaną podatkiem liniowym, którą zamknęła z dniem 2 czerwca. W takim przypadku ostatnia deklaracja do ZUS musi być złożona za miesiąc czerwiec w terminie do 20 lipca. Składka zdrowotna w wysokości 4,9% będzie liczona od dochodu miesiąca maja w pełnej wysokości. Jedynie składki społeczne mogą być wyliczone proporcjonalnie do okresu prowadzenia działalności gospodarczej.

Zryczałtowany podatek dochodowy

Jak zdecydujemy się na wybór ryczałtu składka zdrowotna będzie zależała od wysokości osiąganych przychodów w działalności gospodarczej. Przy czy możemy wybrać czy będą brane pod uwagę przychody z poprzedniego czy z bieżącego roku podatkowego. Bez względu na to, jaki wybór będzie dokonany, to i tak wysokość składki zdrowotnej będzie zależała od kwot przychodów.

| Przy zamknięciu działalności na ryczałcie za ostatni miesiąc brany będzie pod uwagę przychód: |

|

Narastająco uzyskany w okresie prowadzenia działalności gospodarczej w danym roku podatkowym uzyskany do dnia zaprzestania działalności gospodarczej

|

|

Z poprzedniego roku podatkowego

|

Przykład 4

Pan Michała zakończył prowadzenie działalności gospodarczej z dniem 31 sierpnia, to oznacza, że od 1 września zostanie wykreślony z rejestru przedsiębiorców. W prowadzonej działalności wybrał opodatkowanie ryczałtem i składkę zdrowotną wyliczał na podstawie przychodów roku bieżącego. Ostatnia deklaracja składana do ZUS obejmuje rozliczenie miesiąca sierpnia i musi zostać złożona w terminie do 20 września. Pan Michał osiągnął przychód narastająco od stycznia do końca miesiąca sierpnia w kwocie 200.000 zł a to oznacza, że w 2023 roku za sierpień zapłaci składkę zdrowotną w wysokości 626,93 zł.

Zamknięcie działalności – roczne rozliczenie składki zdrowotnej

Wielu przedsiębiorców miało wątpliwości, czy jeżeli zamknęli działalność gospodarczą w trakcie 2022 roku lub już w 2023 roku, ale przed terminem rocznego rozliczenia składki zdrowotnej, czy mają obowiązek złożenia takiego rozliczenia? Przedsiębiorcy nie powinni mieć jednak złudzeń, jeśli zamknęli działalność i tak muszą dokonać rocznego rozliczenia składki zdrowotnej.

| Roczne rozliczenie składki zdrowotnej |

| Zasady ogólne

Skala podatkowa i podatek liniowy

|

Roczną podstawę wymiaru będzie stanowił dochód w działalności gospodarczej pomniejszony o kwotę opłaconych składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe – jeżeli nie zostały zaliczone do kosztów uzyskania przychodów

|

| Roczne rozliczenie składki zdrowotnej

Zasady ogólne

Skala podatkowa i podatek liniowy

Roczną podstawę wymiaru będzie stanowił dochód w działalności gospodarczej pomniejszony o kwotę opłaconych składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe – jeżeli nie zostały zaliczone do kosztów uzyskania przychodów

Jeśli ustalona roczna podstawa wymiaru składki na ubezpieczenie zdrowotne będzie niższa od kwoty stanowiącej iloczyn liczby miesięcy w roku

kalendarzowym podlegania ubezpieczeniu zdrowotnemu i minimalnego wynagrodzenia obowiązującego pierwszego dnia roku składkowego, podstawę wymiaru składki na ubezpieczenie zdrowotne za ten rok składkowy stanowi kwota wyższa. Przeczytaj w podlinkowanej publikacji, w jaki sposób należy rozumieć minimalną składkę zdrowotną

|

| Zryczałtowany podatek dochodowy

|

Roczna podstawa składki zdrowotnej jest liczona, jako iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty 60%, 100% lub 180% przeciętnego miesięcznego wynagrodzenia w czwartym kwartale, jeżeli uzyskane przychody mieszczą się odpowiednio w limitach: do 60.000 zł, pomiędzy 60.000 zł a 300.000 zł, powyżej 300.000 zł. Brane są uwagę miesiące prowadzenia działalności gospodarczej.

Przykład

Pan Bartosz w 2022 roku zamknął działalność gospodarczą od 1 lipca a to oznacza, że w rocznym rozliczeniu składki zdrowotnej na ryczałcie będzie brał pod uwagę 6 miesięcy podlegania pod ubezpieczenie zdrowotne

|

Przykład 5

Pani Julita zaprzestała prowadzenie działalności gospodarczej od dnia 1 września 2022 r. Przez cały ten okres była opodatkowana podatkiem według skali podatkowej a więc składka zdrowotna była płacona od dochodu. W ostatniej złożonej deklaracji ZUS za miesiąc sierpień do 20 września w podstawie do składki zdrowotnej znalazł się dochód miesiąca lipca 2022 roku. W takim przypadku do rocznego rozliczenia składki zdrowotnej pani Julita weźmie pod uwagę dochód, jaki uzyskała za cały okres prowadzenia działalności w 2022 roku – od stycznia do sierpnia. W trakcie 2022 roku składka zdrowotna za miesiąc sierpień nie była rozliczona, będzie to możliwe dopiero w rozliczeniu rocznym ZUS. Dochód do składki zdrowotnej najczęściej będzie zgodny z tym, który został wykazany w zeznaniu rocznym PIT-36 w części dotyczącej prowadzonej działalności gospodarczej.

Przykład 6

Pan Ignacy zlikwidował działalność gospodarczą od 1 lipca 2022 roku, na 2022 rok wybrał opodatkowanie ryczałtem. W 2022 roku opłacał składkę zdrowotną na podstawie przychodów 2021 roku, które wynosiły 200.000 zł co oznacza, że miesięcznie płacił składkę w kwocie 559,89 zł. Do końca czerwca przychody na ryczałcie wyniosły 50.000 zł. W przypadku pana Ignacego roczne rozliczenie składki zdrowotnej będzie wyglądało następująco:

| Przychód narastająco do 30.06.2022 r.

|

Miesięczna składka zdrowotna

|

Liczba miesięcy prowadzenia działalności gospodarczej w 2022 roku

|

Roczna składka zdrowotna na podstawie faktycznego przychodu 2022 roku

|

Zapłacona składka zdrowotna w 2022 roku na podstawie przychodu z 2021 roku

|

Kwota z rozliczenia rocznej składki zdrowotnej –

nadpłata

|

| 50.000 zł

|

559,89 zł

|

6 miesięcy

|

2.015,64 zł

(335,94 zł x 6)

|

3.359,34 zł

(559,89 zł x 6 )

|

1.343,70 zł

(3.359,34 zł – 2.015,64 zł)

|

Zobaczmy o czym należy pamiętać składając roczne rozliczenie składki zdrowotnej do ZUS.

| Termin na złożenie rocznego rozliczenia do ZUS za 2022 rok mija 22 maja 2023 roku

|

| Osoby, które przed terminem do rozliczenia rocznego zakończyły prowadzenie działalności gospodarczej mają obowiązek złożenia rozliczenia rocznego. W deklaracji ZUS DRA wypełniają jedynie tę część, która dotyczy rozliczenia rocznego i należy to zrobić na aktualnym druku

|

| Na dokumencie rozliczeniowym do ZUS należy podać kod tytułu do ubezpieczenia, z jakim przedsiębiorca rozliczał się przed zaprzestaniem prowadzenia działalności gospodarczej

|

| Jeżeli z rozliczenia rocznego powstanie kwota do dopłaty należy ją uregulować do 22 maja 2023 r.

|

| Jeżeli z rozliczenia powstanie kwota nadpłaty należy przekazać do ZUS przez PUE ZUS wniosek o zwrot nadpłaty w granicznym terminie do 1 czerwca 2023 roku. W przypadku braku takiego wniosku przedsiębiorca może mieć problem z otrzymaniem zwrotu, ponieważ ZUS nie dokonuje takich zwrotów z urzędu

|

Podsumowanie

Wprowadzenie obowiązku rocznego rozliczania składki zdrowotnej nie zwalnia z tej powinności osób, które zakończyły prowadzenie działalności gospodarczej do upływu terminu na złożenie takiego rozliczenia. Składka zdrowotna w rozliczeniu rocznym powinna być obliczona według takich samych zasad, jak w pozostałych przypadkach. Wyjątkiem będzie rozliczenie ryczałtu, gdzie przy rocznym rozliczeniu przyjmuje się ilość miesięcy prowadzenie działalności gospodarczej, zostało to pokazane na przykładzie. W zależności od tego czy z rozliczenia powstanie kwota do dopłaty czy nadpłata przedsiębiorca ma obowiązek dopłaty składki zdrowotnej do 22 maja 2023 roku lub złożyć wniosek o zwrot nadpłaty. Jeżeli wniosek nie zostanie złożony w terminie do 1 czerwca 2023 r. osoba uprawniona może zostać pozbawiona prawa do nadpłaty.

Ważne zmiany w L4 od 2025. Czy praca na zwolnieniu lekarskim będzie możliwa?

Ważne zmiany w L4 od 2025. Czy praca na zwolnieniu lekarskim będzie możliwa?

SNIP 2025 – IFIRMA jako partner ekosystemowy

SNIP 2025 – IFIRMA jako partner ekosystemowy

Czym są mikrofirmy? Pracuje w nich prawie połowa osób w wieku poprodukcyjnym!

Czym są mikrofirmy? Pracuje w nich prawie połowa osób w wieku poprodukcyjnym!

Powypadkowe rozliczenie samochodu firmowego

Powypadkowe rozliczenie samochodu firmowego