Od 2018 roku część osób może bez zakładania działalności gospodarczej uzyskiwać przychody, które są zaliczane do działalności nierejestrowanej. Jednak po zakończonym roku podatkowym przychodzi czas na składanie zeznań rocznych a to oznacza, że również dochód uzyskany z takiej działalności należy wykazać na odpowiednim druku PIT. W dzisiejszej publikacji napiszemy jak rozliczyć dochody z działalności nierejestrowanej w zeznaniu rocznym.

Informacje na temat działalności nierejestrowanej zostały zawarte w ustawie prawo przedsiębiorców. Przed rozpoczęciem wykonywania czynności w ramach tej działalności osoby zainteresowane powinny zapoznać się z kilkoma ważnymi informacjami. Pozwoli to na uniknięcie ewentualnych nieprawidłowości, zachęcamy do przeczytania wymienionych poniżej publikacji na ten temat.

| Działalność nierejestrowana – kilka ważnych informacji – link

|

Dokument sprzedaży wystawiany przez osobę prowadzącą działalność nierejestrowaną – link

|

Działalność nierejestrowana a składki ZUS – link |

Działalność nierejestrowana a VAT – link |

Działalność nierejestrowana a NIP na fakturze – link |

Umowa zlecenie a prowadzenie działalności nierejetrowanej – link |

Import usług a działalność nierejestrowana – link |

Ustalanie przychodów z działalności nierejestrowanej

W trakcie roku podatkowego osoba, która zdecyduje się na prowadzenie działalności nierejestrowanej nie ma obowiązku zapłaty zaliczek. Przychody, które uzyskuje z tego tytułu są wpisywane do uproszczonej ewidencji. Pamiętajmy, że przychodem są kwoty należne choćby nie zostały otrzymane a to oznacza, że nie muszą być zapłacone. Jeśli otrzymane świadczenie miałoby formę nieodpłatną lub byłoby w naturze, to jest traktowane na równi z zapłatą i należy rozliczyć przychód z tego tytułu. Przychód jest pomniejszany o dokonane zwroty towarów i wartość udzielonych bonifikat i skont.

Ustalanie kosztów z działalności nierejestrowanej

Jeżeli w związku z prowadzoną działalnością nierejestrowaną dana osoba ponosi koszty, to powinna gromadzić wszystkie dokumenty potwierdzające poniesienie takiego kosztu. Najlepiej żeby to były faktury, rachunki, na których będą widniały podstawowe dane identyfikacyjne, takie jak: imię, nazwisko, adres zamieszkania. Przy rozliczeniu zeznania rocznego należy pamiętać, że koszty rozpoznaje się kasowo, czyli w dacie zapłaty (poniesienia wydatku). Podatek dochodowy w zeznaniu rocznym jest liczony od kwoty dochodu, czyli są to przychody pomniejszone o koszty. Oznacza to, że w interesie osoby prowadzącej działalność nierejestrowaną leży, żeby zapłacić jak najmniejszy podatek i sumiennie gromadzić wszystkie dokumenty na podstawie, których dokonano rozliczenia rocznego.

Wyliczenie podatku

Podatek od działalności nierejestrowanej jest liczony według zasad ogólnych skala podatkowa. Pamiętamy, że na skali podatkowej mamy 2 progi podatkowe:

| Podstawa obliczenia podatku

|

Stawka i wysokość podatku

|

| Do 120.000 zł

|

12% – minus kwota zmniejszająca podatek 3.600 zł

|

| Powyżej 120.000 zł

|

32% – 10.800 zł + 32% od nadwyżki ponad 120.000 zł

|

Jeżeli poza działalnością nierejestrowaną dana osoba uzyskiwała dochody z innych źródeł takich jak: umowa o pracę, umowy cywilnoprawne, renta, emerytura, to podatek będzie obliczany od sumy dochodów uzyskanych ze wszystkich źródeł.

Zeznanie roczne PIT z działalności nierejestrowanej

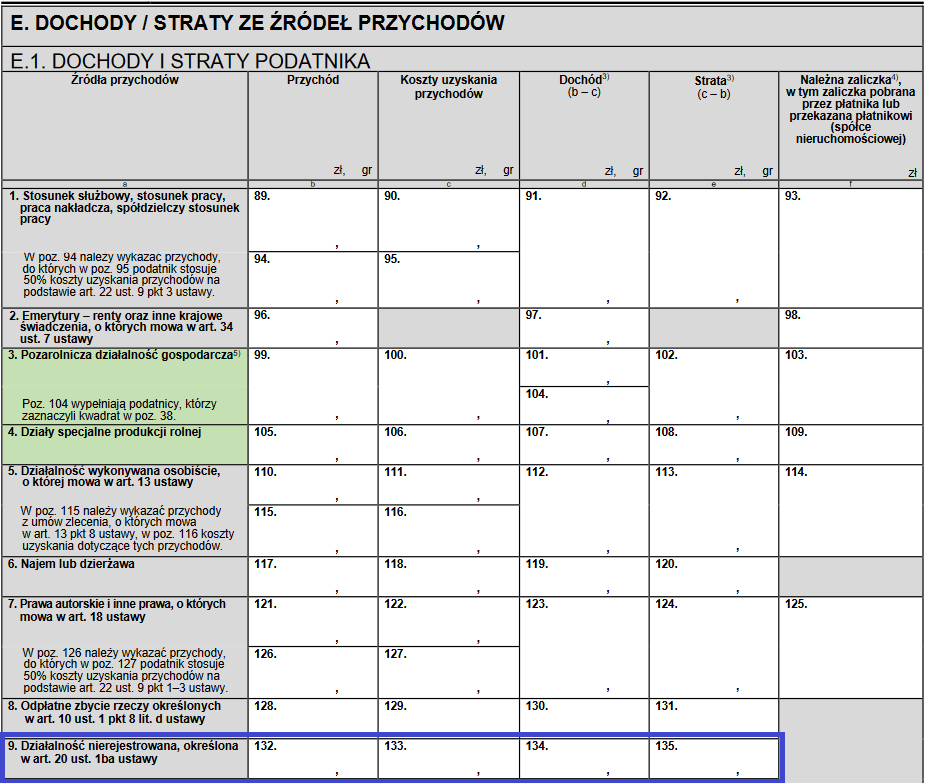

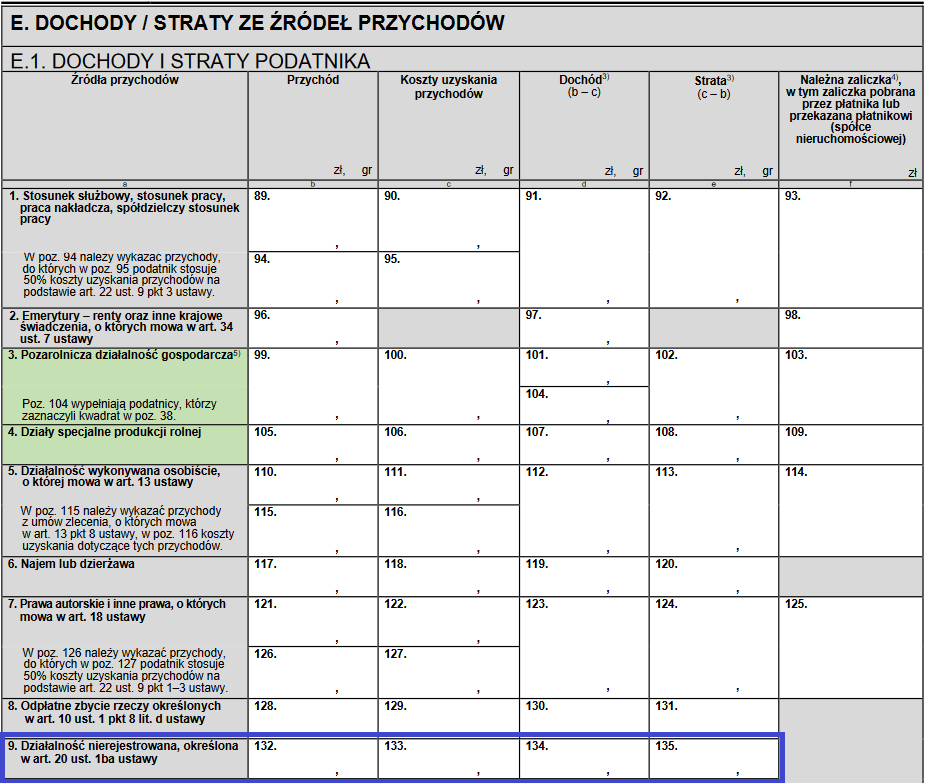

Dochody z działalności nierejestrowanej rozlicza się na druku PIT-36. W części E “Dochody/straty ze źródła przychodów” w poz. 9 mamy miejsce na wpisanie przychodów, kosztów uzyskania przychodu i zostanie wyliczony dochód/strata z tytułu prowadzonej działalności nierejestrowanej. Przy takiej formie rozliczenia nie płaci się zaliczek miesięcznych w trakcie roku, zapłata podatku następuje dopiero w rozliczeniu rocznym, dlatego też na zrzucie poniżej pole odnośnie należnej zaliczki w wierszu dla działalności nierejestrowanej jest wyszarzone:

Działalność nierejestrowana a ulgi i odliczenia w składanym zeznaniu rocznym

Prowadząc działalność nierejestrowaną nie ma żadnych ograniczeń co do stosowania ulg i odliczeń.

Uzyskiwanie przychodów z działalności nierejestrowanej nie pozbawia prawa do wspólnego rozliczenia z małżonkiem lub z dzieckiem

|

Podatnik nie jest pozbawiony prawa do skorzystania z przysługujących ulg podatkowych

|

W przypadku działalności nierejestrowanej jeżeli dana osoba uzyskuje dochody z innych źródeł, to będzie dla niej przygotowane zeznanie w usłudze Twój e-PIT, ale na formularzu PIT-37. Istnieje możliwość zmiany formularza na PIT-36, na którym powinny się znaleźć wszystkie dochody uzyskane w danym roku podatkowym

|

Termin na złożenie zeznania rocznego jest liczony od 15 lutego do 30 kwietnia roku następującego po roku, w których uzyskane zostały dochody z działalności nierejestrowanej

|

Zeznanie można złożyć w formie papierowej i elektronicznej

|

Elektronicznie zeznanie można złożyć w usłudze Twój e-PIT lub przez e-Deklaracje

|

Podsumowanie

Po zakończonym roku podatkowym przychodzi czas rozliczeń. Każda osoba, jeżeli uzyskuje dochody z różnych źródeł powinna pamiętać o obowiązku wykazania wszystkich przychodów i kosztów za dany rok w składanym zeznaniu rocznym. Dotyczy to również dochodów uzyskiwanych z działalności nierejestrowanej, o czym napisaliśmy w dzisiejszej publikacji. Jeżeli dana osoba jest zatrudniona czy to na umowę o pracę, czy w jakiejś innej formie, to będzie dla niej przygotowane zeznanie PIT-37 w usłudze Twój e-PIT, jednak na tym druku nie można rozliczyć działalności nierejestrowanej. W takim przypadku należy zmienić formularz na PIT-36 i wpisać do niego swoje wszystkie dochody. Prowadzenie działalności nierejestrowanej nie pozbawia prawa do wspólnego rozliczenia z małżonkiem lub dzieckiem a także możliwości skorzystania z ulg m.in. z ulgi na dziecko. Termin na złożenie zeznania rocznego jest taki sam, jak dla pozostałych zeznań składanych przez osoby fizycznych i upływa 30 kwietnia.

Kto ma obowiązek posiadania kasy fiskalnej?

Kto ma obowiązek posiadania kasy fiskalnej?

Nieważność umowy sprzedaży a skutki w podatku PCC

Nieważność umowy sprzedaży a skutki w podatku PCC

Jaki ryczałt dla programisty? 8,5% czy 12%? Stawka ryczałtu dla informatyków?

Jaki ryczałt dla programisty? 8,5% czy 12%? Stawka ryczałtu dla informatyków?

Obowiązek podatkowy sprzedawcy a sprzedaż na Allegro. Czy i kiedy muszę wystawiać faktury?

Obowiązek podatkowy sprzedawcy a sprzedaż na Allegro. Czy i kiedy muszę wystawiać faktury?