Jak wypełnić deklarację DN-1?

Podmiot zobowiązany

Podmiotami zobowiązanymi do uzupełnienia deklaracji na podatek od nieruchomości (DN-1) są osoby prawne i jednostki organizacyjne nieposiadające osobowości prawnej, będące właścicielami/ posiadaczami samoistnymi nieruchomości lub obiektów budowlanych/ użytkownikami wieczystymi gruntów/ posiadaczami zależnymi nieruchomości lub ich części albo obiektów budowlanych lub ich części, będących własnością Skarbu Państwa lub jednostki samorządu terytorialnego, a także osoby fizyczne rozliczające się ze wspomnianymi wcześniej podmiotami jako współwłaściciele lub współposiadacze nieruchomości lub obiektów budowlanych, z wyjątkiem osób fizycznych tworzących wspólnotę mieszkaniową. W pozostałych przypadkach osoby fizyczne zobowiązane są do wypełnienia druku IN-1.

Formularz DN-1 składany jest wraz z załącznikami, będącymi jego integralną częścią. Pierwszy z nich – załącznik ZDN-1 zawiera dane o przedmiotach opodatkowania, podczas gdy załącznik ZDN-2 ma na celu odnotowanie danych o przedmiotach zwolnionych z opodatkowania.

Wzór deklaracji DN-1 online (oraz załączników do niej) znaleźć można na platformie internetowej urzędu podatkowego.

Termin do złożenia deklaracji DN-1

Termin do złożenia deklaracji podatkowej od nieruchomości upływa 31. stycznia danego roku podatkowego. W sytuacji, gdy okoliczności, z którymi łączy się powstanie obowiązku podatkowego, nastąpiły w trakcie roku podatkowego (po terminie 31. stycznia), deklaracja DN-1 powinna zostać skutecznie złożona w terminie 14 dni od dnia powstania lub wygaśnięcia obowiązku podatkowego albo nastąpienia zmian w zakresie wysokości opodatkowania.

Wzór wypełnienia deklaracji DN-1

Poniżej przedstawiamy, jak należy wypełnić deklarację DN-1:

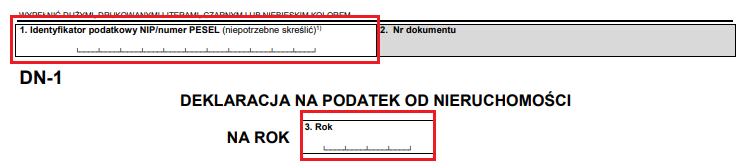

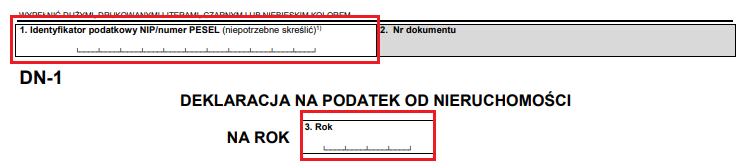

Poz. 1-3

Numer PESEL wpisują osoby fizyczne, które nie prowadzą działalności gospodarczej ani nie są zarejestrowanymi podatnikami VAT-u, podczas gdy NIP – pozostali. Poz. 2 wypełnia organ. W poz. 3. należy podać rok, do którego odnoszą się dane zawarte w deklaracji.

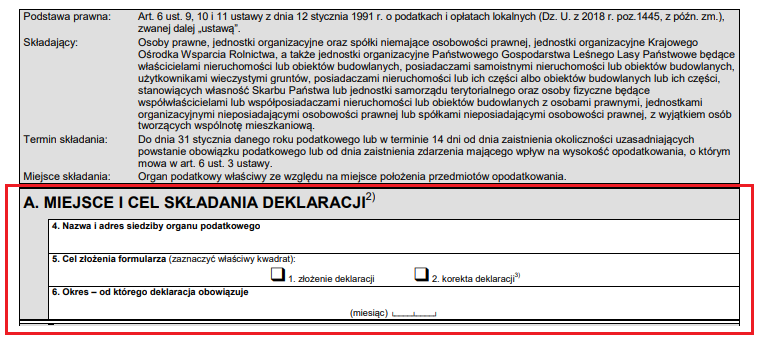

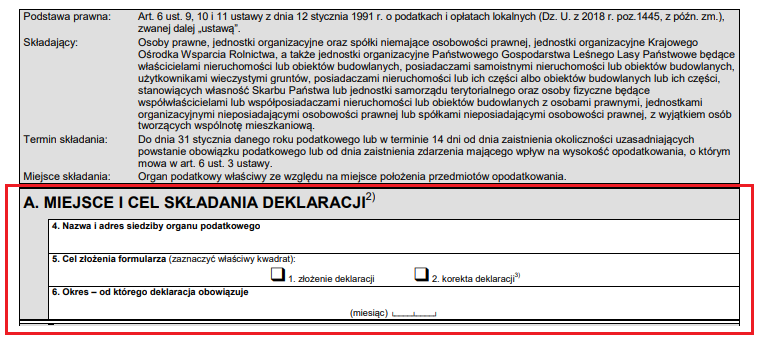

sekcja A

Segment deklaracji poświęcony miejscu i celowi jej składania. W kolejnych polach należy wskazać dane organu właściwego ze względu na przedmiot opodatkowania, cel składania formularza – odpowiednio złożenie deklaracji po raz pierwszy lub jej korekta oraz okres obowiązywania deklaracji – miesiąc, w którym powstał obowiązek podatkowy (zgodnie z ustawą jest to pierwszy dzień miesiąca następujący po miesiącu, w którym zaistniały okoliczności uzasadniające jego powstanie).

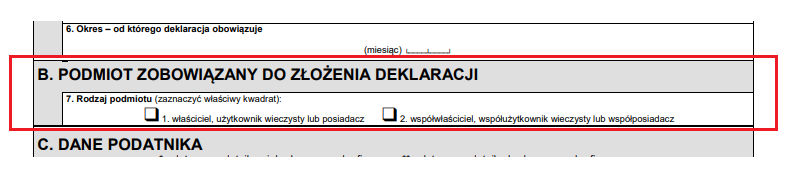

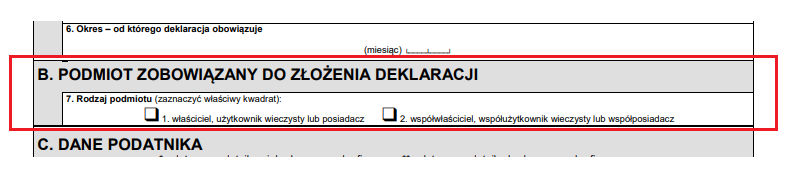

Sekcja B

Miejsce na wskazanie statusu prawnego podmiotu składającego deklarację względem przedmiotu opodatkowania.

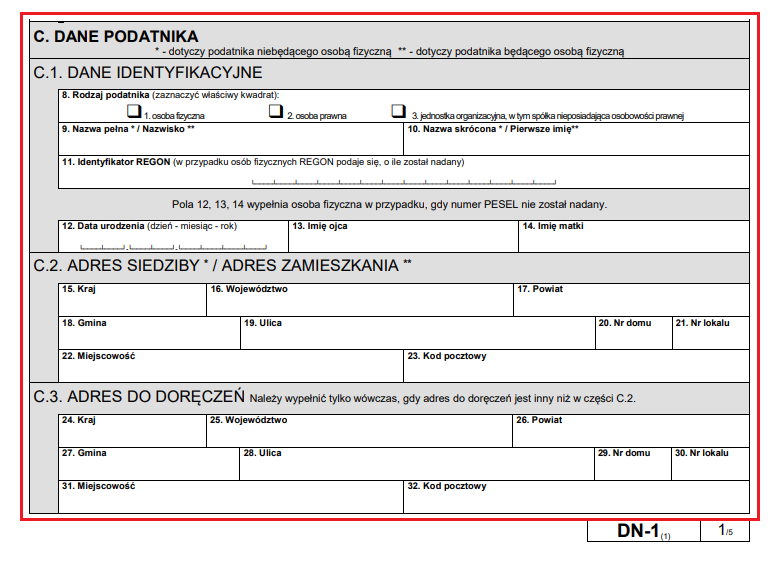

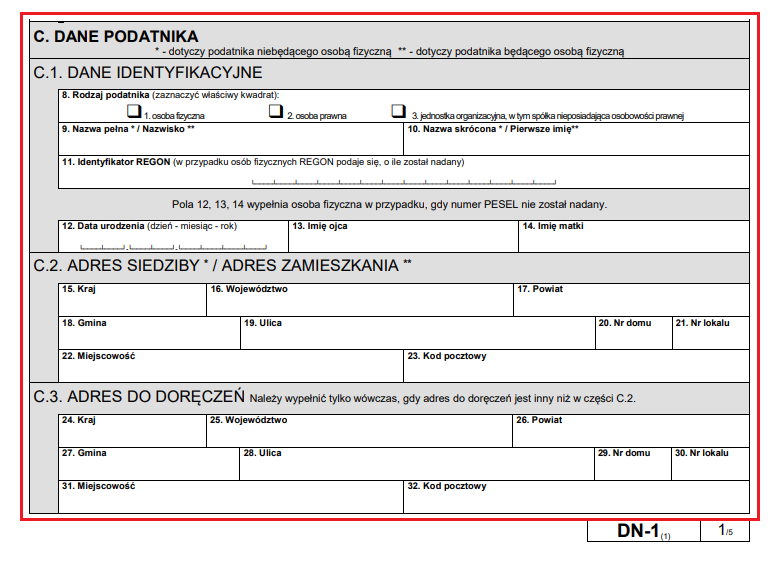

Sekcja C

Przeznaczona na dane podatnika, takie jak dane identyfikacyjne, adres siedziby/zamieszkania, adres do doręczeń, jeżeli jest odmienny od wskazanego jako adres siedziby/zamieszkania.

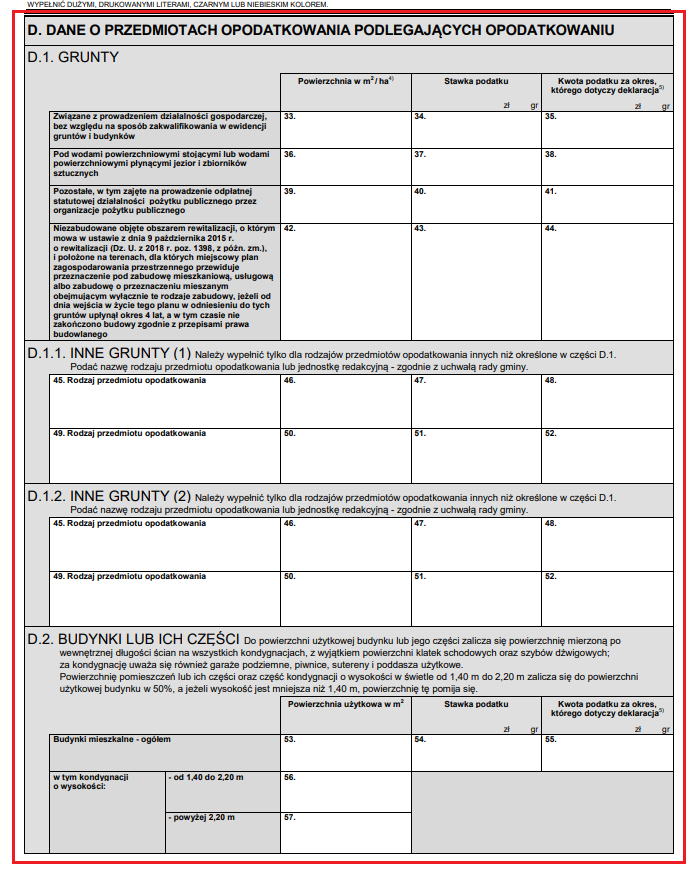

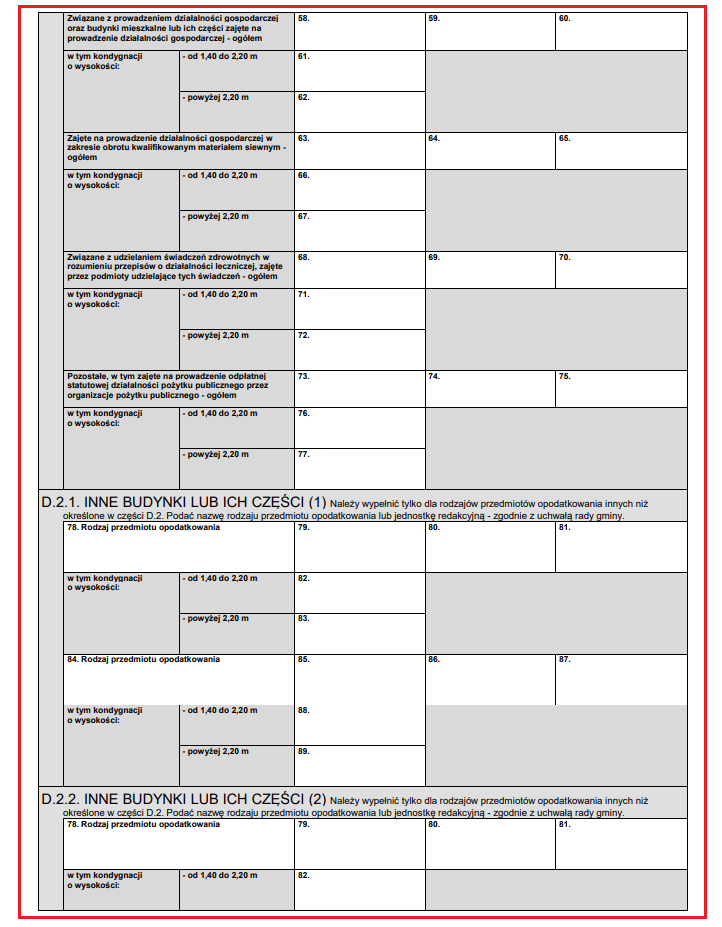

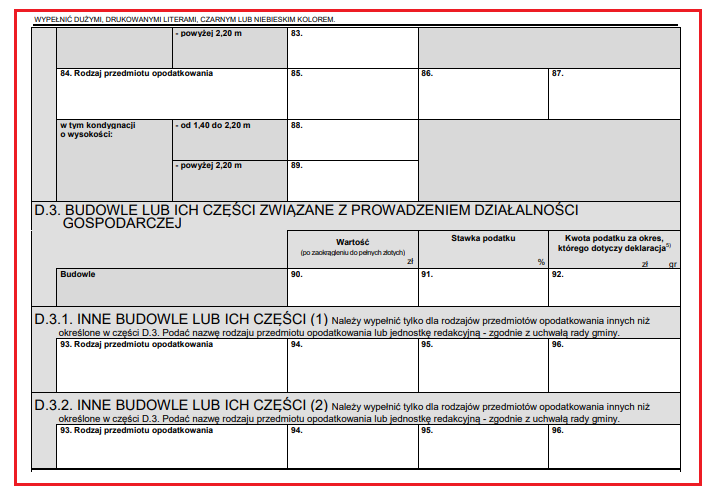

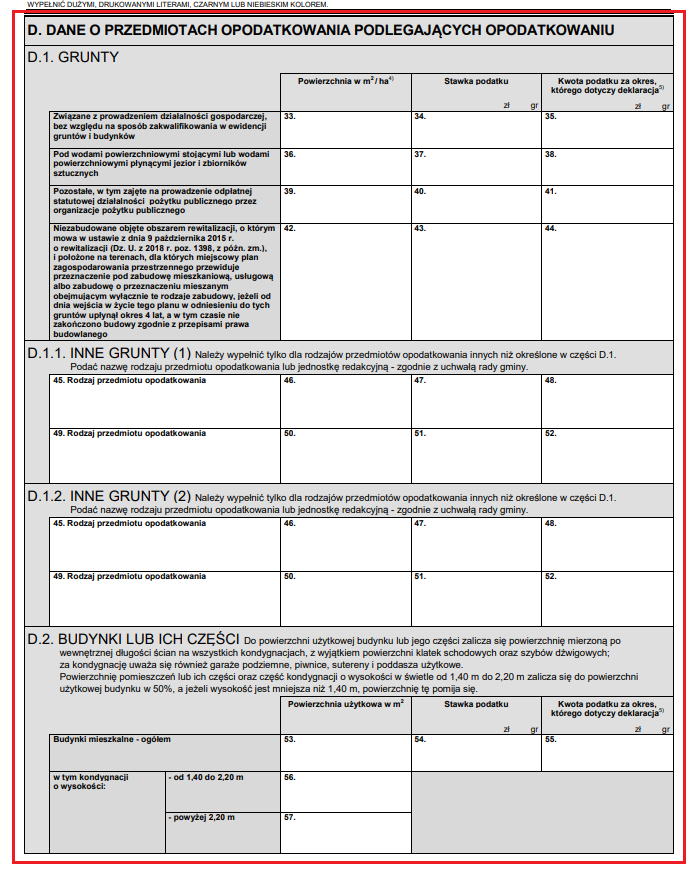

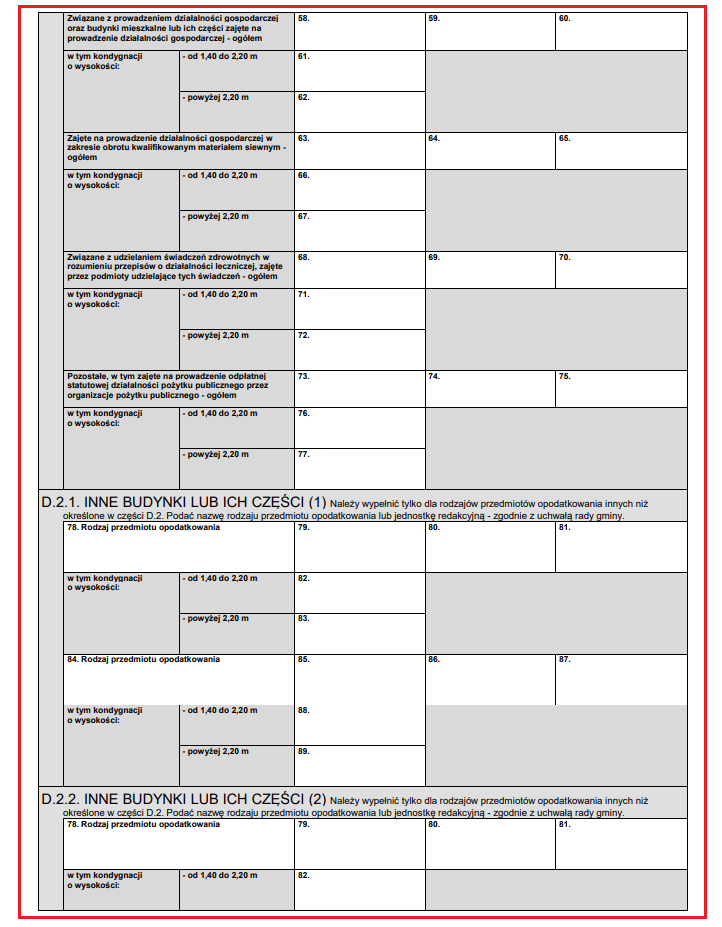

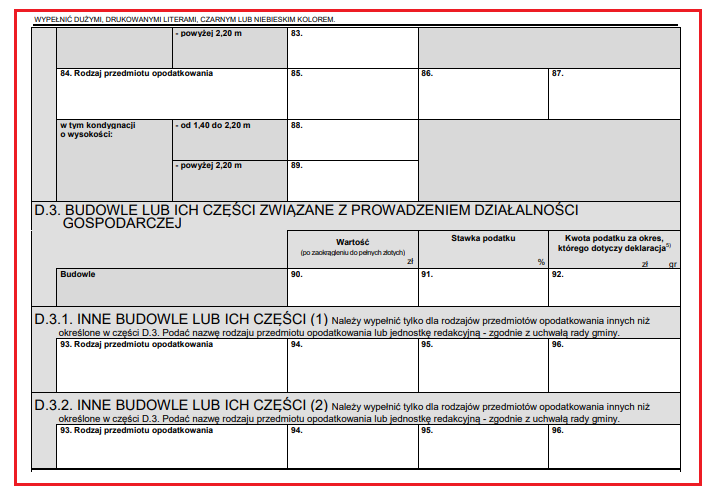

Sekcja D

Podzielona na podgrupy przypisane do poszczególnych rodzajów nieruchomości. Sekcję tę należy wypełnić za kolejnością, pomijając wiersze niedotyczące przedmiotów opodatkowania, które się posiada.

Podstawa opodatkowania gruntów warunkowana jest przez ich powierzchnię, podawaną zazwyczaj w m2, podczas gdy ta dla budynków lub ich części obliczana jest wedle ich powierzchni użytkowej. W sekcji wyodrębniono też blok na wskazanie danych odnośnie do budowli lub ich części związanych z prowadzoną działalnością gospodarczą, dla których podstawę opodatkowania stanowi ich wartość, określona zgodnie z regulacjami o podatkach dochodowych.

Bloki “inne grunty”, “inne budynku lub ich części”, jak też “inne budowle lub ich części” przeznaczone są z kolei dla tych nieruchomości, których rodzaj określono w uchwale gminy w sposób odmienny względem tego ustawowego.

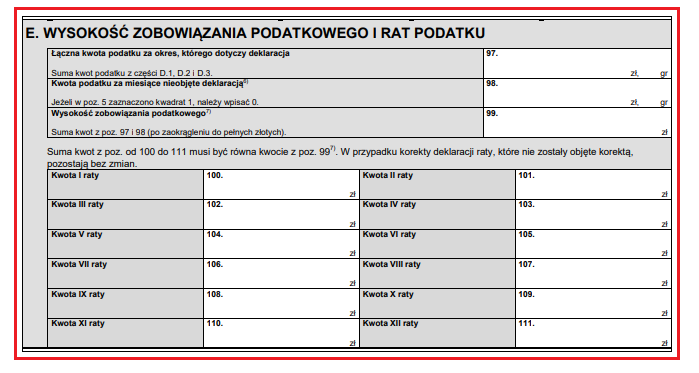

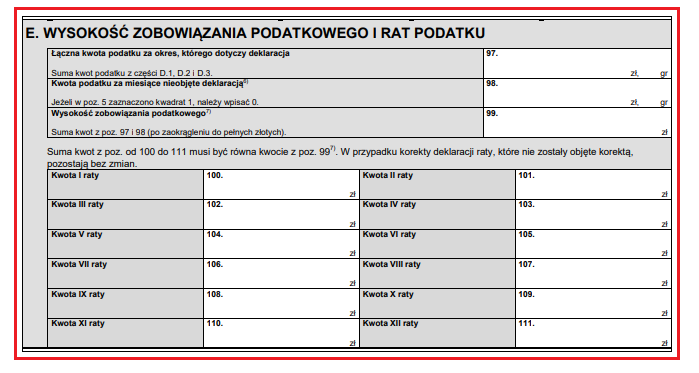

Sekcja E

W tym miejscu należy wskazać zsumowane kwoty podatku z części: D.1., D.2. i D.3. Pole 98. należy uzupełnić o kwotę podatku za miesiące nieobjęte deklaracją – w razie składania korekty deklaracji. W sytuacji, gdy deklaracja składana jest po raz pierwszy, należy wpisać w tym polu “0 zł”. Pole 99. powinno zawierać sumę kwot z dwóch poprzednich pól w zaokrągleniu do pełnych złotych. W kolejnych polach należy natomiast wskazać kwoty rat podatku. W sytuacji, gdy podatek należny nie przekracza 100 zł, uiszcza się go jednorazowo.

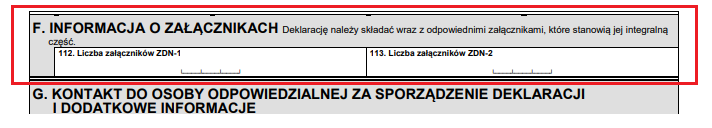

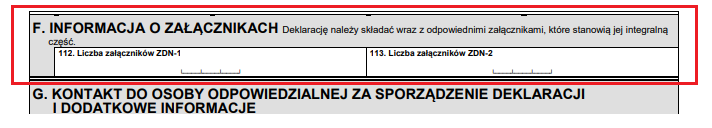

Sekcja F

W tym miejscu należy wskazać ilość załączników składanych wraz z deklaracją – osobno dla załączników ZDN-1 oraz ZDN-2.

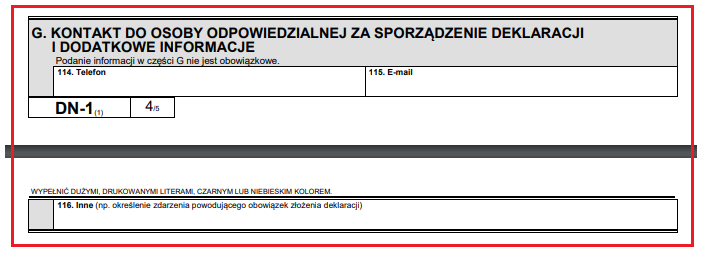

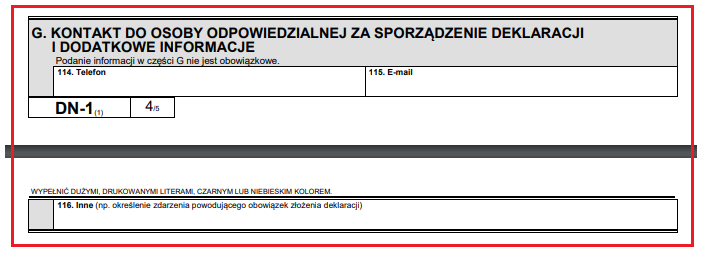

Sekcja G

Jej wypełnienie jest fakultatywne. Jest to miejsce na wskazanie danych kontaktowych składającego deklarację oraz dodatkowych informacji z nią związanych.

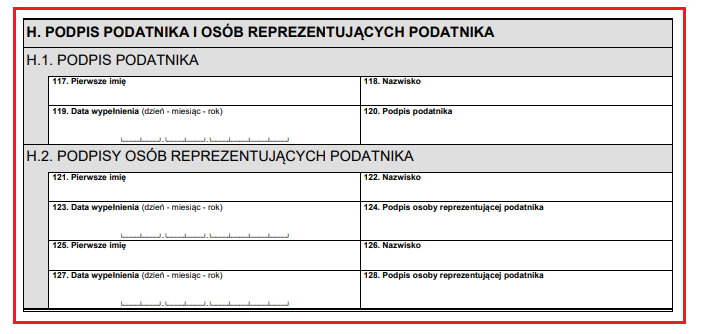

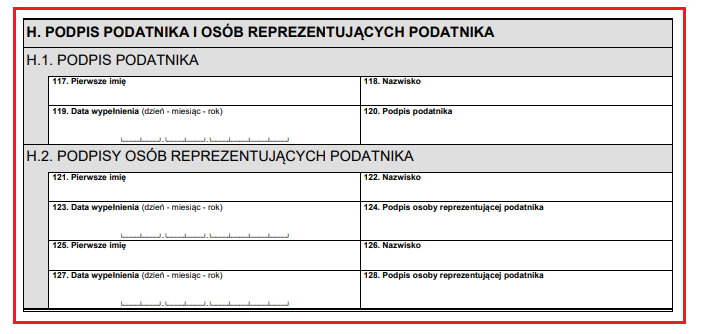

Sekcja H

Miejsce na podpisy podatnika i osoby go reprezentującej.

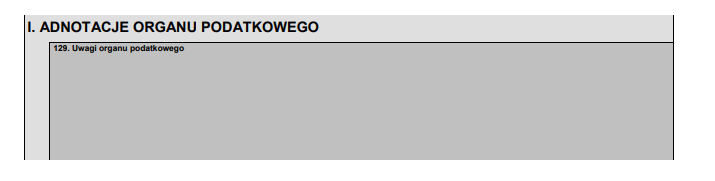

sekcja I

Wypełnia organ.

Wiedza finansowa Polaków w praktyce, czyli wnioski z badania KRD

Wiedza finansowa Polaków w praktyce, czyli wnioski z badania KRD

Przewaga konkurencyjna – co jest Twoją mocną stroną?

Przewaga konkurencyjna – co jest Twoją mocną stroną?

Jaka jest rola AI w MŚP? AI Chamber wydało raport

Jaka jest rola AI w MŚP? AI Chamber wydało raport

Jak wypełnić wniosek o wakacje składkowe – wniosek RWS instrukcja krok po kroku

Jak wypełnić wniosek o wakacje składkowe – wniosek RWS instrukcja krok po kroku

w ktorym miejscu sklada podpis malzonka ?