Od kiedy obowiązuje ulga?

Przepisy o uldze w PIT dla pracowników do 26 roku życia weszły w życie od 1 sierpnia 2019 r. i mają zastosowanie do przychodów uzyskanych od 1 sierpnia 2019 r.

Limit uprawniający do skorzystania z ulgi zerowy PIT

Limit dla ulgi bez PIT dla młodych odpowiada kwocie górnej granicy pierwszego przedziału skali podatkowej 85 528,00 zł, natomiast nadwyżka przychodów ponad wyznaczony limit będzie podlegać opodatkowaniu na zasadach ogólnych. Po przekroczeniu limitu płatnik będzie zobowiązany do obliczenia i pobrania podatku w wysokości 17% ,a gdy nadwyżka przekroczy I próg podatkowy do odprowadzenia 32% podatku.

Ważne!

Przy ustalaniu limitu nie bierze się pod uwagę kosztów uzyskania przychodów oraz innych ulg. Istotna jest kwota brutto, która jest określona w umowie o pracę bądź w umowie zlecenia. Ulga będzie obowiązywać niezależnie od liczby umów, ponieważ przyznany limit jest łączny dla wszystkich umów.

Kiedy przestaje obowiązywać ulga

W ustawie jest mowa o przychodach otrzymanych do 26 roku życia. Dotyczy to przychodów wypłaconych przed ukończeniem 26 roku życia.

Przykład 1.

Pracownik ukończył 2 sierpnia 26 rok życia. Wynagrodzenie za lipiec wypłacone 10 sierpnia będzie wyliczone bez zastosowania ulgi bez PIT. Pracodawca ma obowiązek pobrać i odprowadzić zaliczkę na podatek dochodowy od wypłaconego wynagrodzenia.

Przykład 2.

Pracownik ukończył 15 sierpnia 26 rok życia. Wynagrodzenie za lipiec wypłacone 10 sierpnia będzie wyliczone z uwzględnieniem ulgi bez PIT. Pracodawca nie pobiera i nie odprowadza zaliczki na podatek dochodowy od wypłaconego wynagrodzenia. Natomiast kolejne wynagrodzenia będą wyliczane według standardowych zasad.

Zerowy PIT dla młodych – zasady korzystania

Od przychodów uzyskanych od 1 stycznia 2020 r. nie jest wymagane oświadczenie pracownika ( do końca 2019 r. wymogiem korzystania z ulgi było złożenie przez pracownika oświadczenia o tym, że jego dochody w całości zostaną objęte zwolnieniem z PIT). W praktyce oznacza to, że pracodawca nie pobiera zaliczki na podatek od wynagrodzeń. Wyjątek stanowi sytuacja, gdy pracownik złoży wniosek o pobór zaliczek bez uwzględnienia zwolnienia dla młodych.

Pracownik, który chce aby pracodawaca a w jego imieniu odprowadzał zaliczkę na PIT, powinien pamiętać, że wniosek o zaprzestanie stosowania ulgi PIT dla młodych składa się odrębnie dla każdego roku podatkowego.

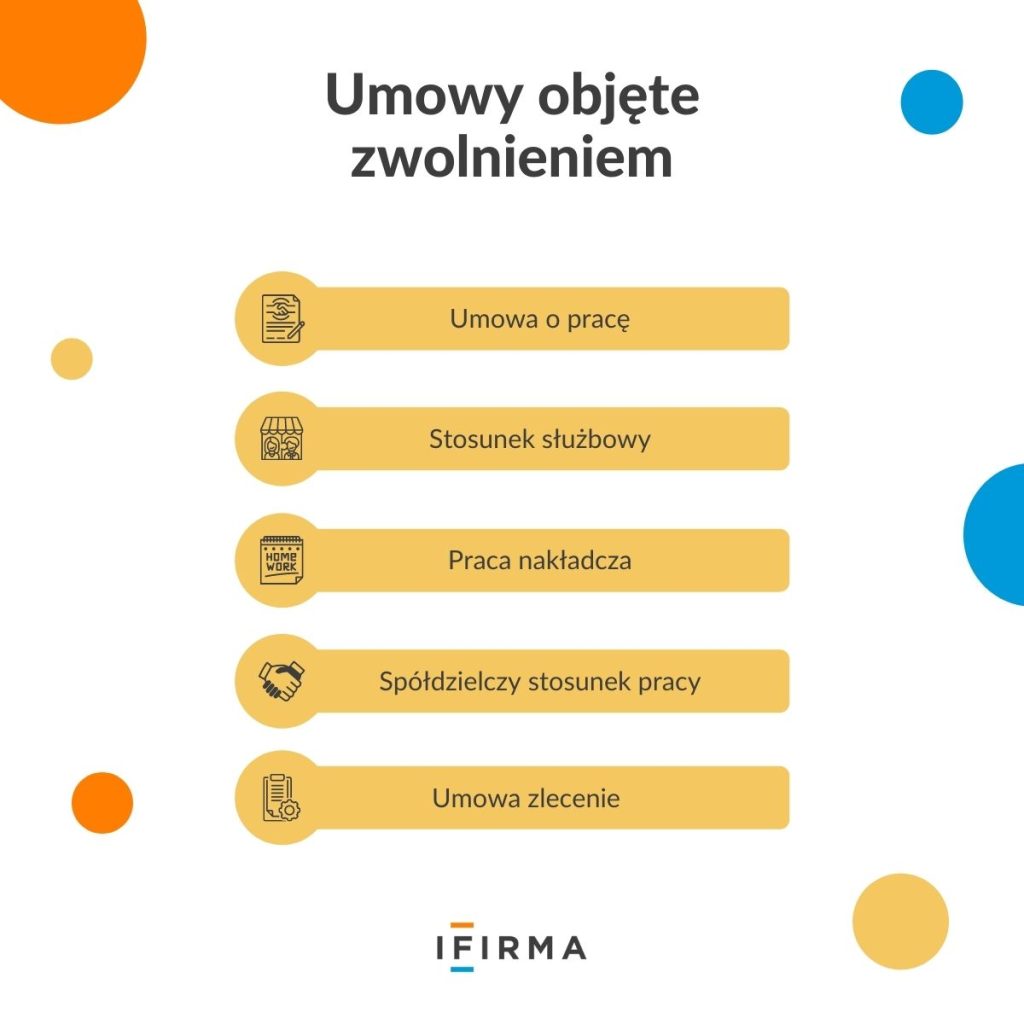

Umowy objęte zwolnieniem

Zwolnieniem zostały objęte następujące umowy:

- umowa o pracę,

- stosunek służbowy,

- praca nakładcza,

- spółdzielczy stosunek pracy,

- umowa zlecenie.

Umowy wykluczone z ulgi

Wykluczeniem zostały objęte następujące umowy:

- umowa o dzieło,

- umowa zlecenie w nieprzekraczającej wysokości 200 zł, która podlega opodatkowaniu zryczałtowanym podatkiem dochodowym w wysokości 17 % przychodu,

- umowa zlecenie ze zbyciem praw autorskich- 50 % koszty uzyskania przychodu,

- umowa zlecenie z nierezydentem Polski.

Z możliwości korzystania z ulgi Bez PIT zostali wykluczeni również młodzi przedsiębiorcy.

Ulga w stosunku do cudzoziemców

Nie skorzystają z ulgi cudzoziemcy zatrudnieni w oparciu o umowę zlecenia, którzy nie posiadają certyfikatu rezydencji polskiej. Od należności z umów zleceń otrzymanych od nierezydentów Polski należy pobrać podatek w formie ryczałtu w wysokości 20 % przychodu. Natomiast prawo do skorzystania z ulgi mają cudzoziemcy zatrudnieni w oparciu o umowę zlecenia posiadający certyfikat rezydencji polski oraz zatrudnieni na podstawie umowy o pracę.

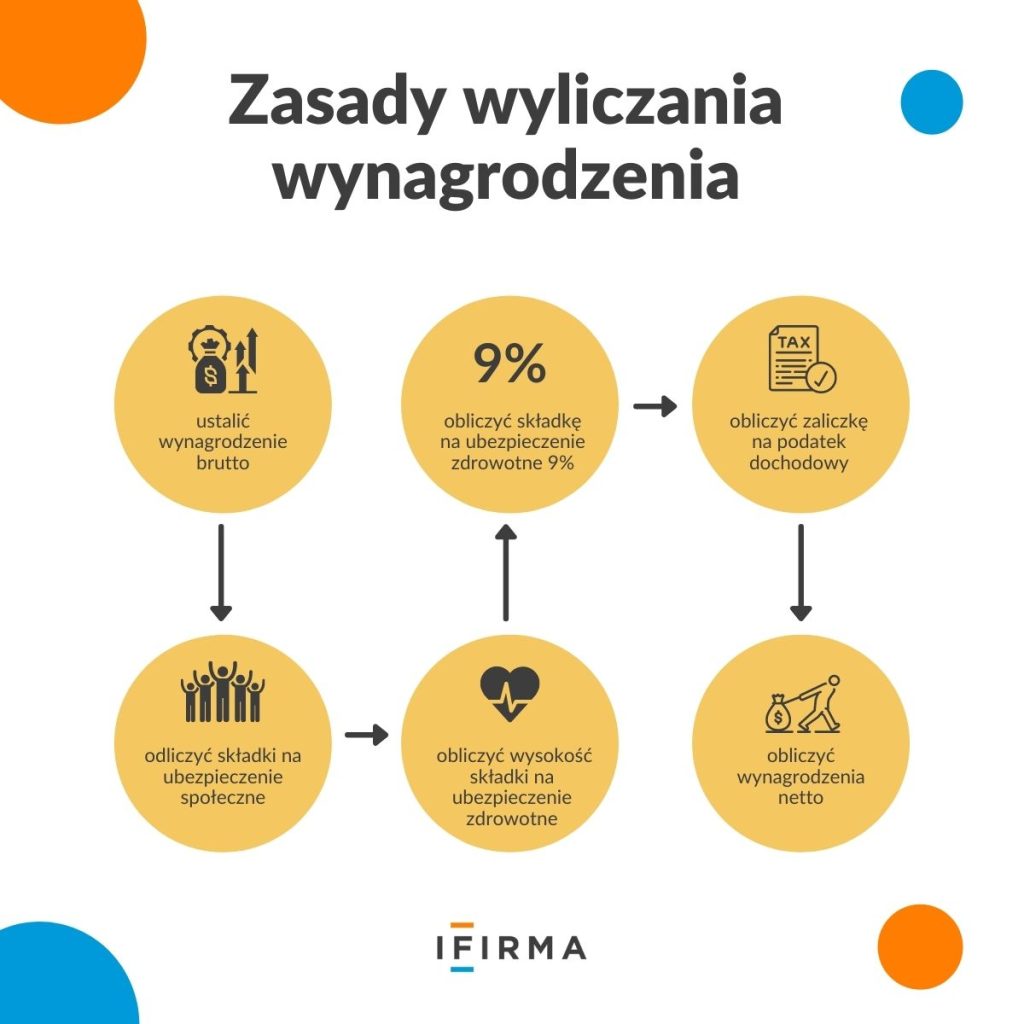

Zasady wyliczania wynagrodzenia

Zasady opłacania składek ZUS za pracowników nie ulegają zmianie. Płatnik w dalszym ciągu będzie zobowiązany do zapłaty składek społecznych do ZUS oraz składki zdrowotnej do Narodowego Fundusz Zdrowia.

Wątpliwości może budzić kwestia prawidłowego obliczenia składki zdrowotnej za pracownika. W celu ustalenia wysokości składki zdrowotnej będzie należało dla celów obliczeniowych wyliczyć zaliczkę PIT bez zastosowania zwolnienia zerowy PIT. W przypadku, gdy hipotetyczna zaliczka na podatek będzie niższa niż składka zdrowotna – to składkę zdrowotną należy obniżyć do wysokości hipotetycznego podatku. Innymi słowy pracownik, który zarabia niewielkie kwoty nie zapłaci podatku oraz zapłaci składkę zdrowotną w obniżonej wysokości. Potwierdzenie zasady odliczenia składek zdrowotnych znajduje się również na stronie ZUS.

Zerowy pit dla młodych – przykład 3

Pracodawca zatrudnia pracownika na umowę o pracę na 1/3 etatu z wynagrodzeniem 1750,00 zł brutto. Pracownik złożył pracodawcy PIT-2. W związku z czym kwota wolna od podatku w kwocie 43,76 zł będzie rozliczana w ramach umowy o pracę. Pracownik, którego miejsce zamieszkania znajduje się w innej miejscowości niż siedziba firmy złożył również oświadczenie dla celów stosowania podwyższonych kosztów uzyskania przychodów, w takim przypadku pracodawca będzie stosować podwyższone koszty uzyskania przychodu wynoszące 300 zł.

Etap pierwszy:

W pierwszym etapie należy ustalić wynagrodzenie brutto. W tym przypadku jest to 1750,00 zł.

Etap drugi:

Po ustaleniu kwoty brutto, pracodawca posiada informację o podstawie wymiaru składek od której będzie należało odliczać składki na ubezpieczenie społeczne.

Od podstawy 1750,00 zł brutto należy odliczyć składki :

- emerytalną – 9,76% podstawy,

- rentową – 1,5% podstawy,

- chorobową – 2,45% podstawy.

Czyli:

- składka emerytalna: 1750,00 * 9,76% = 170,80 zł,

- składka rentowa: 1750,00 * 1,5 % = 26,25 zł,

- składka chorobowa: 1750,00 * 2,45% = 42,88 zł,

- suma: 239,93 zł.

Etap trzeci:

W tym etapie należy obliczyć wysokość składki na ubezpieczenie zdrowotne. Podstawę wymiaru tej składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika. Wysokość składek na ubezpieczenia społeczne, które zostały policzone wcześniej wynosi 239,93 zł.

Wynagrodzenie brutto – suma składek społecznych finansowanych przez pracownika:

- 1750,00 zł – 239,93 zł = 1510,07 zł

Podstawa wymiaru składki na ubezpieczenie zdrowotne wynosi 1510,07 zł.

Etap czwarty:

Ponieważ została ustalona podstawa składki na ubezpieczenie zdrowotne, w kolejnym kroku należy obliczyć składkę na ubezpieczenie zdrowotne, która wynosi 9%. Podstawa tej składki wynosi: 1510,07 zł od tej podstawy liczymy – 9%.

Podstawa wymiaru składki na ubezpieczenie zdrowotne * 9%:

1510,07 zł * 9 %= 135,91 zł.

Etap piąty:

W tym etapie należy obliczyć zaliczkę na podatek dochodowy.

Podstawą obliczenia zaliczki na podatek dochodowy jest przychód pomniejszony o koszty uzyskania (250 zł czyli zwykłe, dla pracowników pracujących i mieszkających w tej samej miejscowości i 300 zł dla pracowników mieszkających poza miejscowością gdzie znajduje się zakład pracy). W naszym przypadku – koszty wynoszą 300 zł. Przychodem natomiast jest płaca brutto pomniejszona o składki na ubezpieczenia społeczne.

Wynagrodzenie brutto pomniejszone o składki na ubezpieczenia społeczne – koszty uzyskania przychodu:

- 1510,07 – 300,00 zł = 1 210,07 zł. Zaokrąglamy do 1 210,00 zł

Jeśli dochód danej osoby nie przekracza 85 528 zł rocznie to znajduje się on w pierwszym progu podatkowym. Czyli, w tym przypadku stawka podatku dochodowego wynosi 17 %. Teraz należy od dochodu pomniejszonego o podatek dochodowy odjąć kwotę wolną od podatku. Kwota wolna od podatku jest ustawowa i wysokość jej w danym miesiącu wynosi – 43,76 zł.

Dochód * stawka podatku 17%:

- 1 210,00 zł* 17% = 205,70 zł

Od otrzymanego wyniku należy odjąć kwotę wolną od podatku:

- 205,70 – 43,76 =161,94 zł

W wyniku tych wyliczeń pracodawca otrzymał zaliczkę na podatek dochodowy, ale przed odliczeniem składki zdrowotnej. W kolejnym kroku należy obliczyć składkę zdrowotną według stawki – 7,75%. Podstawa wymiaru składki na ubezpieczenie zdrowotne * 7,75%

- 1510,07* 7,75 % = 117,02 zł

Następnie będzie należało obliczyć zaliczkę na podatek dochodowy do zapłaty. Od wyliczonej zaliczki należy odjąć składkę zdrowotną możliwą do odliczenia.

Zaliczka na podatek dochodowy przed odliczeniem składki zdrowotnej – składka na ubezpieczenie zdrowotne możliwa do odliczenia:

- 161,94 zł–117,02 zł =44,92 zł

Zaliczkę do zapłaty należy zaokrąglić do pełnych złotych. Zaliczka wynosi 45 zł.

Wyliczony wyżej podatek jest obliczony wyłącznie dla celów teoretycznych, ponieważ pracownik będzie korzystać z programu zerowy PIT dla młodych i zgodnie z ulgą zaliczka na podatek dochodowy do pobrania dla tej osoby będzie wynosiła 0,00 zł.

Etap szósty:

Ostatnim etapem jest obliczenie wynagrodzenia netto. W celu jego wyliczenia należy od wynagrodzenia brutto odjąć składki na ubezpieczenia społeczne, ubezpieczenie zdrowotne i zaliczkę na podatek dochodowy.

Kwota brutto: 1750,00 zł

Należy odjąć:

- sumę składek na ubezpieczenia społeczne – 239,93 (składka emerytalna 170,80 zł, składka rentowa 26,25 zł, zł, składka chorobowa 42,88 zł),

- składkę na ubezpieczenie zdrowotne – 135,91 zł,

- zaliczka na podatek dochodowy – 0,00 zł (zgodnie z przepisami wysokość zaliczki jest zerowa).

Podsumowując : 1750 zł – 239,93 zł – 135,91– 0,00 zł = 1 374,16 zł. Różnica w wynagrodzeniu netto w stosunku do pracownika, który nie będzie mógł skorzystać z ulgi wynosi 45,00 zł.

Poniżej tabela z zaprezentowaniem wynagrodzenia na kwotę 1750,00 zł z ulgą bez PIT dla młodych oraz na standardowych zasadach. W obu przypadkach KUP wynoszą 300 zł oraz jest naliczana kwota wolna od podatku 43,76 zł.

| suma składek na ubezpieczenia społeczne płatna przez pracownika | 239,93 zł | 239,93 zł |

| Składka zdrowotna naliczona 9% | 135,91 zł | 135,91 zł |

| Zaliczka na podatek odprowadzona do US | 0,00 zł | 45,00 zł |

| Wynagrodzenie netto | 1 374,16 zł | 1 329,16 zł |

Zerowy PIT dla młodych a koszty uzyskania przychodu

Przy korzystaniu ze zwolnienia zerowy PIT koszty uzyskania przychodu nie mogą być wyższe niż przychody, które podlegają opodatkowaniu.

Możliwie jest stosowanie kosztów uzyskania przychodów, natomiast w przypadku zastosowania kosztów uzyskania przychodu z przekazaniem praw autorskich ważne jest to, aby suma łącznych 50% kosztów uzyskania przychodu oraz przychodów podlegających zwolnieniu nie przekroczyła kwoty I progu podatkowego. Zasadę można zobrazować poniższym równaniem:

KUP 50% + przychód zwolniony z PIT < 85 528,00 zł

W przypadku uzyskiwania przez pracownika przychodów korzystających ze zwolnienia z podatku ma on prawo w swoim zeznaniu rocznym ująć pełne zryczałtowane koszty uzyskania przychodów, o których mowa w ustawie o podatku dochodowym w art. 22 ust. 2 (tj. również za te miesiące, w których uzyskiwał wyłącznie przychody zwolnione od podatku).

Przykład 4.

Pracodawca zatrudnia pracownika na umowę o pracę z wynagrodzeniem 3000,00 zł brutto. W dniu 1 września 2021 r. pracownik ukończył 26 rok życia. U pracownika, którego miejsce zamieszkania znajduje się w tej samej miejscowości co siedziba firmy będą stosowane standardowe koszty uzyskania przychodu w wysokości Pracodawca wypłaca wynagrodzenie pod koniec przepracowanego miesiąca.

W okresie kiedy pracownik był objęty ulgą bez PIT dla młodych otrzymał przychód w wysokości 24 000 zł (8 wypłat pomnożone przez 3 000 zł). Natomiast okres po przekroczeniu limitu wiekowego obejmował 12 000 zł (4 wypłaty pomnożone przez 3 000 zł ). Łączny przychód pracownika uzyskany od stycznia do grudnia wyniósł 36 000 zł.

Pracodawca sporządzając PIT-11 w części E. DOCHODY PODATNIKA, POBRANE ZALICZKI ORAZ POBRANE SKŁADKI wykazuje koszty uzyskania przychodu w wysokości 1 000 zł ( przychód opodatkowany od września do grudnia, czyli 4 wypłaty pomnożone przez 250 zł).

f Roczne standardowe koszty uzyskania przychodu wynoszą 3 000 zł. W związku z tym pracownik będzie mógł odliczyć w swoim zeznaniu rocznym koszty uzyskania przychodu w wysokości 2 000 zł , czyli różnicę pomiędzy limitem rocznym a kwotą jaką zastosował pracodawca. Pracownik może odliczyć pełną kwotę ponieważ w danym roku jego przychody opodatkowane (12 000 zł) są wyższe niż wartość kosztów uzyskania.

Roczny limit kosztów uzyskania przychodu 3 000 zł – zastosowane przez pracodawcę koszty do przychodu opodatkowanego 1 000 zł = koszty uzyskania przychodu możliwe do odliczenia w swoim zeznaniu rocznym przez pracownika 2 000 zł.

Przykład 5.

Pracodawca zatrudnia pracownika na umowę o pracę na 1/10 etatu z wynagrodzeniem 200,00 zł brutto. W dniu 1 września 2020 r. pracownik ukończył 26 rok życia. U pracownika, którego miejsce zamieszkania znajduje się w tej samej miejscowości co siedziba firmy zastosowane były standardowe koszty uzyskania przychodu w wysokości 250 zł. Pracodawca wypłaca wynagrodzenie pod koniec przepracowanego miesiąca.

W okresie kiedy pracownik był objęty ulgą bez PIT dla młodych otrzymał przychód w wysokości 1 600 zł (8 wypłat pomnożone przez 200 zł). Natomiast okres po przekroczeniu limitu wiekowego obejmował 800 zł (4 wypłaty pomnożone przez 200 zł). Łączny przychód pracownika uzyskany od stycznia do grudnia wyniósł 2 400 zł.

Pracodawca sporządzając PIT-11 w części E. DOCHODY PODATNIKA, POBRANE ZALICZKI ORAZ POBRANE SKŁADKI wykazuje koszty uzyskania przychodu w wysokości 1 000 zł ( przychód opodatkowany od września do grudnia, czyli 4 wypłaty pomnożone przez 250 zł).

Roczny limit kosztów uzyskania przychodu 3 000 zł – zastosowane przez pracodawcę koszty do przychodu opodatkowanego 1 000 zł = koszty uzyskania przychodu możliwe do odliczenia w swoim zeznaniu rocznym przez pracownika 2 000 zł, jednak w takim przypadku pracownik nie może rozliczyć kosztów w wysokości 2 000 zł ponieważ jego łącznym przychód uzyskany od stycznia do grudnia wynosi 2 400 zł i ta kwota jest mniejsza niż roczny limit 3000 zł.

Pracownik w swoim zeznaniu rocznym może rozliczyć koszty tylko do wysokości uzyskanego przez niego w danym roku przychodu. Jeżeli uzyskał przychód 2 400 zł to do tej wysokości może wykazać łączne koszty. Różnica pomiędzy jego rocznym przychodem 2 400 zł a kwotą 1 000 zł (koszty zastosowane przez pracodawcę) wynosi 1 400 zł i tylko takie koszty pracownik może rozliczyć w PIT-37.

PIT-11 w przypadku stosowania ulgi

Przepisy określają, że płatnik wypełniając deklaracje roczne PIT-11 oraz PIT-4R , będzie zobowiązany do wskazania całości wypłacanych wynagrodzeń. W praktyce oznacza to, że pracodawca będzie wykazywać w zeznaniu rocznym przychody, które w trakcie roku korzystały ze zwolnienia bez PIT dla osób do 26 roku życia oraz te przychody, które podlegały opodatkowaniu.

Na stronie Ministerstwa Finansów zostały opublikowane objaśnienia dotyczące ulgi bez PIT dla Młodych.

Jeżeli pracodawca zatrudnia samych młodych, od których nie pobiera zaliczek na podatek dochodowy nie ma obowiązku składania druku PIT-4R, gdyż nie składa się tzw. “zerowych” PIT-4R.

Ile wyższe wynagrodzenie otrzymuje osoba, która mieści się w kryterium wiekowym do 26 roku życia?

Poniżej zaprezentowano przykładowe zestawienie zysku sporządzone przez Ministerstwo Finansów

| Minimalne wynagrodzenie za pracę w 2021 r. | 2 800 zł | 137 zł | 1 647 zł |

| Przeciętne wynagrodzenie prognozowane na 2021 r. | 5 259 zł | 334 zł | 4 002 zł |

| Na poziomie rocznego limitu 85 528 zł | 7 127,33 zł | 483 zł | 5 792 zł |

493

493

Ciekawe informacje ale zabrakło mi jednej: czy zatrudniając studenta do 26 roku życia na umowę zlecenie muszę mu na koniec roku wystawić PIT-11 (lub inny na koniec lub w trakcie roku)?

Czy taki student, który zarabia wyłącznie na tej umowie i nie przekraczający w roku podatkowym zarobków 85 528zł musi się na koniec roku rozliczać z fiskusem?

Czy taką umowę zlecenia trzeba gdzieś zarejestrować, zgłosić do urzędu?